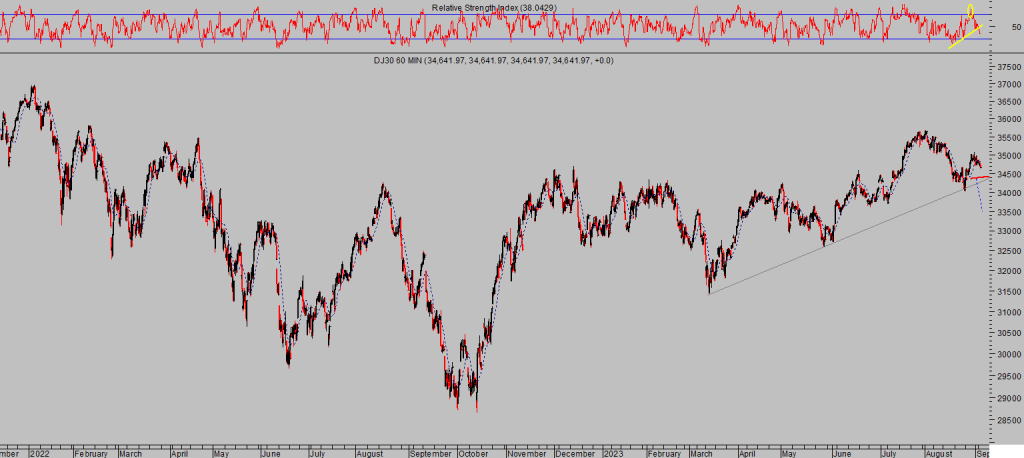

La reacción alcista de las bolsas de las últimas jornadas presenta signos técnicos de haber finalizado y, además, el hecho de que el petróleo siga subiendo y de camino hacia los $90 por barril (ayer subió casi un 3% superando los $87) es un escollo complicado para los activos de riesgo.

La inflación presumiblemente sorprenderá al alza en agosto y siguientes meses y la Reserva Federal podría tener que subir de nuevo los tipos.

Tipos altos, dólar al alza y petróleo también al alza fueron factores de peso para que los inversores huyeran de la renta variable en verano y se produjeran las caídas vistas durante la primera mitad del mes de agosto.

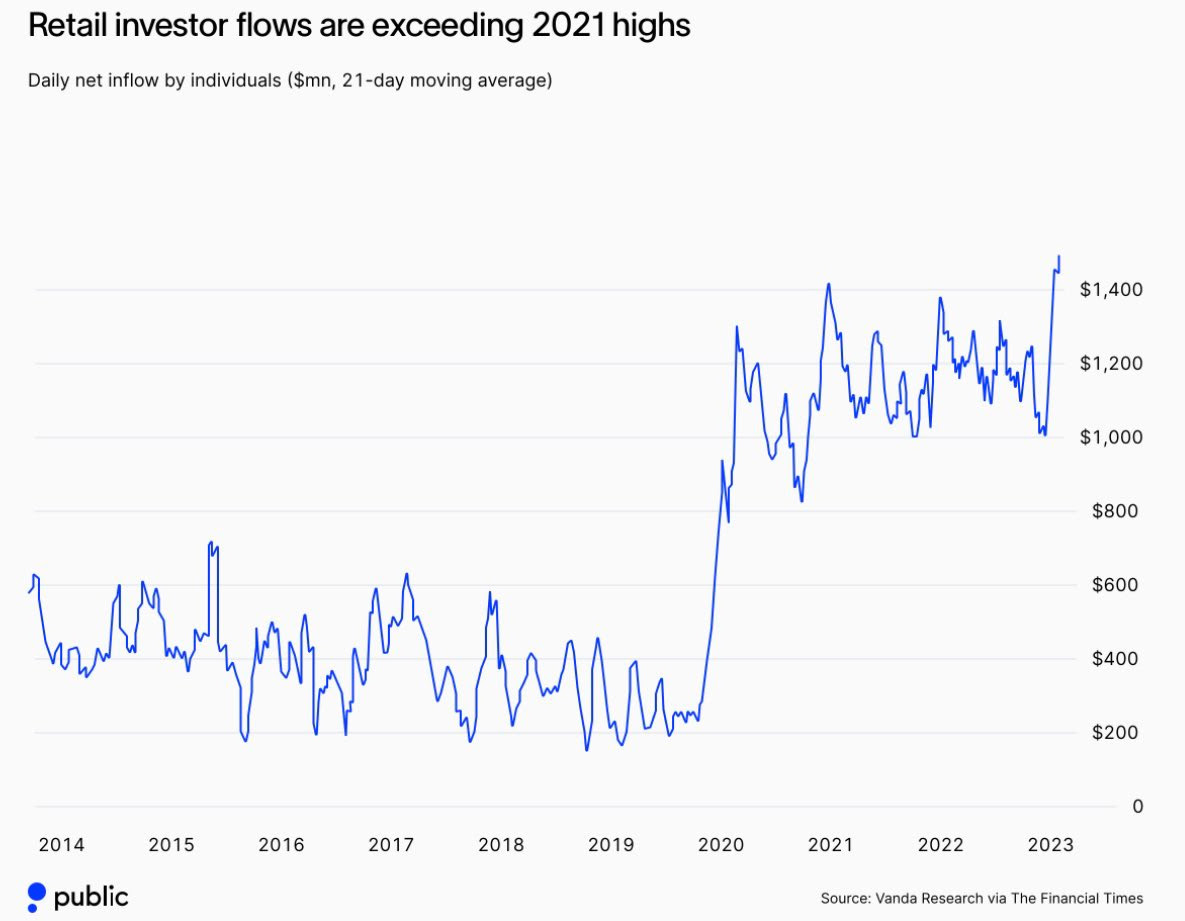

Ahora bien, la recuperación de las bolsas desde mínimos de agosto ha conseguido recuperar la atención de los inversores y en tiempo record, sólo dos semanas, el posicionamiento ha crecido con fuerza, excediendo los máximos de flujos compradores (alcistas) de 2021, vean

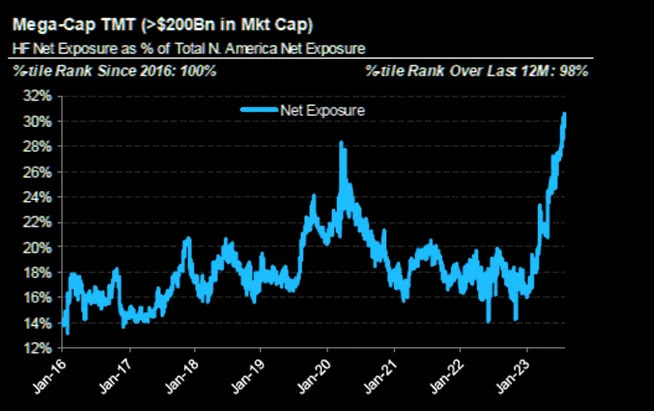

La exposición al alza en acciones de parte de los Hedge Funds, como porcentaje de la exposición alcista del conjunto del mercado, ha pasado a registrar niveles máximos de antes de la pandemia.

La tendencia alcista del crudo mantiene visos de continuar, las lecturas técnicas, estacionalidad o desarrollo de pauta apuntan a niveles superiores y además los fundamentales.

Arabia Saudí afirmó ayer que extenderá su recorte voluntario de producción de peróleo al menos durantes tres meses más.

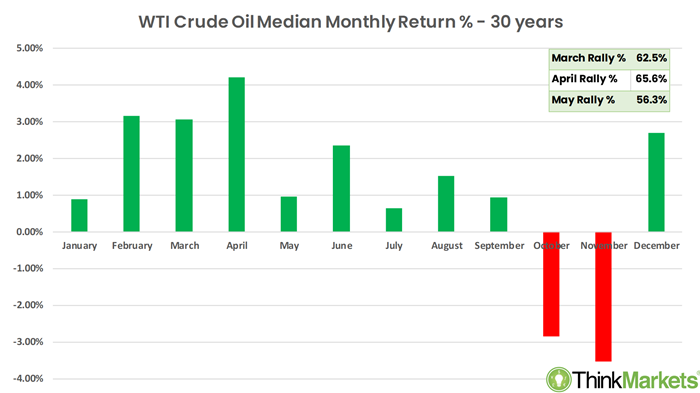

Según la estacionalidad mensual del crudo de los últimos 30 años, el preciose comporta al alza durante los meses de septiembre, aunque cuidado con octubre y especialmente el mes de noviembre,

ESTACIONALIDAD MENSUAL WEST TEXAS.

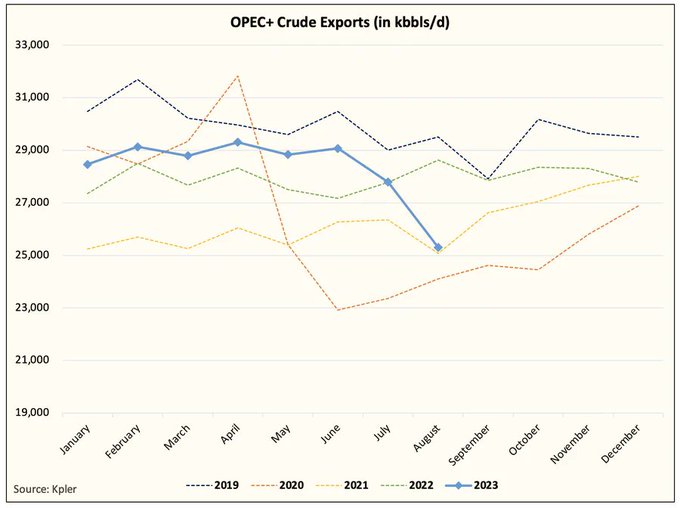

No sólo Arabia Saudí, las exportaciones de petróleo por parte de la denominada OPEP+ están en niveles bajos que no se veían desde 2021.

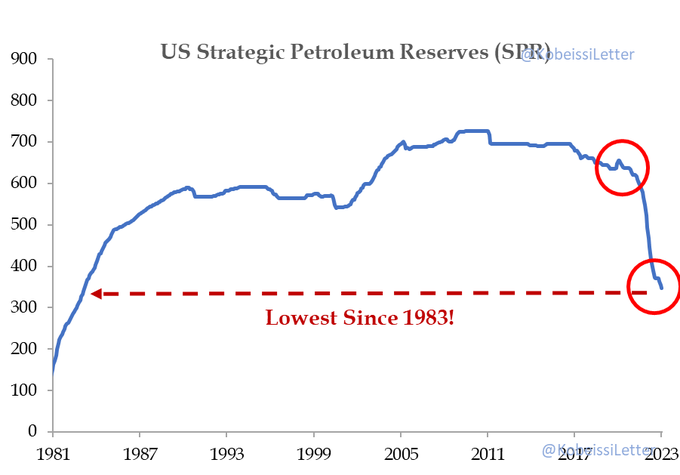

La decisión de Arabia se produce cuando EEUU dispone de escaso margen para responder y aportar más oferta, ahora que han utilizado sus reservas estratégicas hasta extenuar niveles y situarlos en mínimos de 40 años.

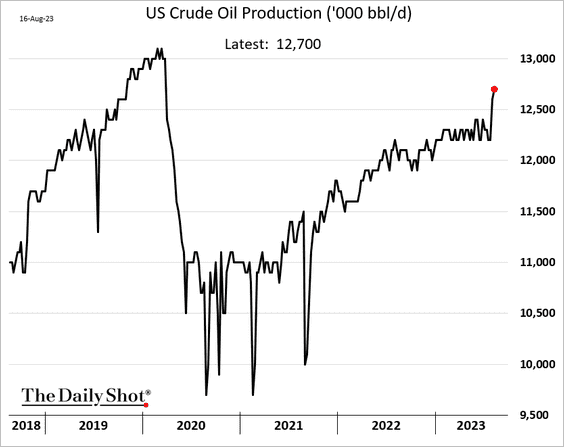

La producción de petróleo de Estados Unidos está en zona de máximos históricos pero…

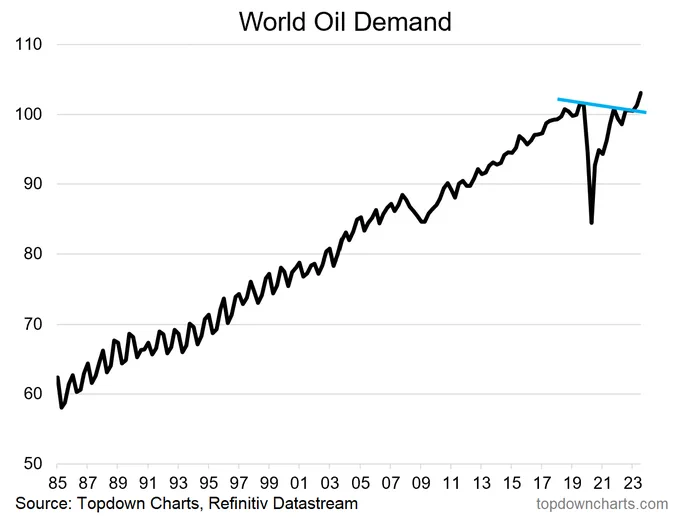

… es muy insuficiente para atender una demanda global realmente fuerte, creciendo y con unas necesidades diarias de consumo cada vez mayores.

El consumo global de crudo supera los 100 millones de barriles diarios y se encuentra en zona de máximos históricos.

La reconstrucción de las reservas estratégicas obligará al sector energético a producir gran cantidad de crudo incluso cuando Arabia decida levantar el veto a la producción, ¿en diciembre?, o incluso ante una eventual caída de la demanda originada por la previsible ralentización económica que previsiblemente se avecina para 2024.

Además, o como consecuencia de todo lo anterior, la imagen técnica del West Texas continúa apuntando a niveles superiores de precio. El objetivo inicial del movimiento al alza que habiamos fijado en junio fue alcanzado en agosto y ayer alcanzó la zona inferior del segundo nivel objetivo proyectado cuando el precio estaba en zona de los mínimos del mes de agosto…

WEST TEXAS, diario.

… gracias a lo cual las estrategias abiertas en el sector han funcionado perfectamente y ofrecido rentabilidades muy suculentas, la mejor obtiene hasta la fecha una rentabilidad superior al 75%, vean:

3OIL, semana

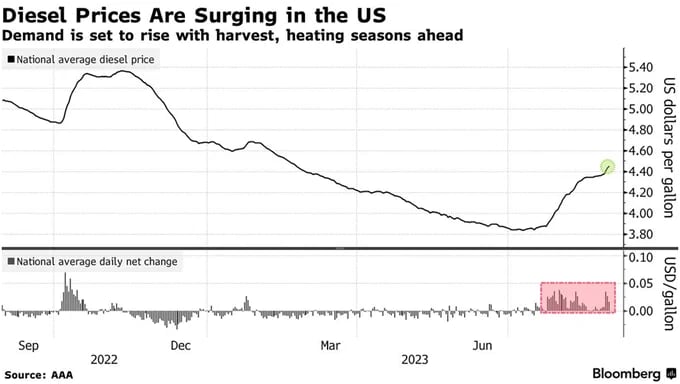

La subida del precio del petróleo presiona al alza el precio de sus derivados, la gasolina y el diesel han subido alrededor de un 20% en pocas semanas y su impacto en inflación no será bueno. Cuando sube el gasoil presiona al alza los costes de la agricultura, del transporte por carretera o la construcción.

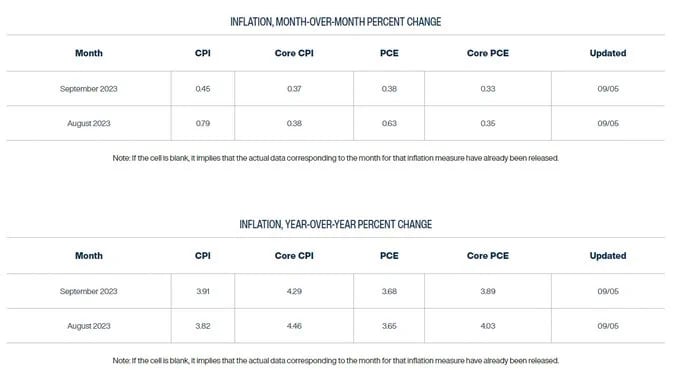

El modelo de cálculo de inflación de la Reserva Federal de Cleveland apunta a un repunte de los precios -IPC y PCE- en agosto y septiembre hacia el 4% interanual, en línea con las previsiones que venimos defendiendo desde hace semanas por motivos explicados en distintos posts.

Las autoridades monetarias, no obstante, hace tiempo dejaron de ser ejemplo de previsión y proyecciones certeras, cada FED regional trabaja con sus modelos y cada cual ofrece sus lecturas, habitualmente ditantes de las demás.

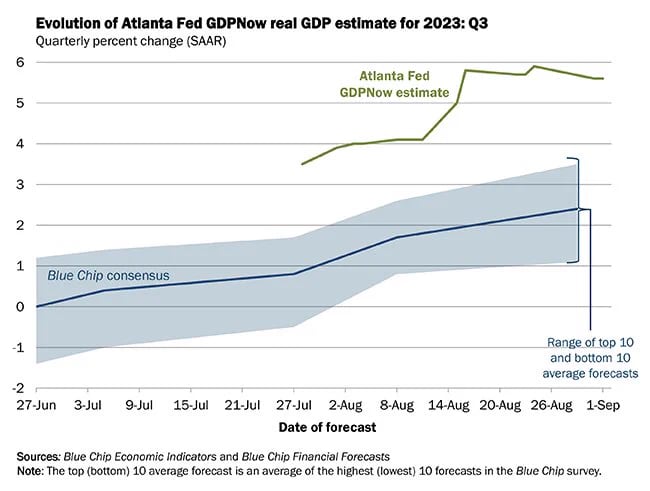

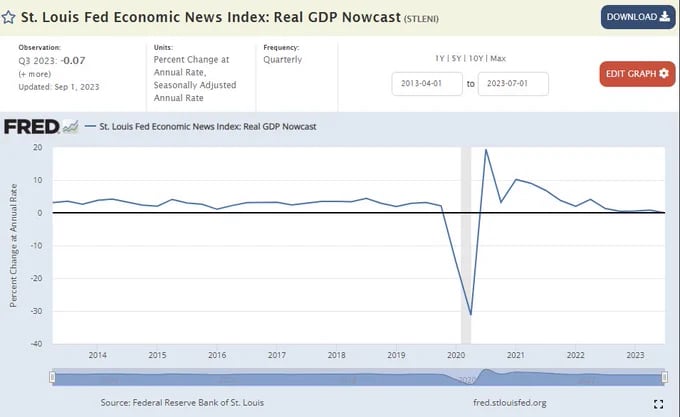

El último ejemplo se observa en las cifras de PIB que ofrecen los modelos de cálculo en tiempo real de la FED de Atlanta y de la de St. Louis. MIentras que el primero dice que el PIB de este tercer trimestre va a crecer un 5.6%, el segundo considera que quedará sólo en un 0.07%.

MODELO PIB FED ATLANTA.

MODELO PIB FED St. LOUIS.

Una legión de economistas de primer orden, la FED emplea a más de 400 economistas y en total unas 3000 personas, con fuertes discrepancias entre sí y que no suele consensuar.

Será interesante comprobar cual de lo sdos se aproxima más al dato final de PIB de este trimestre. Respecto a la inflación el dato que pronostica la FED de Cleveland puede estar acertado, o no, aunque presumiblemente será elevado y mayor de lo que hoy proyecta el consenso de expertos.

Las bolsas han iniciado septiembre sin fuerza y con aspecto delicado, el mes de peor comportamiento del mercado traerá volatilidad y también sorpresas.

DOW JONES, 60 minutos.

NASDAQ-100, diario.

NASDAQ-100, 60 minutos.

DAX-40, 60 minutos.

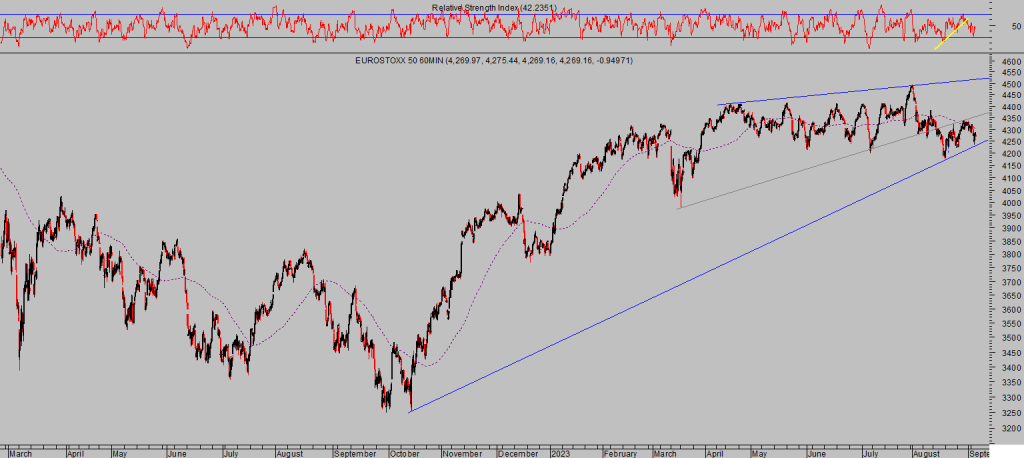

EUROSTOXX-50, 60 minutos,

El mercado afronta un periodo de gran interés para los inversores, surgirán grandes oportunidades (detalle de escenarios reservado para suscriptores) y posibilidad de ganar buena rentabilidad con riesgo bajo controlado.

Stay tunned!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com