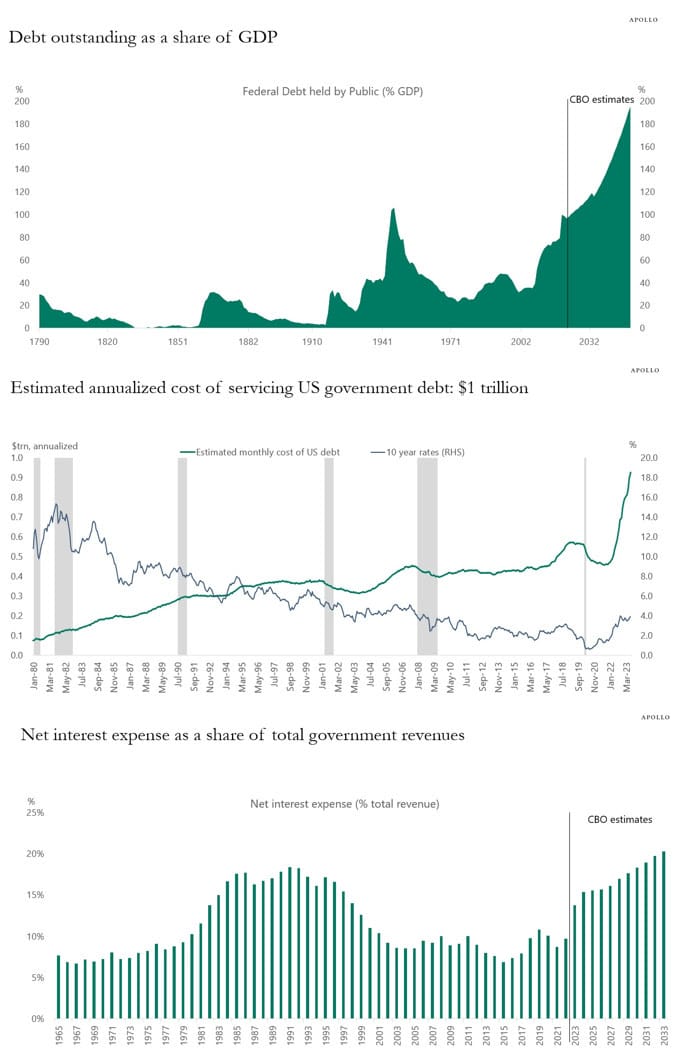

El Tesoro americano acumula déficits y deuda a un ritmo impresionante e insostenible, la deuda va de camino hacia los $33 billones y equivale ya al 129% del PIB.

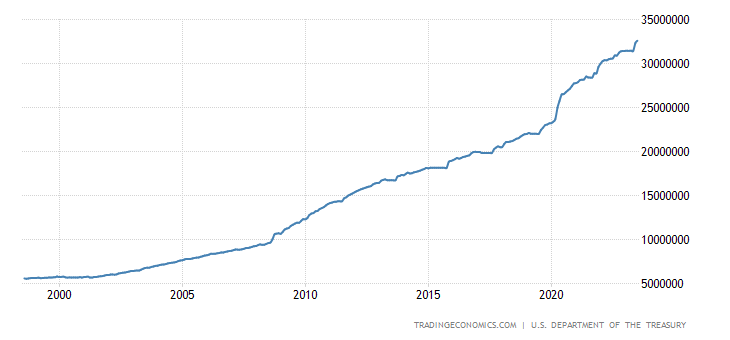

DEUDA EEUU.

La deuda se ha multiplicado por más de 6 veces desde el año 2000 y continúa disparándose año tras año gracias a unos gobernantes que ignoran la disciplina presupuestaria y el rigor fiscal, a sabiendas de que la Reserva Federal actuará siempre que sea necesario como comprador de último recurso, monetizando esas deudas. Receta perfecta para un empobrecimiento futuro asegurado.

Aunque también la FED está subiendo muy deprisa el coste de las deudas y el mercado secundario se ajusta a las condiciones del nivel de los tipos oficiales, de manera que el Tesoro tiene el servicio de la deuda como una de las mayores partidas de gasto, con cerca de $1 billón al año.

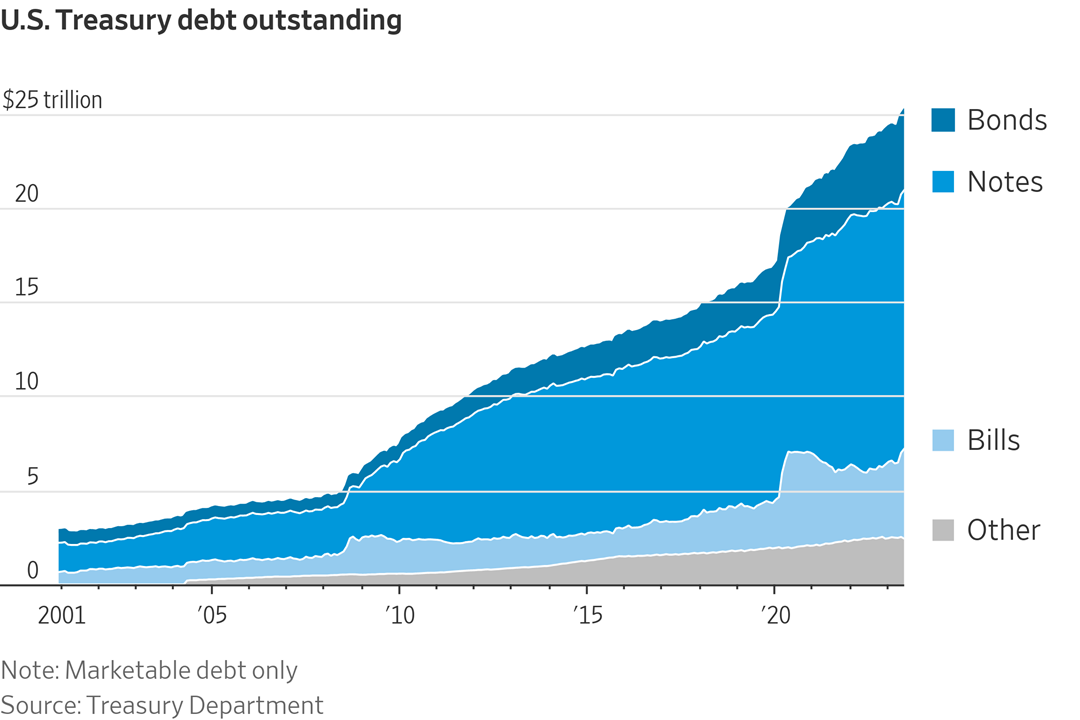

La estructura temporal de la deuda cotizada del Tesoro americano refleja gran concentración de los vencimientos en plazos cortos, cerca del 80% inferior a los 10 años o más de un cuarto en plazo inferior a los dos años.

En la medida que aumentan los tipos de interés sube el coste del servicio de la deuda (de camino hacia el billón de dólares) y en esta situación el porcentaje del coste de intereses sobre los ingresos del Tesoro ya ha alcanzado niveles record:

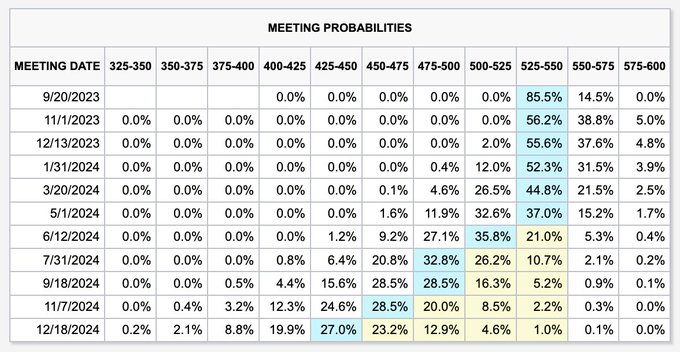

El nivel de tipos de interés es clave y las subidas muy nocivas para los agentes más endeudados, cabe esperar que el actual nivel de tipos se convierta en el techo del ciclo de subidas, sin embargo, no es descartable asistir a un nuevo y último alza de 0.25 puntos.

Además, el deseado pivot o inicio de bajadas de tipos de interés de la Reserva Federal aún podría esperar. Según descuenta el mercado, la probabilidad de nueva subida de tipos este año alcanza el 44% y las previsiones de primera bajada apuntan al próximo mes de junio 2024.

Todo dependerá de la evolución de los precios y también de la economía.

La inflación ha caído aunque sigue alta y con riesgo de repuntar ligeramente en el próximo futuro (motivos explicados en post recientes) y el impulso económico proporcionado por el programa de estímulos fiscales está sostenidendo la actividad y el PIB, cuestión que puede incidir negativamente sobre los precios.

La Reserva Federal no comenzará a rebajar tipos en tanto que la economía siga fuerte y activa, las autoridades monetarias suelen actuar (pivotar) cuando el PIB entra en recesión y, de momento, no se proyecta una al menos para este año 2023.

El año próximo se presume será diferente. Finalizando el impacto del programa de estímulos y con la retirada de liquidez del sistema (M2 en negativo, FED aplicando QT y restricción en la concesión y en la demanda de créditos), la economía tenderá a enfriarse.

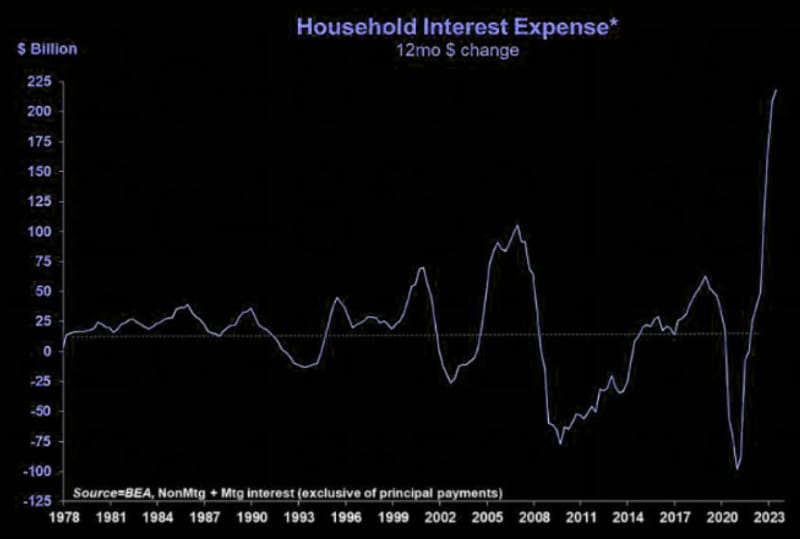

El coste de la deuda está subiendo y detrayendo recursos para otros menesteres como el consumo. El volumen total de intereses que pagan los particulares en EEUU ha alcanzado niveles máximos históricos.

Además, los Indicadores Adelantados han caído durante 16 meses consecutivos, la secuencia más larga desde 2007 y el propio Conference Board pronostica una recesión económica para dar comienzo durante el cuarto trimestre de este año, un trimestre después de lo que anticiparon en primavera.

La caída de la producción industrial, tasa interanual en negativo o el enfriamiento de las ventas al menor (ajustadas por inflación han sido negativas 9 meses consecutivos) son factores de peso que terminarán impactando.

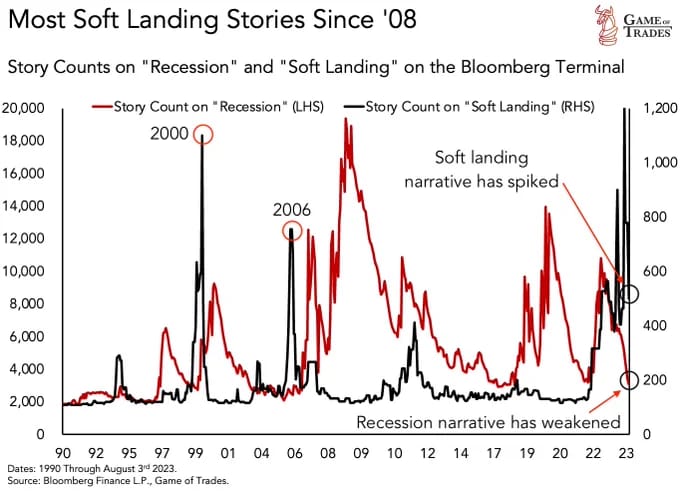

A pesar de todo, el consenso continúa defendiendo el escenario de «soft landing», junto con la FED, como el de mayor probabildad, pero igual sucedió en 2000 y en 2006 pocos meses antes de comenzar las dos grandes recesiones sufridas este siglo.

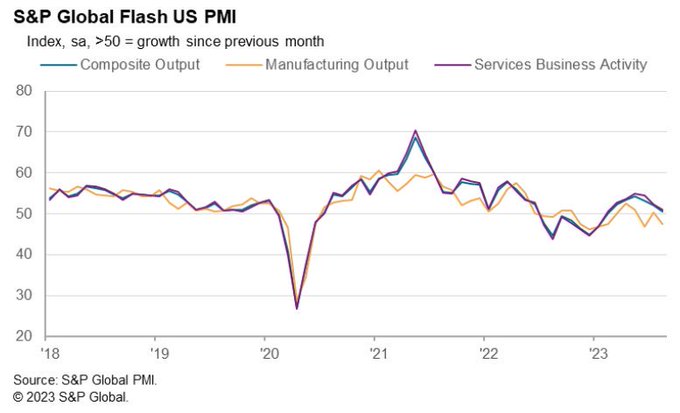

El índice de actividad manufacturera de agosto, SP Global U.S. Manufacturing PMI, ayer publicado descendió de nuevo hasta 47 frente al 49 esperado, el PMI de Servicios fue la sorpresa al caer también por debajo de las expectativas y quedar en 51, al borde del umbral 50 que distingue situaciones de expansión y contracción.

El índice PMI Composite descendió hasta 50.4, desde el 52 anterior y preocupa el componente de precios (costes empresariales) mostrando ciertas presiones al alza.

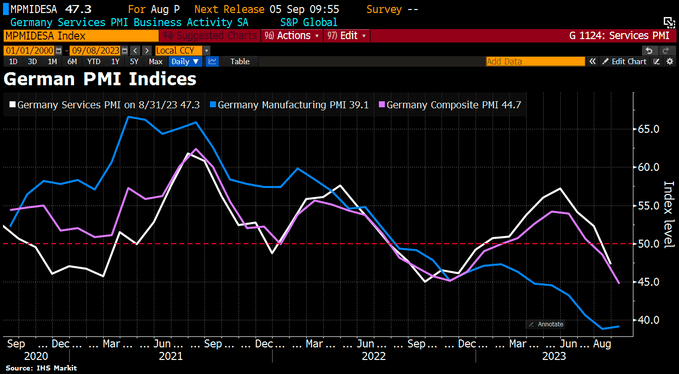

Por cierto, los datos de actividad económica alemanes, también ayer publicados, resultaron bastante más débiles y un varapalo para las expectativas, además de un problema para el conjunto de la economía europea.

Al margen de los datos anteriores, la economía americana continúa resistiendo y mientras que la ectvidad económica continúe también seguirá vivo el riesgo de inflación.

El presidente regional de la FED que más tiempo ha estado al frente de su cargo (lo dejó el pasado mes), Sr. James Bullard, recordó el martes que la mejora de la economía puede ser precursora de presiones inflacinistas y obligar a la FED a subir tipos en próximos meses: «the U.S. economy faces new risks of stronger growth that could require higher interest rates to keep up the fight against inflation in the months ahead».

Las bolsas ayer recuperaron terreno, rebote técnico tal como habíamos previsto, arrastradas por el sector tecnológico y el rebote de las 7 grandes compañías, el Nasdaq recuperó un +1.59%, el Dow Jones un +0.54 y el SP500 +1.1%.

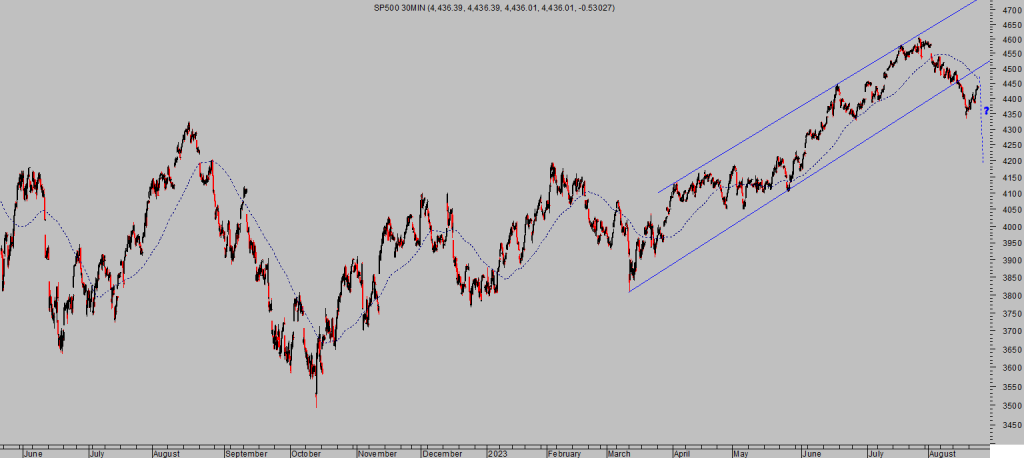

S&P500, 30 minutos.

El aspecto técnico continúa delicado y la corrección no presenta visos de haber finalizado, más bien al contrario

Al cierrre del mercado ayer Nvidia presentó resultados, mucho mejor de lo esperado. Animaron a los inversores y el mercado nocturno está premiando a la compañía con alzas de casi el 10%. Nvidia ha mejorado en el segundo trimestre en todas sus líneas de negocio y además sube previsiones de venta a $16.000 millones para este tercer trimestre frente a los $12.600 anteriores.

El Nasdaq viene subiendo alrededor de un punto porcentual en el mercado nocturno y el rebote de las bolsas podría continuar en la jornada de hoy.

NASDAQ-100, 60 minutos.

Aunque el desarrollo de pauta y las lecturas técnicas parecen alineados con la estacionalidad de estas fechas, sesgo negativo hasta octubre.

Por el momento recomendamos mantener las posiciones cortas (bajistas) abiertas contra el Nasdaq y contra el DAX alemán, vigilando su evolución y control del riesgo a través del seguimiento dinámico de posiciones.

Las estrategias acumulan interesante rentabilidad, la siguiente en favor de caídas del DAX suma alrededor del 7%, y el entoro técnico y general de mercados invita a esperar más.

DES2, diario.

Stay tunned!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com