El informe del segundo trimestre de Nvidia (NVDA.US) es uno de los principales acontecimientos, no sólo en el contexto de esta semana sino quizás de toda la segunda mitad del año en los índices. Las acciones de la compañía son la «prueba de fuego» de la tendencia de la IA, dada su participación de mercado de casi el 80% en las GPU (unidades de procesamiento gráfico) de mayor rendimiento, utilizadas para escalar el poder de la inteligencia artificial.

- El auge de la IA contribuyó enormemente a las ganancias del Nasdaq 100 y el S&P500 en la primera mitad del año.

- El índice de semiconductores de la Bolsa de Filadelfia ha subido alrededor de un 40% en lo que va del año, frente a una ganancia de casi un 220% en las acciones de Nvidia.

- El desarrollo de la IA generativa requiere una potencia informática significativa, proporcionada principalmente por los chips Nvidia.

- La compañía ha construido un «amplio foso» frente a sus competidores gracias a sus GPU (incluidas A100, H100) y su software CUDA.

- La empresa pretende triplicar la producción de H100 hasta 1,5 millones en 2024 frente a los 500.000 mil actuales – la demanda supera a la oferta

- Taiwan Semiconductors, un importante subcontratista de fabricación de chips, estima un crecimiento interanual del 50 % en la demanda de chips de IA en los próximos cinco años.

- Se estima que los envíos de servidores para capacitación en IA se triplicarán en 2024, y su participación en el mercado general de servidores aumentará del 7% el año pasado a aproximadamente el 20% en 2027.

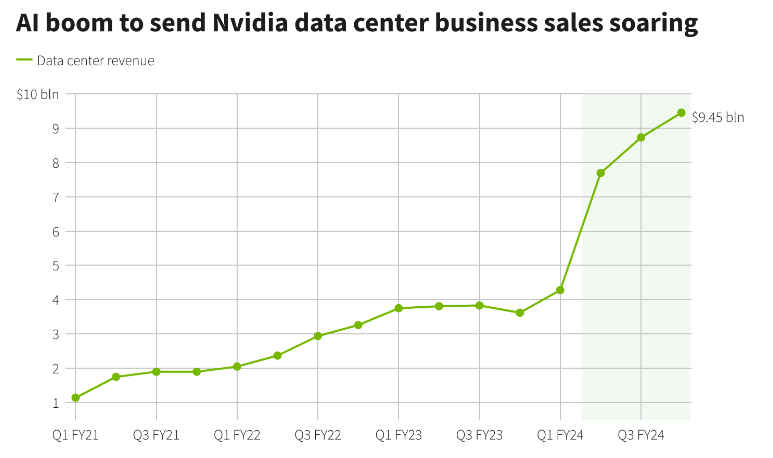

- Deutsche Bank espera un crecimiento intertrimestral del 86% en los ingresos por bases de datos, hasta 7.990 millones de dólares, en medio del aumento de los pedidos de chips A100/H100 de las principales empresas tecnológicas.

- La compañía aumentó el pronóstico de ganancias en un 50% para el segundo trimestre: Wall Street cree que la compañía cumplirá lo prometido y los analistas prestarán atención al segmento de centros de datos (IA)

El sólido informe de Nvidia y, sobre todo, las mejores previsiones pueden dar fuerza a Wall Street en su conjunto, indicando que la inteligencia artificial promete no sólo una revolución tecnológica sino también financiera para los negocios y las empresas. Aquí están las expectativas:

- Ingresos proyectados: 11 mil millones de dólares, un aumento intertrimestral del 54% según Refinitiv (Citigroup espera 12,5 mil millones de dólares)

- Ganancias por acción (BPA) proyectadas: 2,07 dólares frente a 1,09 dólares en el primer trimestre y 0,51 dólares en el segundo trimestre de 2022.

- Ingresos del centro de datos: 7990 millones de dólares (aumento intertrimestral del 86 %)

- Costos operativos: USD 1,9 mil millones (aumento del 9% intertrimestral)

- Ingresos proyectados para el tercer trimestre de 2023: 12.300 millones de dólares (un aumento interanual del 105 % y un crecimiento intertrimestral del 11 %)

- Ganancias por acción (BPA) proyectadas para el tercer trimestre de 2023: 2,30 dólares (un aumento del 10 % intertrimestral)

- Ingresos proyectados del centro de datos para el tercer trimestre de 2023: 8.820 millones de dólares (un aumento intertrimestral del 10%)

¿Centro de datos fuerte, Nvidia fuerte?

El rápido aumento de los precios de las acciones en el primer y segundo trimestre indica que Nvidia no tendrá mucho margen para la decepción. Ante las altas expectativas, las estimaciones inferiores a las previstas pueden favorecer la obtención de beneficios. La compañía entregó un informe mixto en el primer trimestre, pero los mercados tomaron nota de las altas previsiones, las ganancias de Gaming mejores de lo esperado (ahora Wall Street espera un crecimiento interanual del 5 % y del 10 % intertrimestral, y la misma dinámica trimestral en Q3) y, lo más importante, los crecientes resultados en el centro de datos (IA), que representan un porcentaje cada vez mayor de los ingresos y del beneficio neto.

Por lo tanto, para las acciones de Nvidia, cuanto más sólidos sean los resultados del centro de datos, mejor. Si son lo suficientemente fuertes, pueden «enmascarar» cualquier debilidad en otros segmentos. Los portales de tecnología del sector señalan que la demanda de chips AI A100 y H100 es fuerte y que la empresa sólo puede satisfacer la mitad. Como resultado, el precio del H100 ha aumentado un 100% desde sus 20.000 dólares iniciales. En teoría, la tendencia podría durar muchos trimestres (hasta que el mercado se sature), aunque el interrogante sobre su impulso sigue siendo una posible recesión.

El mercado espera un aumento de las ventas en el segmento de bases de datos. Fuente: Reuters

Riesgos y competencia a largo plazo

Los principales riesgos para la empresa son la recesión (la consiguiente disminución de la inversión corporativa, menor gasto en I+D), las tensiones geopolíticas en Taiwán (dependencia del proceso de fabricación de TSMC, Foxconn y Wistron de Taiwán), un mayor endurecimiento de las sanciones estadounidenses a las empresas tecnológicas chinas. y competencia con AMD (AMD.US).

- Los analistas estiman que los chips de AMD podrían costar hasta la mitad del precio, y la compañía espera comenzar la producción de chips en el cuarto trimestre y podría tener alrededor del 10% del mercado de chips de IA en 2024;

- El desafío de AMD es, por supuesto, el software CUDA de Nvidia, que se ha convertido en el estándar de la industria para la IA y tiene una ventaja sobre productos similares de cualquier otra empresa.

- Históricamente, si analizamos el mercado de semiconductores, el fabricante dominante suele tener entre el 70 y el 80 % de la cuota de mercado; en esta etapa, la posición de Nvidia como líder en chips para IA no está amenazada y es obvia, cómo se refleja en las expectativas y el precio de las acciones.

Acciones de Nvidia (NVDA.US), intervalo D1. En caso de unos resultados negativos en los resultados, la acción podría probar niveles cercanos a los $400, donde vemos el retroceso de Fibonacci de 23,6, que es el principal nivel de soporte después de la brecha alcista de mayo. El mercado de opciones está valorando un movimiento de alrededor del 10% después del informe. Si observamos el precio de las acciones desde finales de mayo/principios de junio, vemos una divergencia bajista con el MACD y el RSI; ambos indicadores se han enfriado significativamente, en un momento en que la acción ha subido casi un 15%.

Análisis realizado por los analistas de XTB