Análisis de los resultados de Inmobiliaria Colonial

Mantiene ratios de apalancamiento moderados, a pesar de la rebaja en valoración de activos..

La valoración de activos ha sufrido una rebaja significativa en el primer semestre de 2023:

(i) GAV (valor bruto de los activos) -8% hasta 12.880M€; y

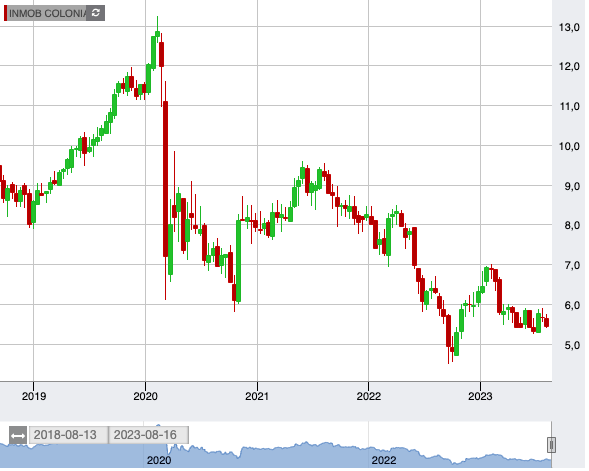

(ii) NAV (valor neto) -13% hasta 10,88€/acción.

A pesar de ello, la compañía mantiene un ratio de apalancamiento LTV en niveles razonables (39% vs 37% anterior).

Ubicaciones prime, menos afectadas porla caída de demanda

Aunque las previsiones para los activos de oficinas son desfavorables, por reducción de demanda y menor capacidad de subida de rentas, Colonial tiene la cartera de oficinas de mayor calidad de Europa. La gran mayoría de sus activos se encuentran en ubicaciones prime en París, Madrid y Barcelona, en las que prevemos que los niveles de ocupación se mantengan elevados, dado que las empresas concentrarán su actividad en estas ubicaciones por imagen de marca y proximidad al cliente.

Ofrece cierta protección en un entorno de elevada inflación

Aunque no prevemos que Colonial sea capaz de trasladar toda la inflación a las rentas, estas sí deberían crecer de forma moderada, lo que unido a ocupaciones que se mantendrán elevadas y la entrada en explotación de nuevos activos, nos llevan a estimar crecimientos en torno al 5% anual a nivel EBITDA (2022-2027e). Por otra parte, el impacto de mayores costes de financiación será muy progresivo, dado que el vencimiento medio de la deuda son 5 años y 100% a coste fijo. Aunque existe riesgo de rebajas en valoraciones de activos, en un entorno de mayor rentabilidad de bonos, consideramos que ya está descontado en precio. Colonial cotiza con un descuento del -50% sobre su valoración de activos.

Recomendación sobre las acciones de Colonial

Mantenemos nuestro precio objetivo sin cambios significativos en 6,7€/acción a diciembre 2024 (+3% vs anterior), que ofrece un potencial de revalorización del +21%, a pesar de descontar un escenario conservador. Asumimos un bono soberano al 3,5% a dic-2024 (por encima del actual 3,3% actual; el 60% de sus activos están en Francia). También situamos el coste de financiación a largo plazo en el 3,5% (vs 1,7% actual).

Mantenemos recomendación de Comprar.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.