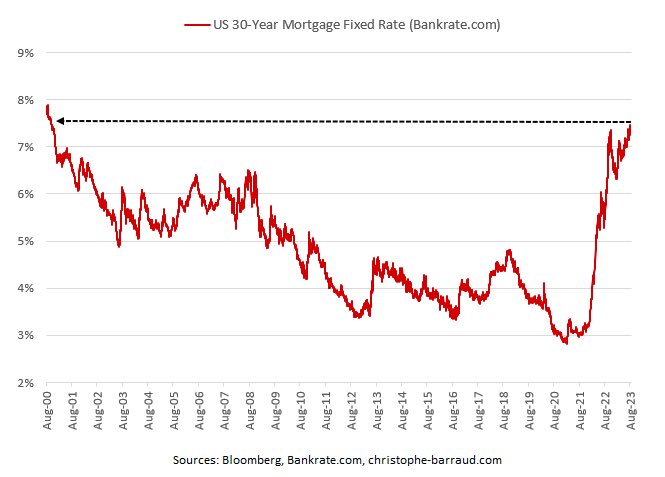

Los tipos de interés de las hipotecas a 30 años han alcanzado nuevos niveles máximos no vistos en más de 23 años, un 7.53% o incremento del +160% en sólo 2 años, desde verano de 202,1 que está enfriando la demanda de nuevos compradores de vivienda.

TIPOS HIPOTECAS A 30 AÑOS, EEUU.

Las revisiones o ajustes de tipos de interés aplicados sobre las hipotecas variables están causando estragos en las finanzas familiares y los nuevos compradores, además del incremento del coste financiero, encuentran un mercado de vivienda inflado y muy caro, a pesar de las caídas de los últimos meses (-17%), el precio medio de una vivienda en Estados unidos es de $494.700 o cerca de un 40% más que hace sólo 3 años.

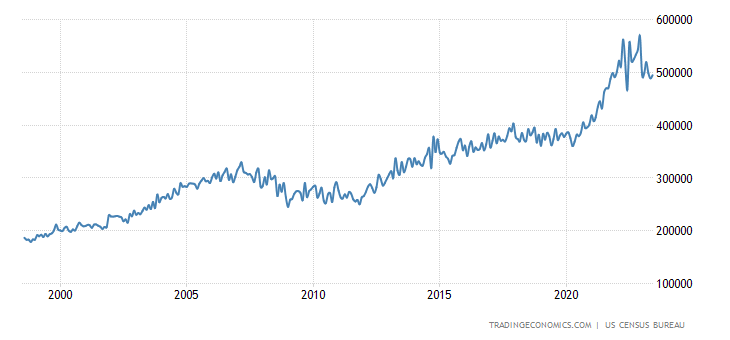

PRECIO MEDIO VIVIENDA, EEUU.

Adquirir una vivienda media al precio y al tipo hipotecario actuales supone un desembolso inicial de casi $100.000 ( el 20% del valor de la vivienda) y después el pago de unas cuotas medias mensuales superiores a los $2.300.

En una sociedad en proceso de empobrecimiento, con cerca de dos tercios de la población sin recursos ni apenas colchón de ahorro para aguantar 4 meses atendiendo sus facturas (si perdiesen el trabajo), son muy pocos los que disponen de esa cifra de 100k para plantearse siquiera adquirir una casa. Por si fuese insuficiente impedimento, las cuotas suponen cerca de un 50% del salario medio.

Es inviable comprar una casa para la gran mayoría y muy difícil reactivar el sector. No obstante, el nivel de inventario de vivienda es tan bajo que los promotores y constructores están reanimando su actividad en la confianza de que las finanzas personales mejoren para poder vender los proyectos que están en proceso de construcción. Eso sí en el otro extremo de la balanza, el de los más adinerados, en Estados Unidos el 9% del total de las casas cuesta ya más de un millón de dólares, porcentaje record.

Recuerden las palabras del Sr Powell hace dos años «The FED policies absolutely do not add to inequality».

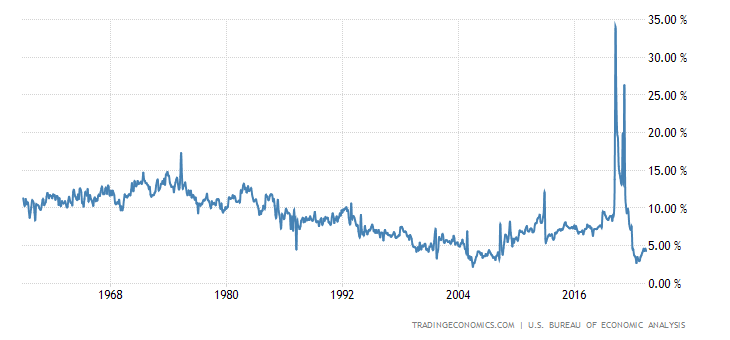

La inflación es un fantasma letal que arrasa el bienestar y la riqueza, la media de familias USA gasta hoy unos $709 más cada mes que hace sólo dos años y la precariedad financiera se ha aproximado a multitud de familias. Como consecuencia, la tasa de ahorro se ha desplomado en los últimos meses a nivel mínimo histórico:

TASA DE AHORRO, EEUU.

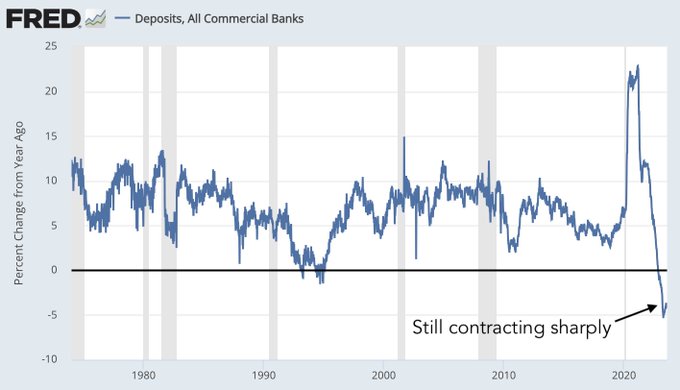

Y los depósitos bancarios no han corrido mejor suerte, se han contrarído al mayor ritmo nunca antes registrado:

DEPÓSITOS BANCARIOS, EEUU.

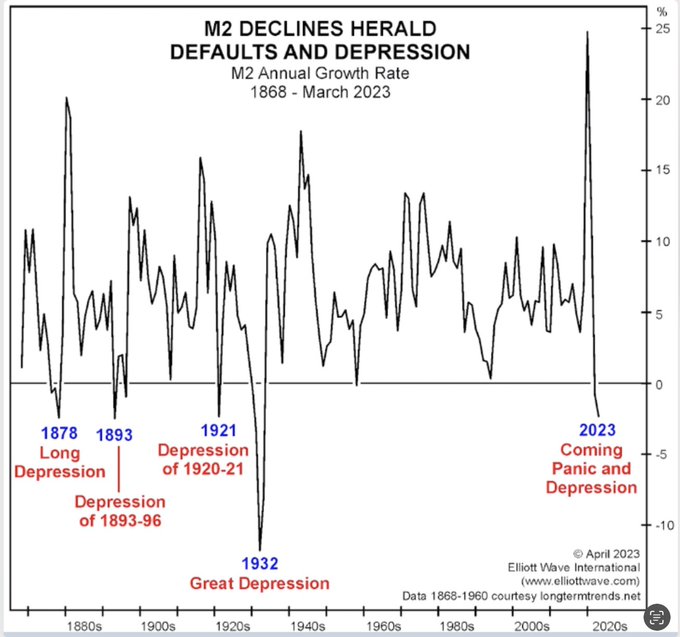

Además, la contracción del dienro en circulación, medido a través del agregado de masa monetaria M2 está experimentando la mayor contracción desde la gran depresión y la más dura caída desde máximos desde 1860.

MASA MONETARIA M2, EEUU

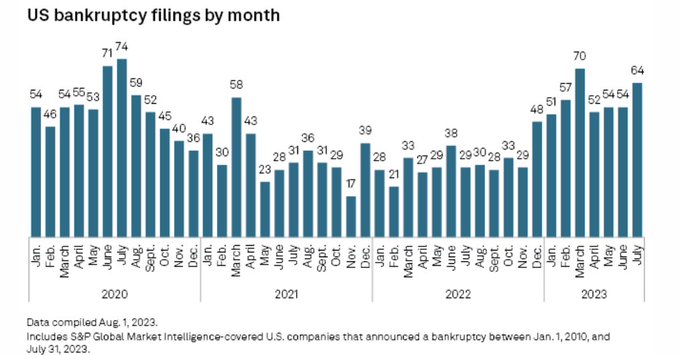

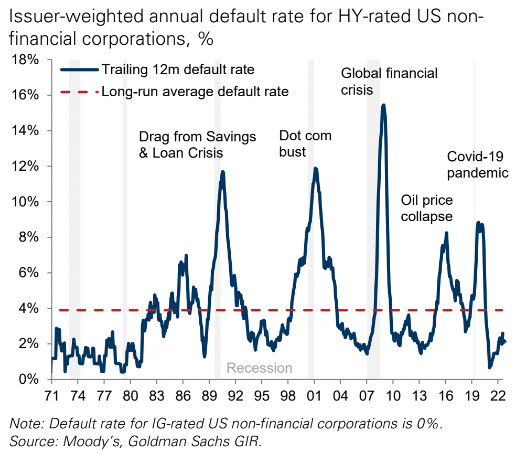

En este contexto de paulatina evaporación de liquidez, la morosidad está repuntando aunque todavía de manera lenta y razonablememte ordenada y…

QUIEBRAS EMPRESARIALES, EEUU.

… todavía se encuentra bien por debajo de su media histórica.

HISTORIAL DE QUIEBRAS EMPRESARIALES.

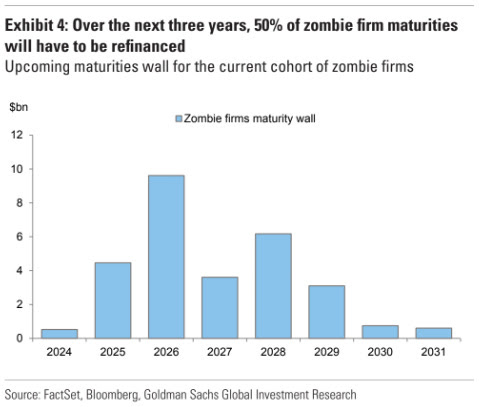

El calendario de vencimientos de deuda corporativa,, viene ligero para este año 2023 pero va aumentando en volumen de manera muy notable para 2025 y 2026, fechas en las que tendrán que refinanciar a tipos bien superiores a los que estaba contarídas las deudas que llegan a vencimiento.

El calendario general de vencimientos apunta a 2024 como primer año de amontonamiento de refinanciaciones. El universo zombi es el que más inquietud genera, el más expuesto dada su debilidad financiera y debe refinanciar alrededor de un 20% de su deuda en los próximos 16 meses o un 50% antes de 2026, lo que sugiere gran probabilidad de aumento de la morosidad y defaults en el sector.

ZOMBIS, CALENDARIO REFINANCIACIONES.

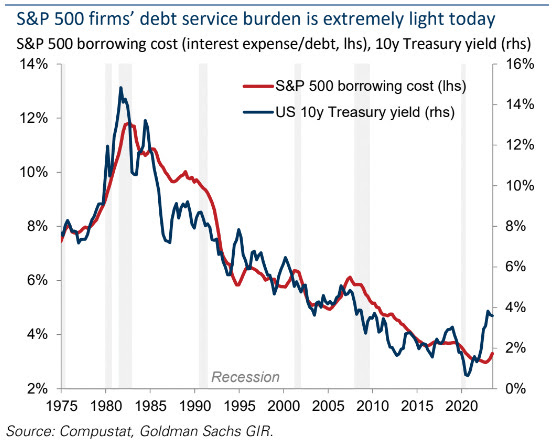

Por el momento, las empresas del S&P 500 pagan un 3% de media por su deuda, un nivel razonablemente cómodo y ventajoso frente a la media histórica del coste de la deuda o de, por jemplo, el 4.2% que paga el Tesoro por su deuda a 10 años.

INTERESES DE DEUDA EMPRESAS SP500

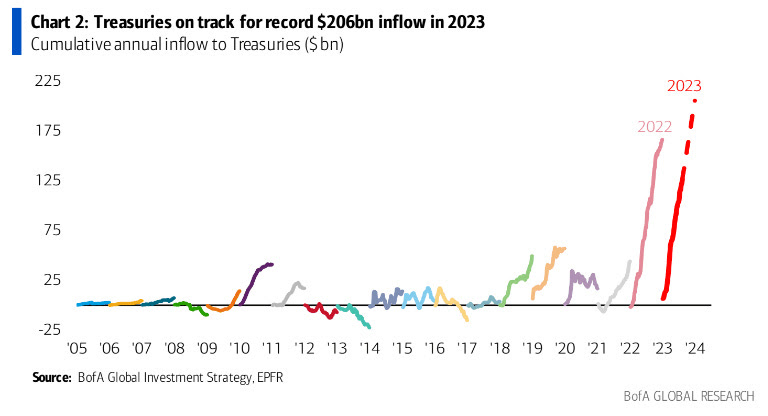

El aumento de la rentabilidad de la deuda USA en los últimos 15 meses indica que el coste finnaciero de las empresas tenderá a subir, particularmene de las menos solventes, y también explica la mayor migración de fondos hacia la renta fija de los últimos años.

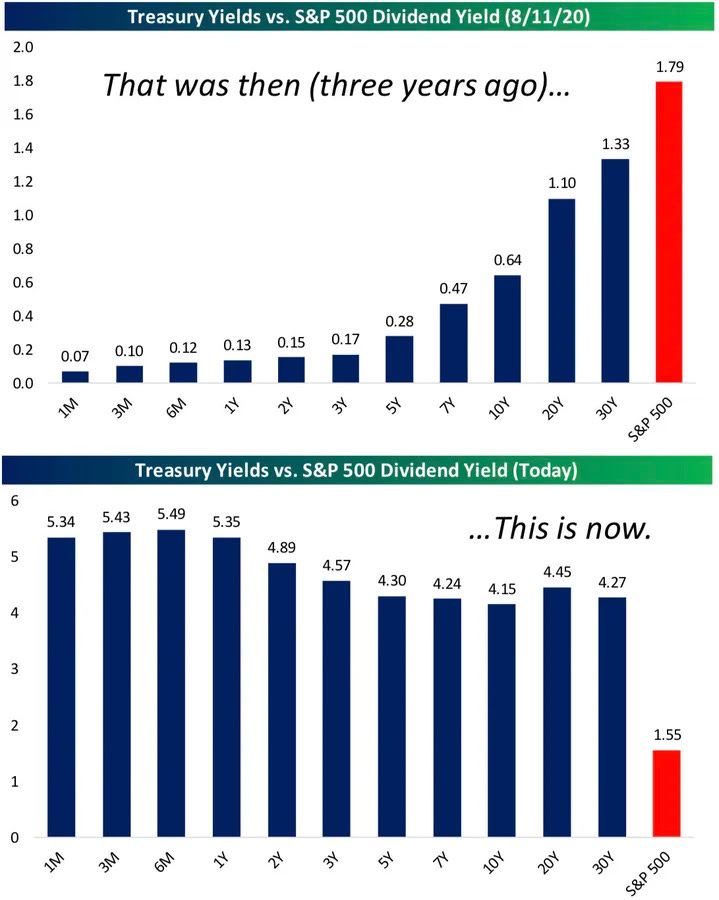

La situación comparada de la rentabilidad de la deuda y la rentabilidad por dividendo del SP500 evidencia los motivos de la migración, hoy las letras (Treasury notes) pagan hasta un 5.5% y la rentabilidad or dividendo es´ta anclada en el 1.55%.

Vean historial del diferencial de comportamiento entre la rentabilidad de la deuda y la bolsa en los últimos 3 años:

RENTABILIDAD DEUDA vs DIVIDENDOS S&P 500.

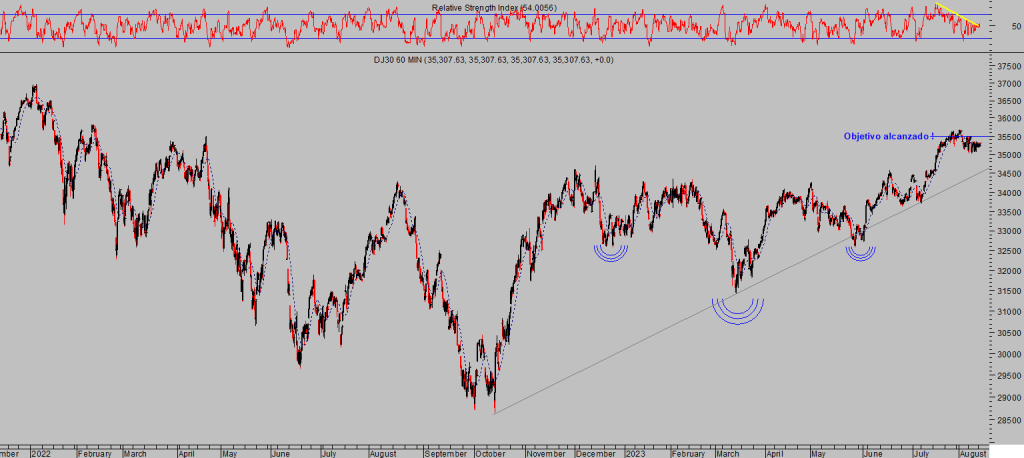

Las bolsas disfrutaron ayer de un interesante movimiento de recuperació, después de las caídas previas, y los índices se anotaron ganancias de hasta el 1.07% el Nasdaq, un +0.58% el SP500 y el Dow Jones cerró prácticamente plano subiendo un +0.07%.

DOW JONES, 60 minutos.

Un movimiento técnico de rebote, normal en una tendencia correctiva como la actual, que permitirá a los índices tomar impulso para afrontar el inminente ataque a la zona de soportes con grandes posibilidades de éxito. No se confíen con rebotes puntuales de las cotizaciones, la corrección se va a intensificar!

S&P500, 30 minutos.

Las estrategias diseñadas (reservado suscriptores) para aprovechar las caídas en curso están generando interesante rentabilidad, igual que las orientadas a capitalizar las alzas del sector energía, vean ejemplo:

OCCIDENTAL PETROLEUM -OXY-, diario

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com