Wall Street estaba anticipando los informes de hoy de Amazon (AMZN.US) y Apple (AAPL.US): las dos compañías tienen un total combinado de alrededor de 4,5 $ billones y una ponderación considerable en los principales índices bursátiles. Los resultados de Amazon superaron significativamente las previsiones de los analistas en términos de ingresos y beneficios. Por el contrario, el informe muy esperado de Apple, aunque superó las previsiones, no logró sorprender al mercado en una magnitud similar a la de Amazon, y las acciones de la compañía perdieron terreno en las operaciones después del cierre de Wall Street.

Además, las ventas de los iPhone insignia de la empresa cayeron más de un 2 % interanual. Vale la pena señalar que la capitalización de Apple es casi el doble que la de Amazon. Los contratos indexados han borrado así una buena parte de las alzas anteriores. ¿Qué vemos en los resultados de ambas empresas?

Resultados de Amazon: las acciones suben un 8 % antes de la apertura

- Ingresos: 134.380 $ millones frente a 131.630 $ millones previstos y 121.100 $ millones en el segundo trimestre de 2022 (crecimiento interanual del 11 %)

- Beneficio por acción: 0,65 $ frente a estimado de 0,35 $ (6.700 $ millones en ingresos netos)

- Margen operativo: 5,7% vs 3,46% previsto

- Beneficio Operativo: 7.680 $ millones frente a 4.720 $ millones de pronósticos

- Ingresos de comercio electrónico: 52.970 $ millones frente a pronósticos de 52.450 $ millones (4 % de crecimiento interanual)

- Ingresos de Amazon Web Services (AWS): 22.140 $ millones frente a 21.710 $ millones de pronósticos (12 % de crecimiento interanual)

- Ingresos por publicidad: 10.700 $ millones (22% de crecimiento interanual)

- Punto de venta (Whole Foods, AmazonGo): 5.020 $ millones frente a 4.960 $ millones previstos (6 % de crecimiento interanual)

- Ingresos de terceros proveedores: 32.300 $ millones (18% de crecimiento interanual)

- Ingresos en América del Norte: 82.550 $ millones frente a 79.680 $ millones de pronósticos

- Ingresos por suscripción (Amazon Prime): 9.890 $ millones frente a previsiones de 9.790 $ millones (crecimiento interanual del 14 %)

- Gastos de servicio de envío: 20.400 $ millones (6% de crecimiento interanual)

Amazon elevó las previsiones de ingresos del tercer trimestre: las ve en el rango de 138.000 $ millones a 143.000 $ millones frente a las estimaciones de 138.300 $ millones (crecimiento interanual del 9 al 13 %). La compañía estima un beneficio operativo en el rango de 5.500-8.000 $ millones, por lo que al menos duplicará los 2.500 $ millones en el segundo trimestre de 2022.

- Los sólidos resultados se deben en gran medida a un fuerte consumidor estadounidense, y parece que mientras los datos macro no muestren una desaceleración en América del Norte, el sentimiento en torno a Amazon se mantendrá al menos en niveles decentes;

- Wall Street esperaba el informe más fuerte desde 2021, Amazon cumplió con creces esas expectativas. Los accionistas deberían estar particularmente complacidos por la mejora en los márgenes, que durante meses se había citado como el ‘talón de Aquiles’ del modelo de negocios de la compañía.

- Los beneficios de AWS aumentaron en dos dígitos año tras año, pero aún por debajo del crecimiento del 33 % anual que logró en el segundo trimestre de 2022. Sin embargo, vale la pena considerar el tamaño de AWS, ya que aumenta su participación en el mercado de la computación en la nube. se vuelve obvio que un crecimiento de más del 30% a/a es virtualmente imposible. El hecho es, por lo tanto, que el crecimiento del negocio de AWS se está desacelerando un poco (pero sigue creciendo);

- La compañía tiene la intención de integrar más IA en servicios y productos. Los mayores costes de envío se relacionaron con la optimización de los servicios con un enfoque en la experiencia y satisfacción del usuario de Amazon.

Resultados de Apple: las acciones pierden un 2% antes de la comercialización

- Ingresos: 81.800 $ millones frente a previsiones de 81.550 $ millones

- Beneficio por acción: 1,26 $ frente a previsiones de 1,20 $

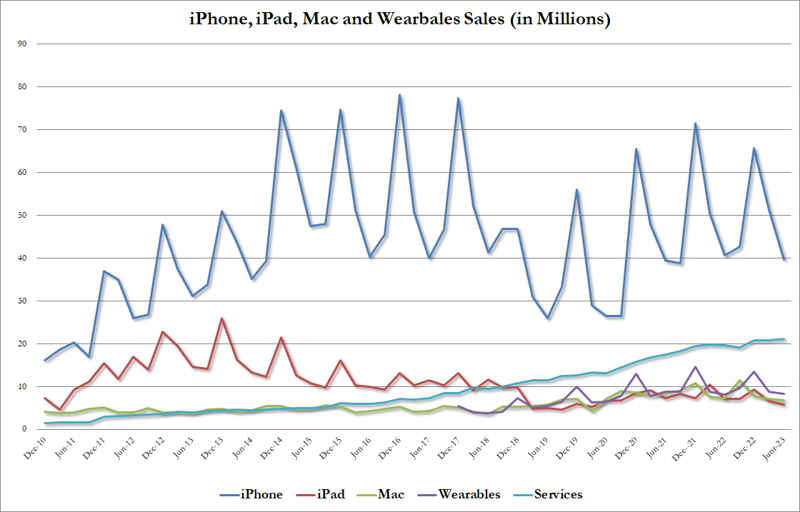

- Ingresos del iPhone: 39.670 $ millones frente a las previsiones de 39.800 $ millones (disminución del 2,4 % interanual)

- Ingresos por productos: 60.580 $ millones de dólares frente a previsiones de 60.670 $ millones

- Ingresos por servicios: 21.210 $ millones frente a previsiones de 20.770 $ millones (aumento del 8,2 % interanual)

- Gastos operativos: 13.420 $ millones frente a previsiones de 13.500 $ millones

- Ingresos de MacBook: 6.840 $ millones frente a previsiones de 6.370 $ millones (disminución del 7,3 % interanual)

- Ingresos de iPad: 5.790 $ millones frente a previsiones de 6.330 $ millones (disminución del 19,8 % interanual)

- Ingresos en China: 15.760 $ millones frente a previsiones de 14.590 $ millones

- Ingresos por wearables: 8.280 $ millones frente a 8.380 $ millones (aumento del 2,5 % interanual)

- Margen bruto: 44,5% vs 44,2% previsto

- Flujo de caja libre: 26.000 $ millones frente a previsiones de 22.940 $ millones

- Efectivo: 166.500 $ millones frente a 179.000 $ millones en el segundo trimestre de 2023

El punto débil del informe fue principalmente unas ventas de iPhone inferiores a las previstas, lo que sugiere un consumidor más débil y una desaceleración en la industria de los teléfonos inteligentes. Sin embargo, los ynks esperaban esto, así como una desaceleración en las ventas de MacBook, lo que refleja un mercado de PC más débil. Los ingresos por debajo de lo previsto de los dispositivos domésticos inteligentes pueden reflejar una mayor moderación del consumidor, pero aun así aumentaron año tras año.

El director financiero Maestri indicó que se espera que el trimestre actual sea un poco mejor que el trimestre actual (el segundo trimestre estacional para Apple suele ser el más débil). Sin embargo, el sentimiento en torno a las acciones de Apple ha sido lo suficientemente alto en los últimos meses como para que un «buen informe» no sea suficiente para alentar al mercado a comprar las acciones a precios aún más altos.

Las ventas de los dispositivos insignia de Apple se ralentizaron año tras año, pero los servicios sólidos (línea azul claro) deberían complacer. Fuente: Zerohedge

- Apple presentará un nuevo modelo de iPhone15 en septiembre y también se espera que presente nuevos productos de realidad virtual: VisionPro a principios de 2024. En última instancia, el mercado puede tomar la sólida salud general de la compañía como un buen indicador para el tercer y cuarto trimestre, que son los más fuertes de la temporada. para la compañía con Q2 siendo el más débil en ese lado.

- La pregunta que probablemente se hagan los inversores en los próximos meses será si la presentación de un nuevo modelo de iPhone o productos de realidad virtual, que la compañía ha valorado en alrededor de 3.500 $, generará un interés de compra igualmente fuerte en un entorno de tasas de interés más altas;

- Los puntos fuertes del informe incluyen mayores ventas en China y (a pesar de las menores ventas de productos), ingresos récord de servicios, que tienen los márgenes netos más altos (ApplePay, AppleMusic, etc.).

- Los costes más bajos a pesar de la costosa diversificación de las ubicaciones de fabricación y una sorpresa positiva significativa en el flujo de efectivo libre subrayan el modelo comercial aún muy sólido de la compañía. Tim Cook, CEO de Apple, indicó que la compañía ha estado desarrollando y explorando las posibilidades de la IA generativa durante años y seguirá aumentando el gasto y la implementación de la IA para mejorar los productos y la experiencia del usuario.

Gráficos

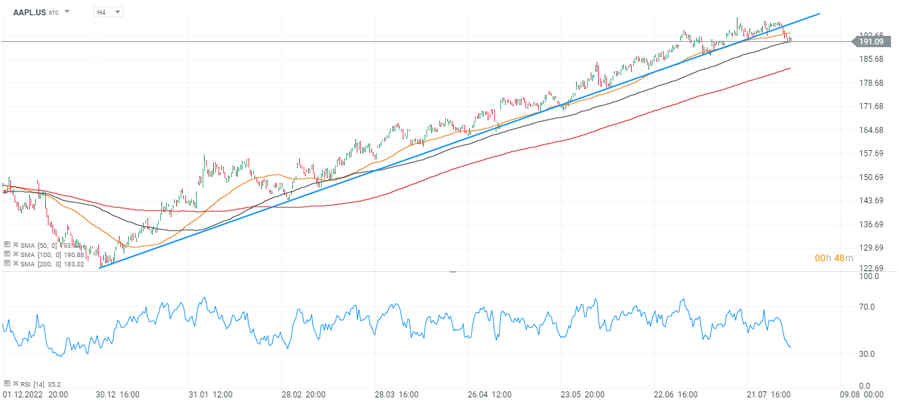

Las acciones de Apple pueden dirigirse a una prueba del SMA200 a 183 $ por acción, se ha roto una línea de tendencia alcista. Fuente: xStation5

Las acciones de Amazon están cotizando al alza y, si la demanda continúa, eventualmente podrían apuntar a probar el área alrededor de 145 $, el nivel del pico local en agosto de 2022, desde entonces, el desempeño de la compañía ha mejorado significativamente.

Análisis realizado por los analistas de XTB