Las acciones de Amazon (AMZN.US) cotizan con ligeras caídas antes del informe de resultados trimestrales después del cierre del mercado de hoy. Los inversores están dirigiendo su atención a la unidad de computación en la nube de Amazon, Amazon Web Services (AWS), luego de que los competidores reportaran un crecimiento ligeramente más lento. Aunque AWS experimentó una desaceleración, se espera que las otras divisiones de Amazon se conviertan en catalizadores del crecimiento en 2023, particularmente a medida que las eficiencias surtan efecto y la inflación disminuya. Se espera que los ingresos de Amazon aumenten un 9 %, lo que representa un aumento de un dígito en siete de los últimos ocho trimestres. Las ventas de publicidad podrían ser más altas, en línea con el sólido desempeño de la industria de la publicidad digital.

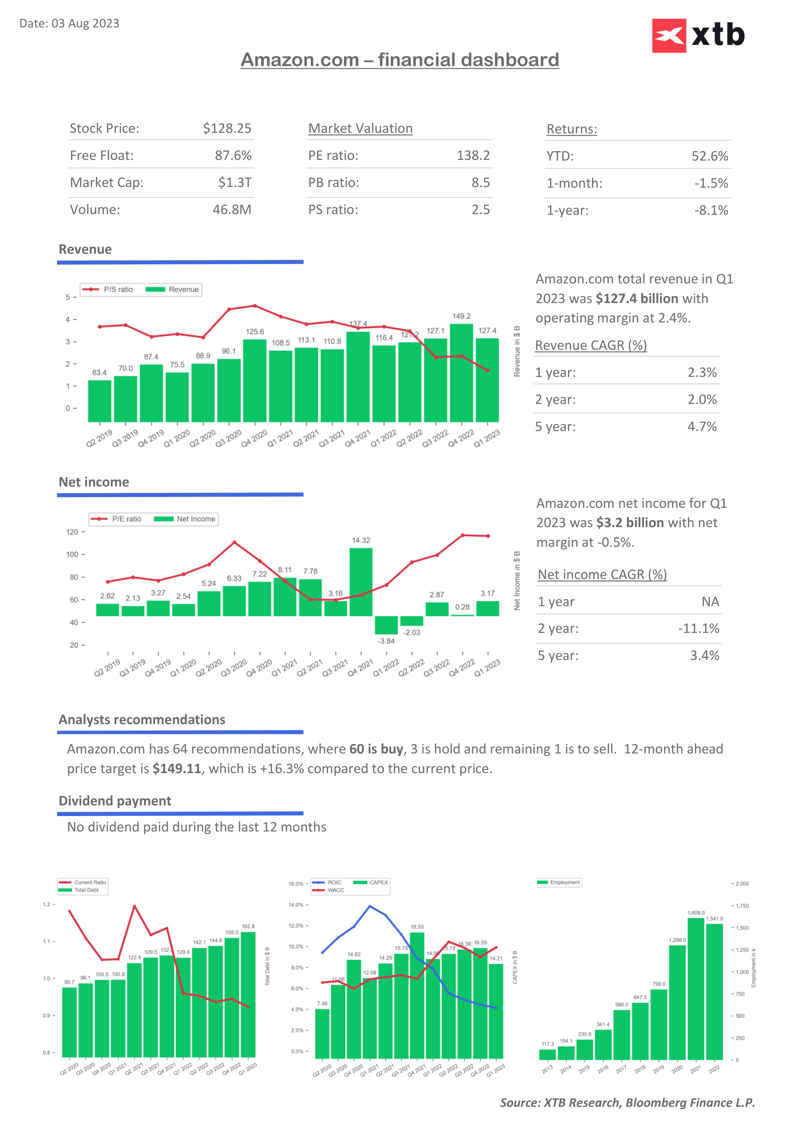

Métricas financieras:

Estimaciones para Q2:

- Ventas netas: 131.630 $ millones

- Ventas netas de tiendas en línea: 52.450 $ millones

- Ventas netas de tiendas físicas: 4.960 $ millones

- Ventas netas de servicios de vendedores externos: 31.200 $ millones

- Ventas netas de servicios de suscripción: 9.790 $ millones

- Ventas netas de AWS: 21.710 $ millones

- Ventas netas en América del Norte: 79.680 $ millones

- Ventas netas internacionales: 29.250 $ millones

- Ventas netas de servicios de vendedores externos excluyendo divisas: +15%

- Ventas netas de servicios de suscripción excluyendo divisas: +14.5%

- Ventas netas de AWS excluyendo F/X: +9.48%

- Consenso de BPA: $ 0.34 versus $ 0.31 anteriormente y $ 0.39 el próximo trimestre

Estimaciones para Q3:

- Ventas netas: 138.300 $ millones

- Beneficio operativo: 5.41 $ millones

Mirando el tablero financiero, vale la pena prestar atención al aumento del empleo. ¡La compañía prácticamente ha duplicado el número de empleados entre 2019-2021, aumentando el empleo total en 0,8 millones a 1,6 millones de empleados! Mirando históricamente la valoración de PE, la compañía está actualmente relativamente valorada, lo que indica una prima alta y esperanzas de crecimiento en los próximos trimestres.

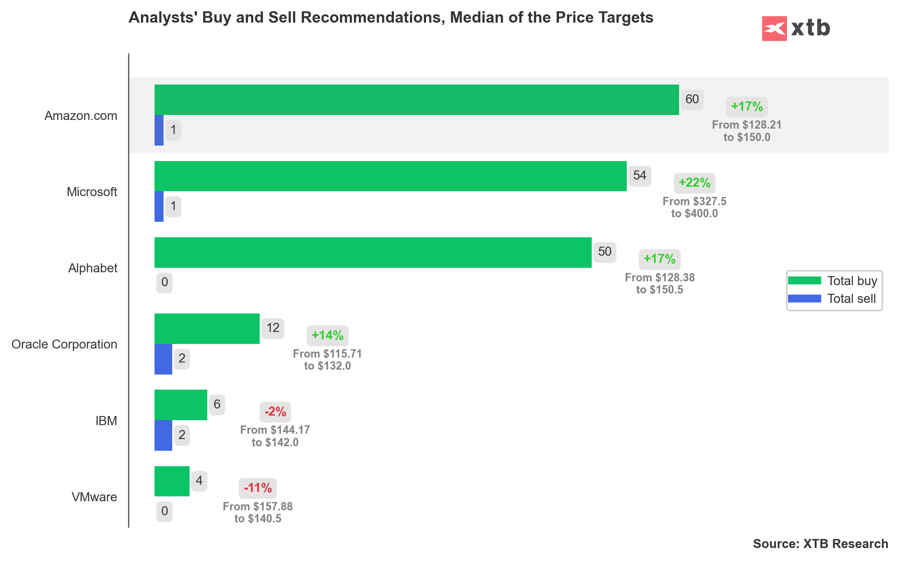

Perspectiva positiva general, reflejada en 60 calificaciones de compra, 3 calificaciones de retención y 1 calificación de venta, con un precio objetivo promedio que indica un alza del 17%.

Perspectiva positiva general, reflejada en 60 calificaciones de compra, 3 calificaciones de retención y 1 calificación de venta, con un precio objetivo promedio que indica un alza del 17%.

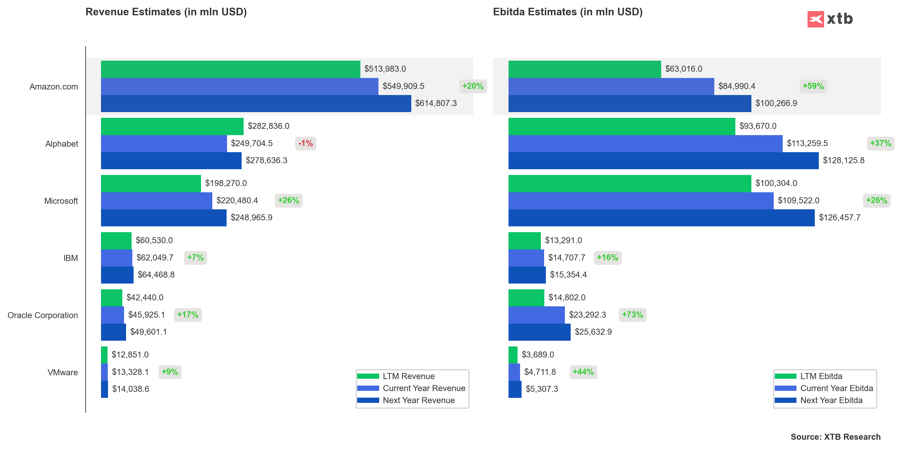

Los analistas mantienen una inclinación positiva hacia el crecimiento de los ingresos y el EBITDA de Amazon en la perspectiva de 2024. Se espera que los ingresos aumenten un +20 % en comparación con los ingresos de los últimos 12 meses.

Análisis realizado por los analistas de XTB