¿Qué esperar de la temporada de resultados de Wall Street?

Durante el período de vacaciones típicamente tranquilo, se espera que el mercado de valores brinde un final de julio y agosto excepcionalmente interesante debido a la temporada de resultados para el segundo trimestre de 2023. El sentimiento en los mercados para la segunda mitad del año podría depender de estos resultados. Además, unos resultados más débiles del sector bancario pueden influir en una revisión de la política de endurecimiento adicional de la FED. ¿Será el último trimestre tan exitoso como el anterior? ¿Veremos un impacto de mayores tasas de interés en los resultados y estimaciones de las empresas? ¿Qué esperar de la temporada de resultados de Wall Street?

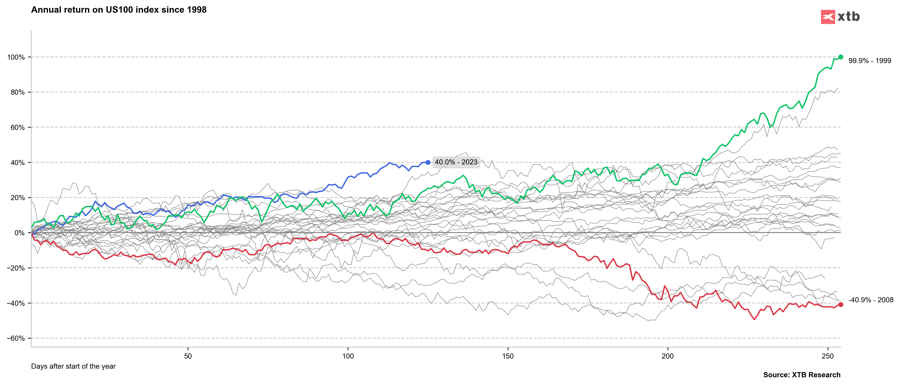

La primera mitad de este año batió récords en términos de rentabilidad del Nasdaq (US100) en el contexto de años históricos. El índice de empresas tecnológicas logró un sólido crecimiento del 40%. Si el año en curso terminara con tal retorno, se ubicaría entre los primeros cinco años con la mejor tasa de retorno, y eso en un entorno de tasas de interés tan altas.

Los mercados son optimistas después de los resultados excepcionalmente buenos del primer trimestre, que sorprendieron al mercado y generaron altos rendimientos en los índices. Por lo tanto, las expectativas de los inversores pueden ser altas para el segundo trimestre, lo que podría sentar las bases para una posible decepción. El impacto de las tasas de interés más altas siempre se retrasa y el cambio puede demorar desde unos pocos meses hasta 1 o 2 años. En las próximas semanas, sabremos si las altas tasas han comenzado a drenar la liquidez de los balances de las empresas. A pesar del debilitamiento de los datos macroeconómicos y los numerosos desafíos, Wall Street continúa mostrando una fortaleza considerable. Sin embargo, ¿los resultados de la compañía justificarán un mayor crecimiento después de una primera mitad récord de este año en términos de crecimiento?

¿Qué mostrarán los resultados?

Mirando los datos duros, las perspectivas no parecen tan sombrías. Algunas empresas ya han publicado informes del segundo trimestre de 2023 y, hasta ahora, los resultados son alentadores, ya que las empresas superan de media las estimaciones en un +3 %. Según las previsiones de Bloomberg, se espera que el último trimestre sea el tercero consecutivo con una disminución del beneficio neto interanual. Al mismo tiempo, se espera que este sea el último trimestre con dinámica negativa. A partir del último trimestre de 2022, la dinámica anual fue de -0,1%, -7,5% y -7,1% respectivamente. En el próximo trimestre, es decir, el tercer trimestre de 2023, se espera que el beneficio neto medio de las empresas del S&P 500 crezca un 0,3 % a/a.

Los bancos a la sombra de una crisis sistémica

Pasando a sectores particulares, la atención de los inversores se centrará en los resultados de las empresas tecnológicas y el sector bancario. Este sector dará inicio a la temporada de ganancias este viernes. Los informes financieros serán entregados por los principales bancos como JPMorgan Chase & Co., Citigroup Inc. y Wells Fargo & Co. Según las estimaciones de los analistas, se espera que las tasas de interés más altas en el último trimestre respalden los resultados del sector bancario en términos de los ingresos por intereses y equilibrar la debilidad en las divisiones de banca de inversión y comercio.

Se espera que los ingresos bancarios totales previstos aumenten un 13,2%. Sin embargo, mayores ingresos no significan mayores ganancias. Los márgenes de los bancos son limitados ya que los ahorros se reubican para lograr mejores intereses de depósito. Entre las posiciones a observar estará el ritmo de las salidas netas de depósitos y una desaceleración en el otorgamiento de préstamos, especialmente con respecto a los bancos regionales. A continuación se presentan las previsiones para los tres principales bancos:

- JP Morgan: se espera que el banco registre ingresos totales de 39.300 $ millones, lo que representa un aumento interanual del 28%, y el beneficio neto aumentará casi un 42% a 12.200 $ millones.

- Citigroup: en este caso se espera que los resultados sean peores interanualmente. Se espera que el beneficio neto caiga un 35% a 2.820 $ millones. En general, se espera que el beneficio por acción (BPA) sea de 1,3 $ por acción (fueron 2,19 $ en el primer trimestre). Se espera que el factor principal de los malos resultados sean las pequeñas ganancias de la negociación de instrumentos de deuda.

- Wells Fargo & Co: Según los analistas, se espera que Wells Fargo sea uno de los bancos con mejores resultados a/a. Se espera que el beneficio por acción (BPA) aumente un 53% a 1,13 $.

La crisis bancaria de mediados del primer trimestre de este año parece superada. Sin embargo, los bancos ahora pueden enfrentar el riesgo de requisitos de capital adicionales propuestos por Barr de la FED. La propuesta reduciría el umbral de capital de 700.000 $ millones a 100.000 $ millones en activos. Más bancos tendrían que cumplir con reglas de capital más estrictas basadas en el riesgo, lo que les exigiría asignar recursos para garantizar el cumplimiento de las regulaciones, lo que podría reducir la rentabilidad a corto plazo. Si bien estas medidas apuntan a fortalecer el sistema bancario, pueden afectar temporalmente los ratios y beneficios financieros. Sin embargo, a más largo plazo, permitirá construir un sistema más resistente, reducir el riesgo y apoyar el crecimiento. Tal y como sucede a día de hoy en el entorno de la Unión Europea.

¿Los resultados tecnológicos desencadenan el declive de Wall Street?

El sector tecnológico fue el principal motor del crecimiento eufórico de los índices S&P 500 y Nasdaq en los últimos meses. Los beneficios se vieron impulsados por las previsiones optimistas del sector de los semiconductores y el auge de las soluciones de IA y el hardware necesario para entrenar modelos. Las altas valoraciones y la concentración de beneficios en unas pocas empresas líderes de gran capitalización hacen que este sector sea especialmente vulnerable a la decepción de los inversores, incluso en el caso de resultados objetivamente satisfactorios. Y según las estimaciones, las expectativas son bastante altas.

Se espera que Alphabet (GOOGL) mantenga su racha de buenos resultados con mayores beneficios por acción tanto de trimestre a trimestre como de año a año. El BPA estimado es de 1,32 $, o +9.2% interanual. También se espera que los ingresos de la empresa aumenten un +4,3% hasta los 72.700 $ millones. Por otro lado, las previsiones de los analistas para Microsoft (MSFT) anticipan un crecimiento de los ingresos aún mayor, de hasta un +6,9% interanual, hasta los 55.500 $ millones, y un aumento del +14,7% en el beneficio por acción (BPA), hasta 2,56 $.

Sin embargo, la empresa que tiene la oportunidad de captar la atención de todos los inversores es Nvidia (NVDA). Esto no es una coincidencia. Recuerde que no hace mucho tiempo, la atención de los medios se centró en el hecho de que, en la ola de euforia en torno a la IA, la capitalización de la empresa superó el prestigioso umbral de 1 billón de dólares. La dirección de la empresa decidió que la marca se convertiría en un verdadero hub de inteligencia artificial, y las aplicaciones de los productos de Nvidia se ven incluso en el sector del descubrimiento de nuevos fármacos.

Detrás de las grandes promesas también se esconden grandes expectativas. El consenso supone que el BPA ajustado de la empresa alcanzará los 2,05 $ por acción, apenas un 301 % más que hace un año. Se espera que los ingresos alcancen los 11.000 $ millones (+64,5% interanual). Curiosamente, se supone que el impulso de crecimiento se reflejará en los propios datos trimestrales (BPA +87%; ingresos +53%). Por lo tanto, las expectativas son altas y el tiempo dirá si estas cifras encuentran su base en los hechos.

Conclusión

La temporada de resultados tiene la posibilidad de ser un evento clave para el sentimiento en la segunda mitad del año en curso. Hay muchos signos de interrogación, e incluso más posibles respuestas. Una cosa es segura, el mercado observará de cerca los datos entrantes y los inversores activos deben mantener una vigilancia especial, ya que esta temporada de resultados puede traer muchas emociones extremas.

Análisis realizado por los analistas de XTB