La Reserva Federal finalmente decidió mantener tipos, de acuerdo con las estimaciones, y entonar un comunicado acentuadamente «hawkish» algo más severo de lo que cabía esperar y expusimos en el post de ayer.

- “Los indicadores recientes sugieren que la actividad económica ha seguido creciendo a un ritmo moderado. El aumento del empleo ha sido sólido en los últimos meses, y la tasa de desempleo se ha mantenido baja. La inflación sigue siendo elevada.”“El sistema bancario estadounidense es sólido y resistente. El endurecimiento de las condiciones crediticias para los hogares y las empresas probablemente pesará sobre la actividad económica, la contratación y la inflación.”

El Sr. Powell afirmó que todavía podrían quedar hasta dos subidas de tipos antes de culminar el ciclo, más bien un farol orientado a mantener alerta al mercado y que en lugar de continuar sus excesos alcistas haga el trabajo sucio.

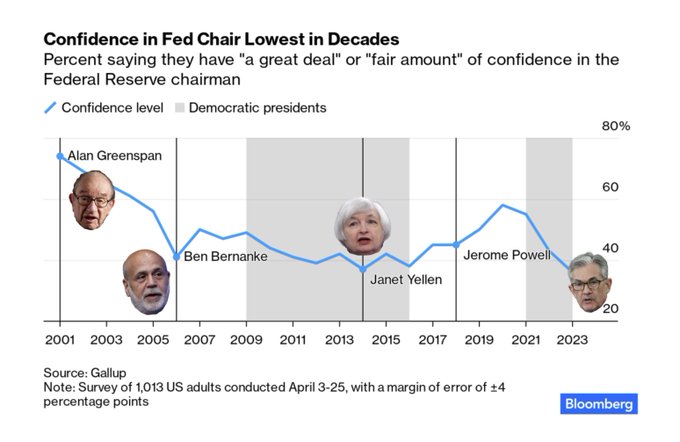

La treta, avistada claramente desde antes de la reunión, de pausar y aparentar una postura hawkish está siendo ampliamente criticada por su efecto sobre una confianza ya muy deteriorada de la Reserva Federal.

Según una encuesta elaborada por Gallup a 1.013 personas durante el pasado mes de abril, el índice de confianza en la Reserva Federal es cada vez más bajo y actualmente, bajo el mandato del Sr Powell, registra sus peores lecturas.

En la rueda de prensa posterior a la reunión de ayer, el Sr Powell añadió otro granito de desconfianza a su dañada reputación. Después de emitir una previsiones, una interpretación y una decisión sobre política monetaria sale afirmando que:

- «no pondría demasiado peso sobre las previsiones, son muy inciertas».

- «estamos hablando de un par de años para una primera rebaja de tipos».

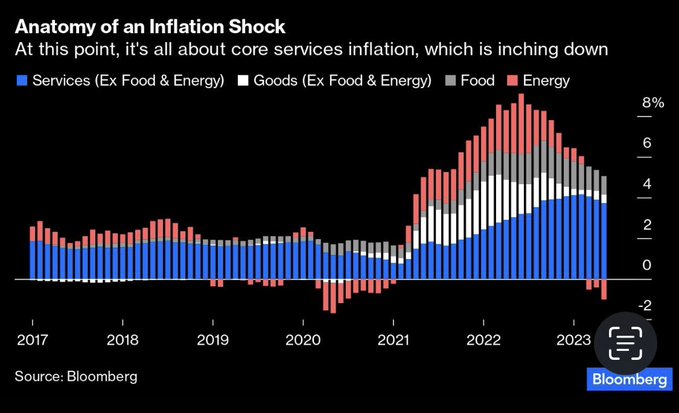

No es seguro que la FED haya finalizado el proceso de subidas de tipos, la inflación ciertamente está corrigiendo pero en la medida que cae la inflación de bienes, sube la de servicios y suben también otras partidas consideradas sticky o pegajosa.

DESGLOSE INFLACIÓN EEUU.

Aunque es muy improbable asistir a otro episodio de IPC disparado y tan peliagudo como el sufrido en 2022, si es posible que la caída de precios desde estos niveles sea más lenta y complicada y que se mantenga elevada por más tiempo y, lo peor, que su evolución sea menos sensible a movimientos de tipos de interés.

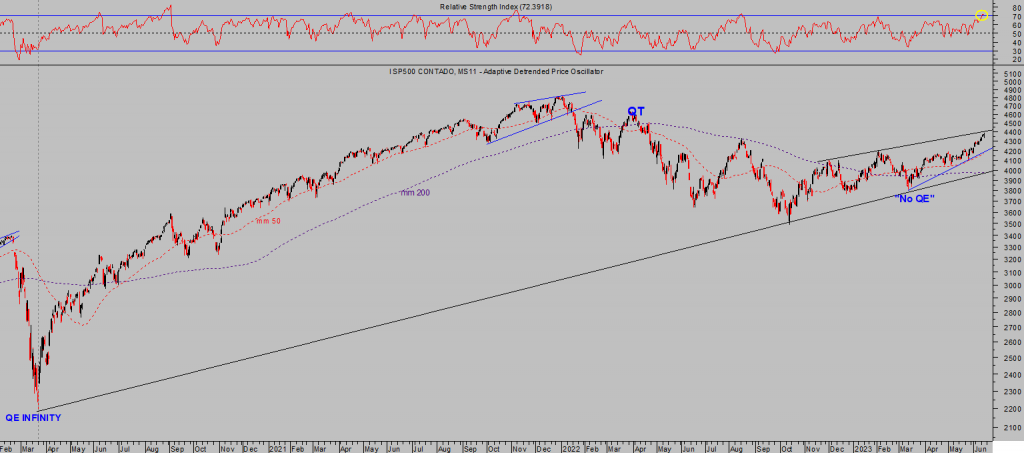

Con todo el revuelo alrededor de una postura de la FED más dura de lo esperado pero menos creíble de lo normal, las bolsas volvieron a hacer oídos sordos y se anotaron nuevas alzas en la jornada de ayer.

El Nasdaq recuperó un +0.39%, el SP500 un +0.08% y el Dow Jones perdió un -0.68%, incluso el índice de volatilidad implícita del SP500 -VIX-. cayó un 5%!

S&P500, diario.

La imagen técnica de los índices es cada vez más extrema e insostenible, el Nasdaq ha recuperado alrededor de un 40% en sólo 6 meses y ha abierto una brecha con su media móvil de 200 sesiones de casi el 23%.

La media de 200 sesiones actúa como un modulador de los movimientos de los activos y tiene un carácter magnético que, en el medio plazo, tiende a atraer al precio.

NASDAQ-100, diario.

El carácter gravitacional de la mm-200 viene funcionando con bastante precisión desde hace décadas. La desviación actual es del 23% y desde el año 1983 se han producido 15 episodios de desviación del 20% o superior del precio respecto a su media de 200 sesiones, cada una de ellas ha sido corregida y el precio ha terminado convergiendo con la media móvil.

Otra estadística desfavorable para la continuidad /sostenibilidad del rally del Nasdaq, del conjunto del mercado, es el comportamiento del índice tecnológico durante las primeras 100 sesiones del año. De las 4 veces que el Nasdaq ha subido más de un 20% en esas primeras 100 jornadas, en tres el índice ha cerrado el año en niveles inferiores a los alcanzados en ese día 100. Veremos!.

La FED actualizó sus previsiones macroeconómicas para el año en curso, 2023. Espera que el PIB mejore del 0,4% anterior al 1%, el paro disminuya del 4,5% al 4,1% y la inflación baje del 3,3% al 3,2%. Unas expectativas ligeramente más favorables que las del pasado mes de marzo.

Los analistas consideran que la FED se va a tomar un descanso, un periodo de esperar a ver cómo evolucionan los principales indicadores de actividad, empleo y precios.

NO se creen que aún queden dos alzas de tipos pero sí han ajustado las previsiones sobre el pivot y se va asumiendo un escenario de tipos «higher for longer» que, sin embargo, todavía no se ha reflejado en las cotizaciones.

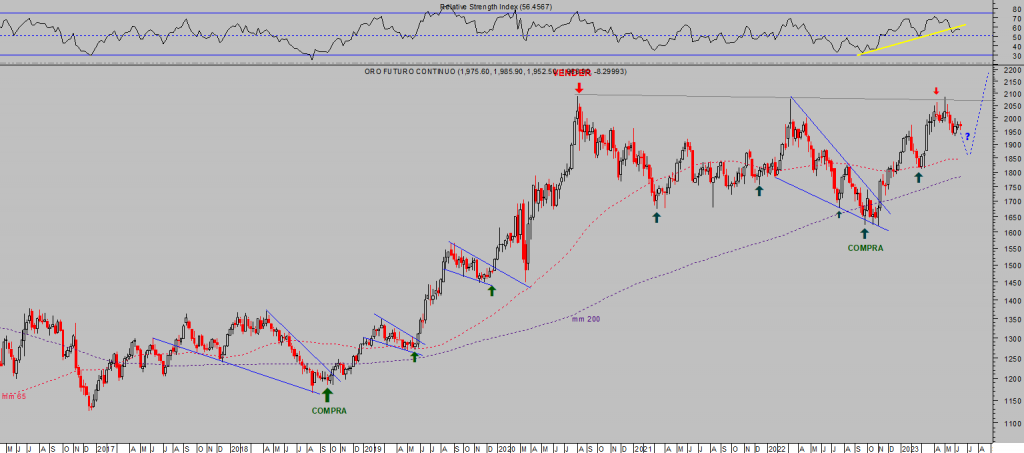

Cuestión que ha afectado negativamente al Oro y metales preciosos, que han reaccionado al FOMC con ventas y caídas de cierto calado. Existe un elevado nivel de posicionamiento alcista en el mercado, en favor de subidas del precio del Oro, y el sentimiento general es optimista, otro motivo para que la Teoría de Opinión Contraria actúe expulsando del mercado a los últimos en llegar.

En principio, sería sólo una sana corrección de gran interés para analizar muy estrechamente en busca de un entorno rentabilidad riesgo oportuno para abrir posiciones largas, compradoras, de cara a un eventual nuevo impulso al alza de camino a la conquista de nuevos máximos históricos.

ORO, semana.

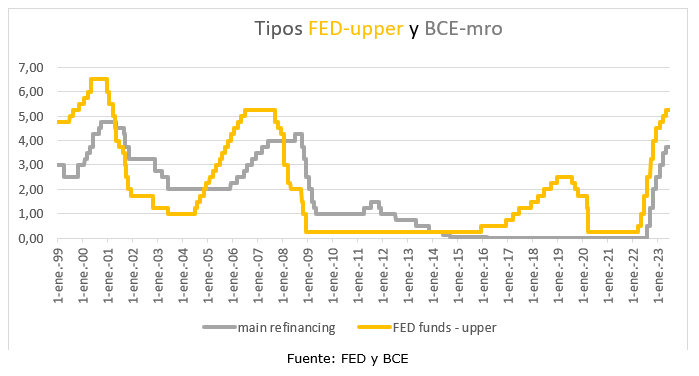

Después de la reunión ayer de la Reserva Federal, hoy es el turno del Banco Central Europeo. La FED mantiene los tipos en el 5.25% y la inflación americana está en niveles inferiores del 4%, frente al BCE que mantiene los tipos en el 3.75% pero la inflación harmonizada europea está en el 6.1%.

Hoy se espera subida de tipos del BCE de 0.25 puntos.

TIPOS DE INTERÉS FED vs BCE.

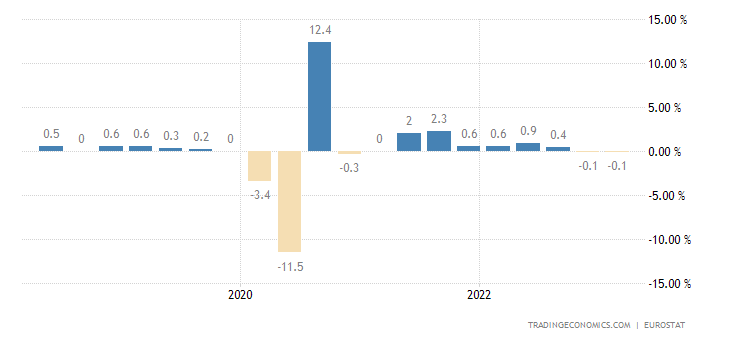

El BCE debería continuar elevando tipos para relajar las presiones de precios pero afronta un problema mayor, la actividad económica está estancada, el PIB ha registrado dos trimestres consecutivos de caídas que, aunque muy leves, configuran la condición necesaria para declarar a la economía europea en recesión.

PIB trimestral, EUROPA.

Una recesión es la receta adecuada para que el propio comportamiento de la economía se encargue de abatir las presiones de precios, pero el BCE mantiene los tipos reales bien en negativo (2.25 puntos) y esa anómala brecha debe ser cerrada.

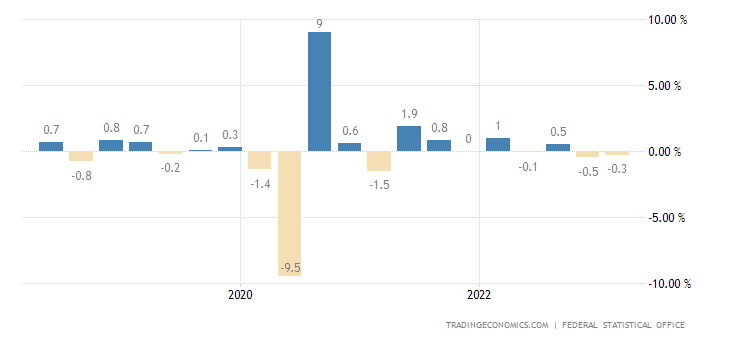

La locomotora europea, Alemania, está siendo acechada por distintos frentes, que expondremos en próximos posts, y su PIB también cumple la condición para seer declarado oficialmente en estado de recesión, más profunda que la de la UE con dos caídas trimestrales consecutivos del -0.5% y -0.3% respectivamente.

PIB trimestral, ALEMANIA.

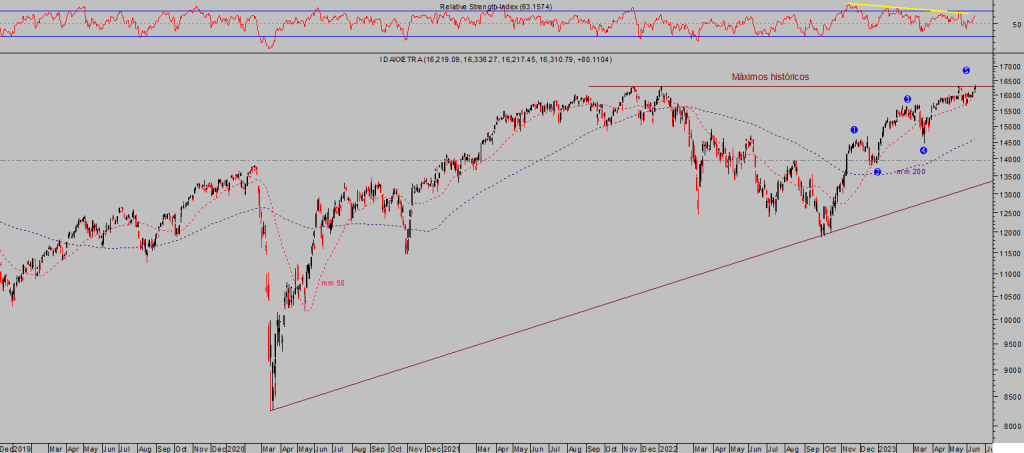

Y, sin embargo, su índice de referencia, el DAX-40 se ha permitido la extravagancia de protagonizar un potente rally en los últimos meses que le ha conducido a registrar nuevos máximos históricos recientemente.

DAX-40, diario.

La coyuntura de mercado es delicada pero muy interesante, los índices USA arriba ofreciendo lecturas técnicamente excesivas y surgiendo cada vez más divergencias bajistas y el grupo de grandes valores que han arrastrado a las bolsas en condiciones de sobrecompra, de sobrevaloración y sobre exposición (condiciones típicamente previas a correcciones de precio) frente al resto de acciones que conforman los índices que apenas han participado del rally.

Las valoraciones del mercado son altas pero excluyendo a los 10 grandes valores se encuentran en niveles medios de normalidad histórica. De ahí lo interesante del mercado, una situación que recomienda mantener una postura inversora flexible con posiciones largas y cortas simultáneas.

Como indicaba un post reciente: «El mercado se encuentra en una interesante tesitura (rentabilidad-riesgo) para el desarrollo de estrategias orientadas al lado corto (grandes índices y valores) y también para el desarrollo de estrategias compradoras en otros segmentos del mercado (reservado suscriptores)».

Vean ejemplo de estrategia en marcha:

INTEL, semana

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com