Walmart suele considerarse una de las principales opciones para los inversores que buscan valores defensivos fiables debido a sus extensas operaciones y a su constante rentabilidad. Una de las mayores ventajas del gigante minorista es su exitosa adopción de la tecnología punta, especialmente en la automatización de los procesos de almacenamiento y la optimización de la gestión de inventarios y de la cadena de suministro.

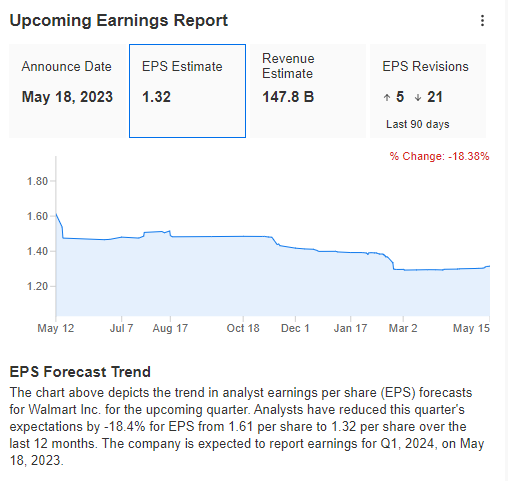

Los inversores seguirán de cerca sus resultados trimestrales de hoy. Se espera que la empresa desvele en su informe un beneficio por acción de 1,32 dólares y unos ingresos de 147.800 millones de dólares.

Utilizando la herramienta InvestingPro, examinaremos más de cerca los datos financieros de Walmart para ver si merece la pena comprar acciones ahora mismo.

Fuente: InvestingPro

La ventaja de precios sigue siendo una de las principales bazas de Walmart

Una de las características clave del negocio de la cadena de grandes almacenes es su margen relativamente bajo, que le permite generar beneficios regulares al tiempo que mantiene los precios bajos, debido principalmente a las economías de escala.

Esto es importante porque los consumidores prestan mucha atención a los precios de los productos cuando comparan entre competidores, especialmente en un periodo de elevada inflación.

Según DataWeave, que ha analizado los precios desde principios de 2022 hasta febrero de 2023, los precios medios de Walmart para una cesta seleccionada de casi 600 productos han subido solo un 3%.

Esto es mucho mejor que la tasa media de inflación y que la de sus competidores más cercanos.

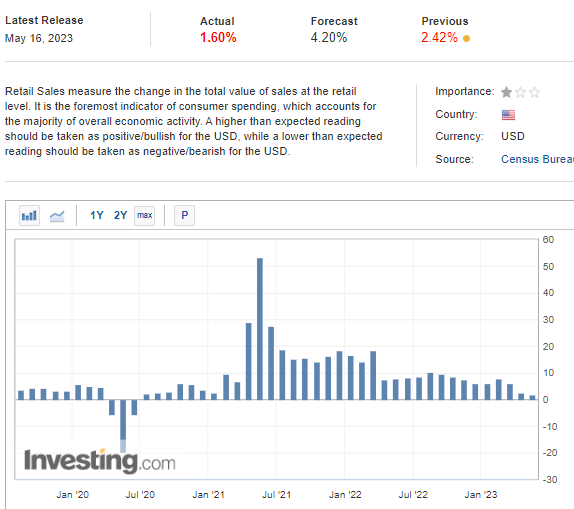

Como demuestra la continua tendencia a la baja de las ventas minoristas, el sector minorista se enfrenta actualmente a un entorno difícil. Esta situación afecta no sólo a Walmart, sino al sector en su conjunto.

A medida que la economía estadounidense entre en recesión, las ventas minoristas podrían debilitarse aún más en los próximos meses. Podríamos ver un repunte en 2024, pero es muy poco probable que ocurra antes.

Los analistas predicen un futuro brillante

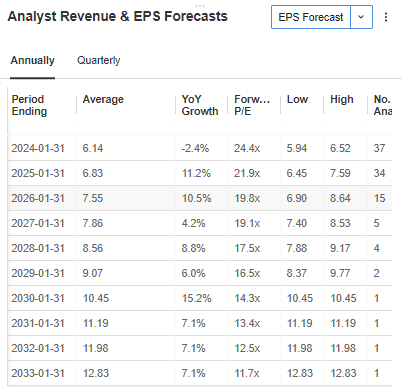

Las previsiones de los analistas sobre el futuro beneficio por acción indican una perspectiva muy optimista para la empresa.

Todo apunta a que el beneficio por acción aumente de forma constante en los próximos 10 años y se duplique en 2033. Esto pone de relieve el enorme potencial de crecimiento a largo plazo de la empresa.

Si bien es cierto que las predicciones a más largo plazo tienen un mayor margen de error, el objetivo principal es destacar la posible tendencia alcista.

De los últimos ocho informes de resultados de Walmart, siete han superado las expectativas de beneficio por acción, lo que indica un rendimiento superior al esperado.

Además, la empresa ha proporcionado sistemáticamente sorpresas positivas. Este historial de superación de beneficios refuerza la confianza positiva general en torno a los resultados de la empresa.

Walmart: Visión técnica

Tras un fuerte repunte desde mediados de marzo, los alcistas se han topado con una formidable área de resistencia en 154 dólares. Si el valor se mantiene por encima de 150 dólares, los alcistas tendrán que defender el grupo de soporte local dentro del rango de 148 a 149 dólares.

Una posible ruptura por debajo de 148 dólares desencadenaría una corrección más significativa, que se espera alcance alrededor de 140 dólares. Sin embargo, tal movimiento requeriría un debilitamiento considerable de los beneficios y un nuevo descenso de las ventas minoristas.

Por otro lado, si la tendencia alcista continúa, el nivel objetivo se mantendrá en los máximos históricos de alrededor de 161 dólares por acción.

Descargo de responsabilidad: Este análisis se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, asesoramiento, consejo o recomendación de inversión. Como tal, no pretende incentivar la compra de activos de ninguna manera. Quiero recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado; por lo tanto, cualquier decisión de inversión y el riesgo asociado son responsabilidad del inversor.

Damian Nowiszewski/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.