El ranking en lo que llevamos de año de las principales Bolsas va de la siguiente manera:

– Nasdaq +16,09%

– FTSE MIB italiano +14,37%

– Euro Stoxx 50 +13,74%

– Cac francés +13,11%

– Dax alemán +12,25%

– Ibex 35 español +12,19%

– Nikkei japonés +7,46%

– S&P 500 +6,36%

– CAI chino +4,63%

– FTSE 100 británico +2,42%

– Dow Jones -0,07%

Los mejores valores del Ibex 35 en el mes fueron Endesa (7,70%), Naturgy (6,49%), Inditex (6,22%) e Iberdrola (5,71%). Los perores fueron Bankinter (-21,44%), Grifols (-21,04%), Sabadell (-19,87%) y Unicaja (-18,35%).

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones subirán en los próximos seis meses, subió 1,7 puntos porcentuales hasta el 20,9%. Aun sigue por debajo de su media histórica del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán en los próximos seis meses, subió 0,5 puntos porcentuales hasta el 48,9%. También supera su media histórica del 31%.

Una buena noticia para los mercados que puede marcar un punto de inflexión

Los inversores se han vuelto precavidos. De hecho, durante el primer trimestre de este año, invirtieron 508.000 millones de dólares en fondos monetarios, la mayor entrada trimestral de dinero desde los primeros días de Covid hace tres años, y más de 100.000 millones de dólares sólo en las dos últimas semanas. Mientras tanto, los fondos de renta variable siguieron registrando salidas, con 5.200 millones de dólares

Pero el viernes se conoció un dato clave. El deflactor del consumo privado subyacente en EE.UU. se ha situado en el 4,6%, ligeramente por debajo del 4,7% del mes anterior. Esta cifra es relevante porque es uno de los indicadores que tiene más peso para la Reserva Federal a la hora de tomar sus decisiones de política monetaria.

Esto sugiere que la Reserva Federal podría estar cerca de poner fin a su campaña de subida de tipos de interés, algo positivo para las Bolsas y negativo para el dólar. Pero de momento, en la próxima reunión hay casi asegurada otra subida de 25 puntos básicos.

¿Pero realmente es importante el deflactor del consumo privado? Pues sí. Mira, el índice de precios más usado y observado tanto por gobiernos, empresas y personas es el IPC, que en el caso de EE.UU. es calculado por The Bureau of Labor Statistics. Sin embargo, en EE.UU. el deflactor del consumo es calculado por The Bureau of Economic Analysis.

Ambos índices tienen en cuenta una gran variedad de productos y ambos tienden a comportarse muy similarmente en el tiempo, con la diferencia de que generalmente el IPC tiende a tener una variabilidad levemente mayor debido a diferenciasen su construcción. El IPC está basado en la canasta

básica de consumo, mientras que el deflactor del consumo parte de las cuentas de ingresos y productos nacionales, es decir, el deflactor

abarca más bienes y servicios.

S&P 500 y Nasdaq en perspectiva

El mes de marzo que ha terminado nos ha dejado una serie de hechos realmente impresionantes y poco han caído las bolsas para lo que ha habido:

– Una “crisis” bancaria en Estados Unidos donde hemos asistido a la segunda y a la tercera mayor quiebra de su historia, solo superada por la de Washington Mutual en el 2008.

– En el Viejo Continente todo lo de Credit Suisse y el revuelo y polémica por sus cds.

– La renta fija con fuertes bandazos, de hecho el rendimiento del bono a 2 años en tan solo 48 horas bajó del 5% al 4%.

– La Reserva Federal de Estados Unidos que siguió subiendo tipos de interés, aunque en esta ocasión el ritmo bajó de 50 a 25 puntos básicos.

– Las acciones de los bancos se desplomaron, y la de los regionales con caídas del 50% o más.

– El oro, como activo refugio, alcanzó la cota de los 2000 dólares.

Así las cosas, en el S&P 500 llevamos 13 sesiones con caídas del 1% o más en lo que va de año, muy por encima de la media anual histórica.

Si el S&P 500 no alcanza un nuevo máximo histórico este año, sería el primero desde 2012 sin al menos un máximo histórico. Desde 1929 ha habido 50 años sin máximos históricos y 44 con al menos un máximo. El último nuevo máximo histórico del S&P 500 se produjo el 3 de enero de 2022.

Desde el año 1950, hay información interesante:

* La caída media de máximos a mínimos es de un -35%.

* El número medio de días transcurridos desde el máximo hasta el mínimo es de 38.

* El promedio de días transcurridos entre el máximo anterior y el nuevo máximo histórico es de 1.166 días.

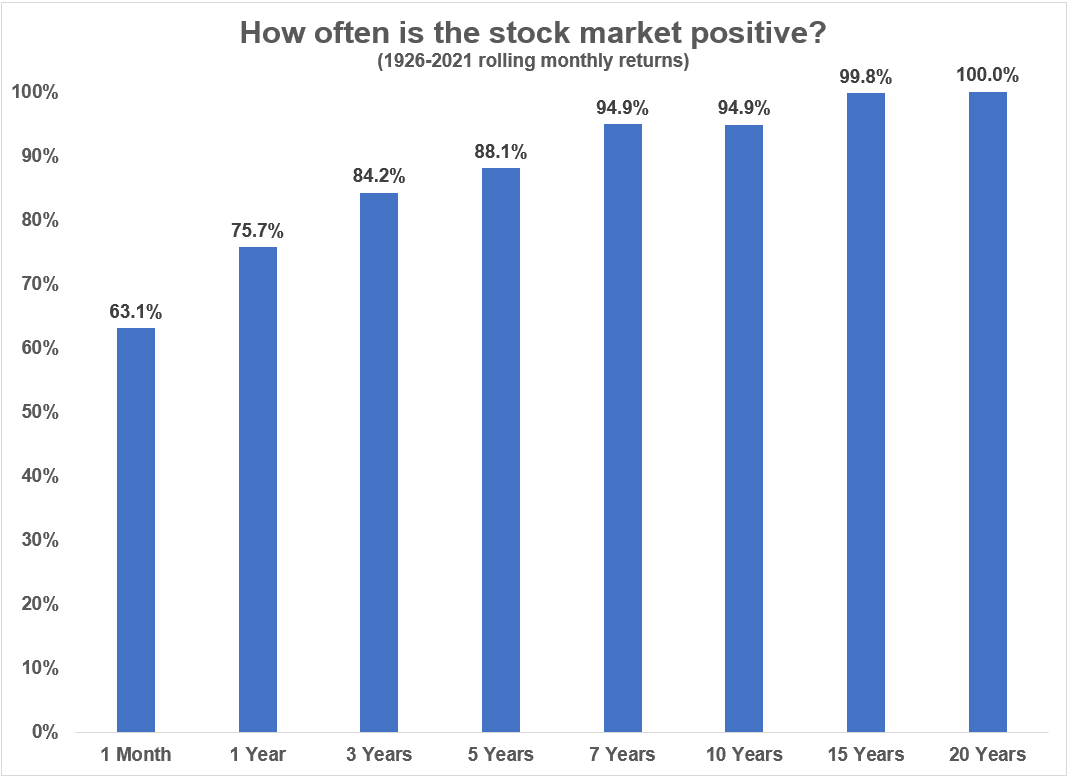

Warren Buffet dijo una vez: «no es necesario hacer cosas extraordinarias para obtener resultados extraordinarios». Hay que tener calma. El siguiente cuadro muestra el S&P500 de 1926 a 2021 y que cuanto más largo es el horizonte temporal, mayores son las posibilidades de obtener rendimientos positivos.

En el siguiente gráfico podemos ver en el S&P 500 cómo el soporte formado el pasado mes de diciembre ha funcionado muy bien en marzo, no solo deteniendo las caídas, sino impulsando un buen rebote al alza.

Por su parte, el Nasdaq 100 subía un +20% desde los mínimos de diciembre apoyado sobre todo por 3 acciones: Nvidia que sube un +90%, su mayor ganancia trimestral desde 2001. La subida refleja el creciente interés por la inteligencia artificial, ya que los chips de Nvidia se utilizan para impulsar chatbots y otras tecnologías. Le sigue Meta con un 70% y Tesla con un 55%. Más abajo están Apple y Amazon que han subido más de un 20% cada una este año. Así, el Nasdaq 100 alcanza su mejor rentabilidad del primer trimestre desde el año 2012 y está superando al Nasdaq Composite en 375 puntos básicos este año.

Actualmente, los diez principales valores del Nasdaq 100 acumulan casi todas las ganancias de este año en el índice (88%). Apple y Microsoft representan por sí solas el 13,2% de la composición del S&P 500, el nivel más alto desde que Bell y IBM reinaban en 1978.

¿Por qué esta subida del sector tecnológico? Básicamente por las expectativas de que la Reserva Federal levante el pie del acelerador de tipos de interés y pronto empiecen a bajar, por ejemplo este mismo año.

Microsoft y Apple han visto aumentar su peso en el índice y a finales de abril presentarán resultados trimestrales.

El derrumbe de las inversiones atrevidas

En los dos últimos ejercicios aparecieron vehículos de inversión para aprovechar mercados de moda o con futuro. Buena parte de esos ETFs están cerrando y es que llevan ya 9 meses seguidos viendo cómo sale dinero de sus arcas. Hay 3 muy conocidos:

ETF Generación Z (ZGEN) se creó hace menos de dos años con la idea de invertir en compañías centradas en los adolescentes.

Roundhill MEME ETF comenzó a finales de 2021. Tenía a Block y First Republic Bank entre sus principales participaciones. Cae un -60% desde su creación.

Next Gen Altered Experience (PSY) cerró un año después de su creación. El fondo tenía como objetivo que pretendía invertir en empresas que llevan a cabo actividades médicas legales con psicodélicos, cannabis y ketamina. Cayó un -50%.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.