Informe: Análisis de los resultados de AXA

Resultados 2022: Cumple expectativas y mejora perspectivas

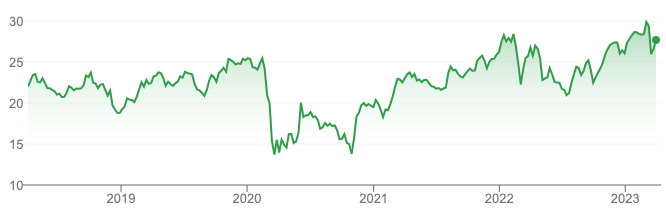

Los resultados cumplen expectativas en términos de beneficio recurrente. Los ingresos avanzan un +2% hasta 102.345M€, ligeramente por debajo de las expectativas. El beneficio recurrente se sitúa en 7.264M€ (vs 7.230M€ esp.) con un sólido crecimiento (+4%; +7% crecimiento orgánico), lo que le permite mejorar expectativas y aumentar la retribución al accionista.

Por ramos, destaca No Vida (+5%) ante mayores ingresos por inversión y un resultado técnico resiliente (R.Combinado 94,6%; +0,1 p.p.); Vida/Ahorro avanza (+11%) por una mejora del resultado técnico. En la parte negativa, Salud retrocede (-11%) por mayores siniestros en Japón y el impacto negativo de dos contratos relevantes; Gestión de Activos retrocede (-2%) por menores ingresos. El BNA se sitúa en 6.675M€ (-11%), penalizado por los costes de reestructuración derivados del plan de simplificación de negocio, un deterioro de valor de sus intangibles y la valoración de sus activos a mercado. En paralelo, mejora sus perspectivas de beneficio recurrente por acción situándolas por encima de su objetivo para el periodo 2020/2023 (+3%/+7%).

Recomendación de AXA

Nuestra recomendación de Comprar se apoya en los siguientes argumentos:

1. El cambio a mejor en resultados es una realidad.

Menor volatilidad a futuro. Tras años de volatilidad, los resultados comienzan a reflejar una mayor estabilidad acompañada de sólidos crecimientos. El plan de simplificación de negocio avanza en buena dirección y, en consecuencia, prevemos menor volatilidad en los resultados de los próximos años. En términos recurrentes, el beneficio avanza un +7% en 2022. Esta buena evolución se apoya en los negocios de No Vida y Vida/Ahorro. Si bien, de cara a 2023 veremos una recuperación/crecimiento en el negocio de Salud, uno de los segmentos claves en el plan estratégico, y en Gestión de Activos tras un año francamente complicado para este segmento. En paralelo, el resultado financiero se verá beneficiado por unos niveles de rentabilidad más atractivos en renta fija (74% de la cartera de inversión). Con tipos cero/negativos, las aseguradoras se veían abocadas a asumir más riesgos o a diversificar sus inversiones hacia otro tipo de activos. Por tanto, el cambio a mejor en resultados y una menor volatilidad aportan solidez a los fundamentales de la compañía.

2. La solvencia se mantiene en un nivel cómodo.

El ratio de Solvencia se sitúa en 215% (vs 217% en 2021), lo que le proporciona cierto colchón frente a su nivel objetivo (190%). Consideramos el nivel de solvencia cómodo y lo valoramos positivamente ya que aporta estabilidad y, por ende, refuerza su capacidad para remunerar al accionista de forma sostenible en el tiempo.

3. Rentabilidad atractiva para el accionista(dividendos+recompra de acciones)

Ofrece una rentabilidad atractiva para el accionista vía dividendo y recompras de acciones. Su posición de solvencia le permite cumplir con su política de dividendo (pay-out en el rango 55%/65% sobre el beneficio recurrente neto). En este sentido, ofrece una rentabilidad atractiva (~6,5% 2023e). Además, una mayor estabilidad de los resultados conducirá a un crecimiento recurrente de los dividendos. La retribución al accionista se complementa con un nuevo plan de recompra de acciones, por valor de 1.100M€ (1,7% de su capitalización), que posteriormente cancelará.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.