Una Fed más blanda tras la crisis bancaria y el descenso de la inflación, una desconfianza general en los sectores tradicionales (especialmente el financiero), el retorno de clases de activos como Bitcoin, oro y el sector tecnológico han reavivado el interés de los inversionistas por algunos valores que han sido vapuleados por el mercado durante algún tiempo.

Ahora que Meta Platforms ha repuntado, otro gigante tecnológico ha visto aumentar el interés comprador mientras sus acciones se dirigían a la baja: Alphabet. Clase C.

¿Qué hace realmente esta empresa?

Alphabet es un holding con inversiones en Google y otras empresas.

El segmento Google incluye productos de Internet como búsquedas, anuncios, publicidad, mapas, YouTube, aplicaciones, nube, Android, Chrome, Google Play, y productos de hardware, como Chromecast, Chromebook y Nexus.

También incluye infraestructura técnica y realidad virtual junto con publicidad, venta de contenidos digitales, aplicaciones, servicios en la nube y la venta de hardware de la marca Google.

Otros comprende varios segmentos operativos, incluidas empresas como Access/Google Fiber, Calico, Nest, Verily, GV, Google Capital, X, y otras empresas.

El segmento Other Ventures (otras empresas) vende productos de hardware Nest, presta servicios de Internet y televisión a través de Google Fiber, y realiza actividades de concesión de licencias, investigación y desarrollo a través de Verily.

Un vistazo a los datos

Empecemos por el historial financiero, que proporciona varios datos útiles, entre ellos:

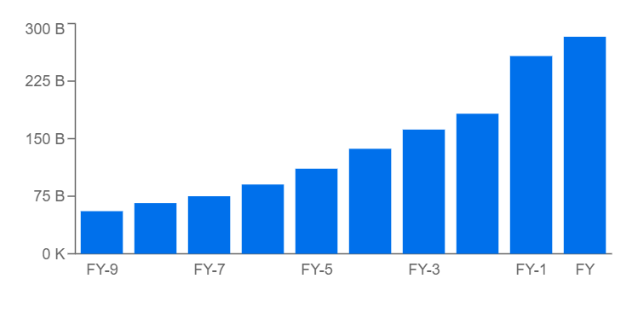

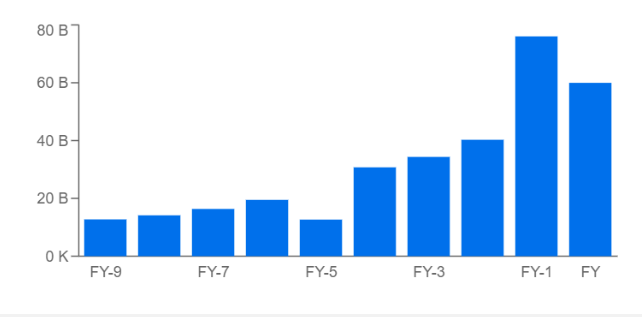

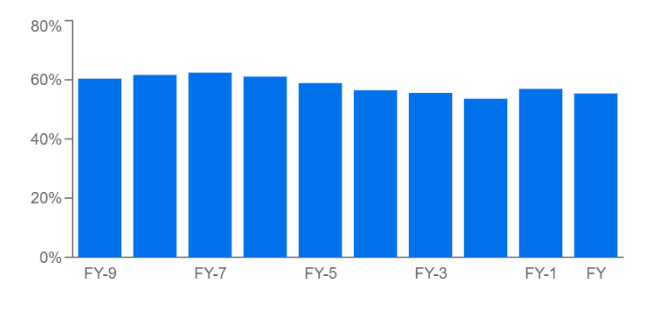

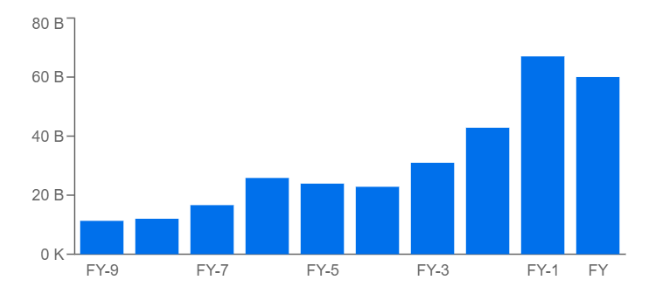

Tendencias al alza de ingresos y beneficios a lo largo del tiempo, así como márgenes consistentes (el año pasado, todas las grandes empresas tanto de tecnología como de publicidad sufrieron un golpe, pero Alphabet tiene el posicionamiento y la ventaja competitiva para recuperarse rápidamente, gracias a Youtube y la IA).

Fuente: InvestingPro

Fuente: InvestingPro

Fuente: InvestingPro

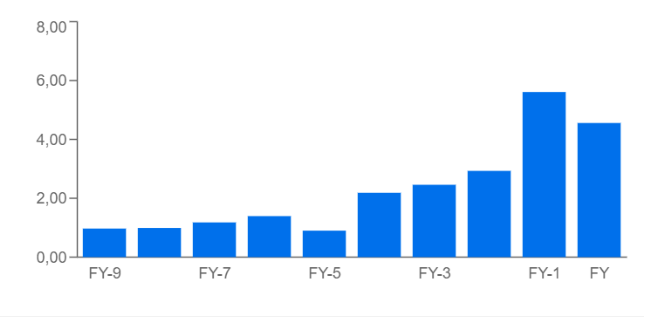

La tasa de crecimiento del BPAd (beneficio diluido por acción) ha sido del 18,8% en los últimos 10 años.

Fuente: InvestingPro

Balance y flujos de tesorería

En forma de efectivo e inversiones a corto plazo, Alphabet dispone de más de 114,000 millones de dólares, con un activo circulante total de unos 165,000 millones de dólares. Esto, comparado con su pasivo corriente (69,000 millones de dólares), proporciona un excelente balance a corto plazo.

El ratio deuda/fondos propios es realmente bueno (actualmente 0.42, considero menos óptimos ratios de 0.5/0.6).

En cuanto al flujo de caja, la tendencia del flujo de caja operativo ha sido de altibajos, pero sigue siendo positiva en general.

Fuente: InvestingPro

Con un flujo de caja libre de 60,000 millones de dólares (el último disponible), el rendimiento del flujo libre de caja se sitúa en torno al 4.5%. Bueno, pero no sobresaliente (para mí, el rendimiento óptimo se sitúa en torno al 8-10%).

Valoración

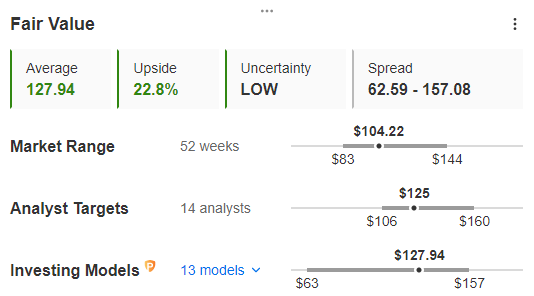

En cuanto a las valoraciones, el valor cotiza actualmente con un descuento de algo menos del 23% con respecto a su valor razonable de unos 128 dólares por acción (basado en la media de 13 modelos diferentes).

El precio objetivo de los analistas es de 125 dólares, con un recorrido al alza del 19.9%.

Fuente: InvestingPro

En definitiva, las perspectivas de crecimiento son buenas, sobre todo si sigue creciendo el interés de compra en el sector tecnológico.

El análisis se ha realizado con InvestingPro.

Descargo de responsabilidad: Este artículo se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, asesoramiento, consulta o recomendación para invertir y, como tal, no pretende inducir a la compra de ningún activo. Me gustaría recordarle que cualquier tipo de inversión se evalúa desde múltiples perspectivas y es altamente arriesgada y, por lo tanto, cualquier decisión de inversión y el riesgo asociado permanecen con el inversionista.

Francesco Casarella/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.