La preocupación en torno a la subida de los tipos de interés, el elevado rendimiento de los bonos, la reactivación de la inflación y la ralentización de la economía siguen impulsando el ánimo de los inversores.

- Los mercados temen que la Reserva Federal suba los tipos de forma aún más agresiva de lo previsto, arriesgándose a una recesión en su esfuerzo por controlar la inflación.

- A pesar del complicado contexto macroeconómico, Airbnb y Uber han logrado capear la volatilidad actual mejor que sus homólogas de alto crecimiento.

En los últimos días, los participantes en el mercado han aumentado sus apuestas a que la Reserva Federal tendrá que subir los tipos de interés de forma aún más agresiva de lo previsto en su esfuerzo por controlar la creciente inflación.

La Herramienta de Seguimiento de los Tipos de la Fed de Investing.com, que había apuntado con fuerza a una subida de 25 puntos básicos en la reunión de política monetaria de la Reserva Federal de marzo, muestra ahora una probabilidad de más del 30% de una subida de 50 puntos básicos.

Ante la previsión de nuevas turbulencias y más volatilidad en los mercados en las próximas semanas y meses, recomiendo comprar acciones de Airbnb y Uber Technologies, ya que ambas empresas de alto crecimiento deberían protagonizar una sólida subida dada la mejora de sus fundamentales.

Airbnb Inc

- *Rendimiento anual: +43,1%

- *Capitalización de mercado: 77.200 millones de dólares

Fundada en 2007, Airbnb opera una plataforma de mercado online para alquileres vacacionales, cabañas, casas de playa, hogares únicos, así como experiencias turísticas por todo el mundo. La industria hotelera la considera una amenaza competitiva.

Las acciones se han disparado estas últimas semanas, con una subida de casi el 43% desde principios de 2023, al beneficiarse de la recuperación de la demanda de viajes tras la pandemia. A pesar del enorme repunte de las acciones en lo que va de año, Airbnb, que cerró anoche en 122,38 dólares, sigue estando aproximadamente un 16% por debajo de su precio de salida a bolsa de 146 dólares en diciembre de 2020, lo que lo convierte en un buen momento para comprar.

En las valoraciones actuales, la capitalización de mercado de la plataforma de reservas de alquiler vacacional online con sede en San Francisco, California, asciende a 77.200 millones de dólares, un fuerte descuento respecto a su máxima valoración de 127.000 millones de dólares registrada en febrero de 2021.

Personalmente, creo que Airbnb es una de las mejores acciones de crecimiento para comprar y mantener en los próximos meses, ya que sigue estando bien posicionada para capitalizar la actual recuperación de la industria de viajes, a pesar de los temores de recesión que han desatado preocupaciones en torno al gasto de los consumidores.

El mes pasado, la empresa de alquiler vacacional registraba unos resultados del cuarto trimestre sin precedentes, logrando su primer año rentable desde su salida a bolsa en 2020, prueba de la sólida ejecución en toda la empresa. El valor bruto de las reservas aumentó un 20% interanual, hasta 13.500 millones de dólares, y las noches y experiencias reservadas aumentaron en un 20%, hasta 88,2 millones de dólares.

Airbnb ha dicho que los viajes nacionales y de corta distancia han seguido siendo fuertes y ha observado una mejora en los viajes de larga distancia e internacionales durante el trimestre reportado.

«Todas las regiones experimentaron un crecimiento significativo en 2022, ya que los huéspedes volvían a cruzar fronteras y regresaban a las ciudades a través de los servicios de Airbnb», declara el director ejecutivo Brian Chesky.

El abundante efectivo generado por el gigante de los viajes online a pesar del difícil clima económico es una señal prometedora. Airbnb cerró 2022 con un flujo de caja libre de 3.400 millones de dólares, lo que supone un incremento interanual del 49%.

De cara al futuro, la empresa ha declarado que prevé una fuerte demanda a principios de 2023, a medida que siguen recuperándose los viajes tras el impacto de la crisis sanitaria del coronavirus. Los ejecutivos se mostraron «especialmente animados» por el aumento de la cuota de mercado en Latinoamérica, la actual recuperación en la región Asia-Pacífico y el adelanto de las reservas para las vacaciones de verano por parte de los viajeros europeos.

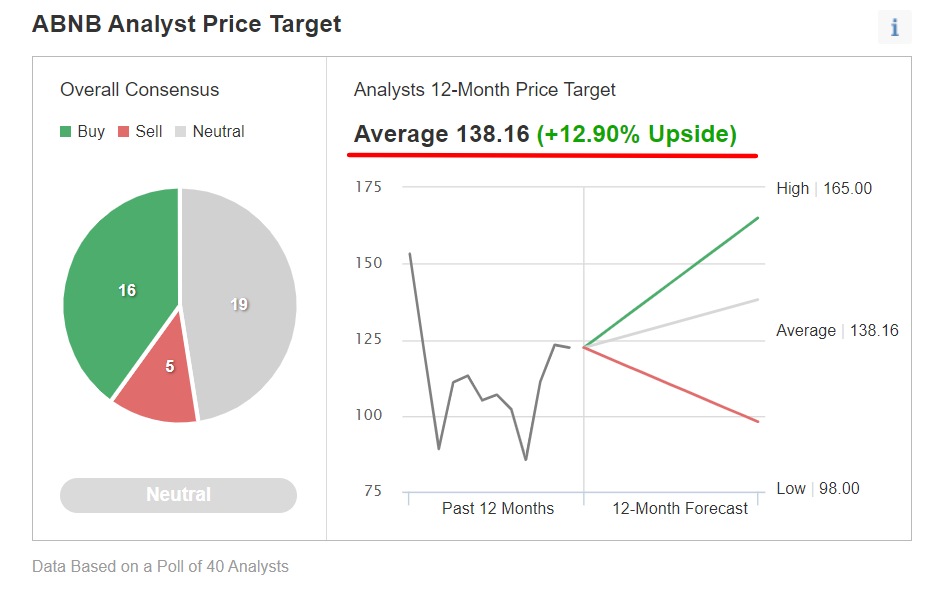

Fuente: Investing.com

Wall Street sigue siendo optimista con respecto a Airbnb, según una encuesta de Investing.com, que reveló que 35 de los 40 analistas que cubren sus acciones les asignan una calificación de «compra» o «retención». El precio objetivo medio de las acciones asciende a en torno a 138 dólares, lo que representa una revalorización del 12,9% desde los niveles actuales.

Uber Technologies

Uber Technologies, que ofrece un servicio de transporte en coche, así como de reparto de comida, entrega de paquetes y transporte de mercancías, ha experimentado un fuerte repunte al comienzo del nuevo año.

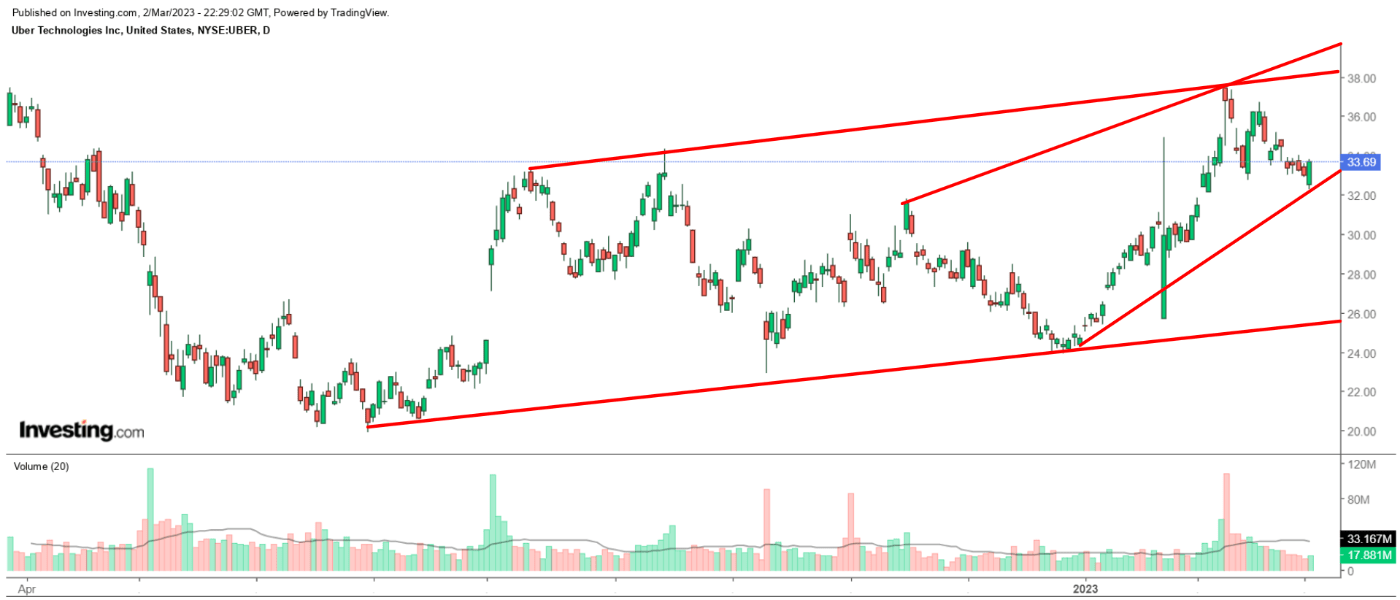

Las acciones de la empresa especializada en movilidad como servicio han subido alrededor de un 36% en lo que va de 2023, superando con creces el rendimiento comparable de su principal competidor en el sector, Lyft, cuyas acciones han bajado un 11,2% en el mismo periodo. A pesar del reciente repunte, Uber, que cerró ayer en 33,70 dólares, sigue estando un 47% por debajo de sus máximos históricos registrados en febrero de 2021 en 64,05 dólares.

En los niveles actuales, la capitalización de mercado de la empresa con sede en San Francisco asciende a casi 68.000 millones de dólares, frente a una valoración de aproximadamente 112.000 millones de dólares en su punto máximo.

Incluso con la reciente subida del precio de sus acciones, ahora mismo podría ser un momento excelente para posicionarse en Uber, ya que el gigante de los viajes compartidos ha demostrado que puede prosperar en un entorno difícil. En contraste con muchas otras empresas de alto crecimiento, Uber está generando sólidos beneficios y flujo de caja a medida que cada vez más personas utilizan sus servicios de transporte y entrega de alimentos.

El fantástico informe del cuarto trimestre de Uber publicado el mes pasado dejó claro que a la empresa le está yendo bien y que está ofreciendo un sólido crecimiento a pesar del clima económico inflacionista y recesivo.

El especialista en transporte y reparto ganó 0,29 dólares por acción en los tres últimos meses de 2022, a pesar de las expectativas que apuntaban a una pérdida estimada de 0,15 dólares por acción. Los ingresos aumentaron un 49% con respecto al año pasado, hasta la cifra récord de 8.610 millones de dólares, impulsados por la fuerte demanda de los clientes, que han seguido reservando viajes y pidiendo comida a domicilio en el actual entorno macroeconómico.

Las reservas brutas del trimestre ascendieron a 30 700 millones de dólares, un 19% más que el año anterior. Durante el periodo se realizaron 2.100 millones de viajes a través de la plataforma de la empresa, un 19% más que en el mismo periodo del año anterior.

«Cerramos 2022 con el trimestre más fuerte de nuestra historia, con una demanda robusta y márgenes sin precedentes», ha dicho el director ejecutivo Dara Khosrowshahi en un comunicado.

La directiva de Uber ha ofrecido una perspectiva optimista para este trimestre, elevando sus previsiones sobre el EBITDA ajustado —una medida clave de rentabilidad— debido a la mejora de las tendencias de movilidad y el continuo impulso en la demanda de su servicio de reparto de comida.

«A pesar de cualquier incertidumbre macroeconómica, tengo más confianza que nunca en nuestras perspectivas», decía Khosrowshahi en una teleconferencia tras la presentación de los resultados.

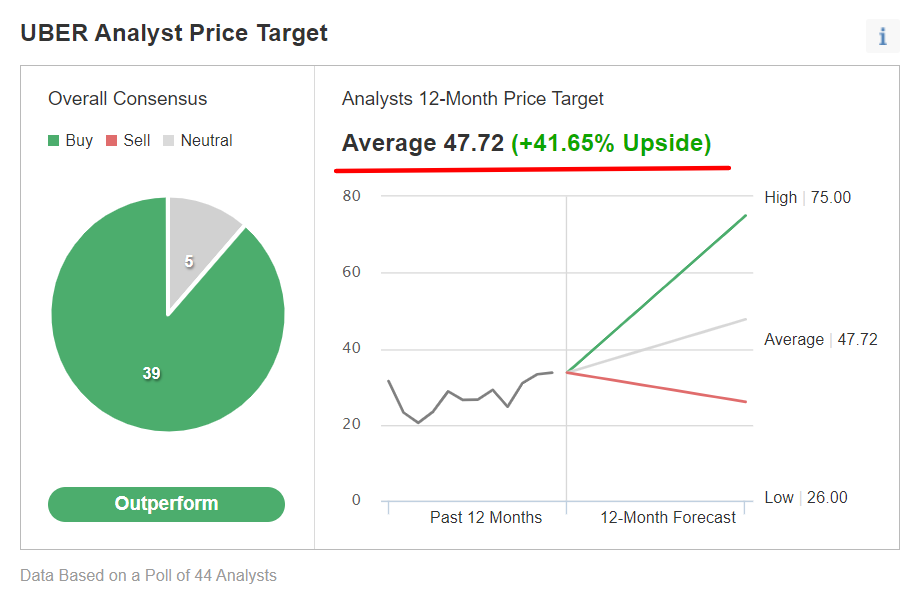

Fuente: Investing.com

Las acciones de Uber siguen siendo las favoritas de Wall Street; los 44 analistas encuestados por Investing.com asignan a las acciones una calificación de «compra» o «neutral». Entre los encuestados, las acciones tienen un potencial alcista del 41,6% desde el precio de cierre del jueves.

***

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en corto en el S&P 500 y el Nasdaq 100 a través del ETF ProShares Short S&P 500 (SH) y el ETF ProShares Short QQQ (PSQ). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

Jesse Cohen/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.