Informe: Análisis de Bayer

Los resultados 4T 2022 están en línea con lo esperado

Las principales cifras del cuarto trimestre del 2022 son:

- Ventas 12.000M€ (+7,9% a/a y +4,1% ajustado a tipo de cambio y perímetro, consenso 12.053M€, BKT est. 11.293M€),

- EBITDA 3.276M€ +89,3%),

- EBIT recurrente 1.453M€ (+5,1%, consenso 1.806M€),

- EBIT 1.432M€ (-29,1%), BNA 611M€ (-47,4%, consenso 765M€, BKT est. 692M€),

- BPA recurrente 1,35€ (+7,1%, consenso 1,189€),

- Cash flow libre +1.420M€ (-503M€ en 4T 2021)

Por lo tanto, las principales cifras del año completo 2022 son: ventas 50.739M€ (+15,1% a/a y +8,7% ajustado a tipo de cambio y perímetro), EBITDA recurrente 13.513M€ (+20,9%), margen 26,6% (+1,2 p.p.), EBITDA 13.515M€ (+111%), EBIT recurrente 9.257M€ (+26,9%), EBIT 7.012M€ (+109%), BNA 4.150M€ (+315%), BPA recurrente 7,94€ (+22,0%), cash flow libre +3.111M€ (+120%), deuda financiera neta 31.809M€ (-4,0% en 2022), DFN/EBITDA recurrente 2,4x (3,0x en 4T 2021)

Nuestra valoración es negativa ante la decepción que suponen las guías 2023

Las ventas en 4T están impulsadas por Agricultura (+18,7%) y Consumo (+8,5%), Farma retrocede -1,9%. El efecto divisa aporta +5,5% al crecimiento de las ventas, los precios aumentan +4,7%, volumen de ventas -0,6% y cambios en el perímetro -1,7%. Respecto a las indemnizaciones por el uso del glifosato, en 3T tres juzgados de los EE.UU. han determinado que el glifosato no era la causa de las enfermedades de los demandantes.

La compañía cumple con sus guías 2022: ventas de 50.000/51.000M€, margen EBITDA antes de extraordinarios 26%/27% y, BPA recurrente 7,70€. Las guías 2023 nos decepcionan al apuntar a un estancamiento de ventas y retroceso de beneficios: ventas a tipo de cambio constante 51.000/52.000M€ (+2/3%), EBITDA recurrente 12.500/13.000M€ (-4,0/-7,5%), BPA recurrente 7,20/7,40€ (-9,3/-6,8%).

Recomendación de las acciones de Bayer

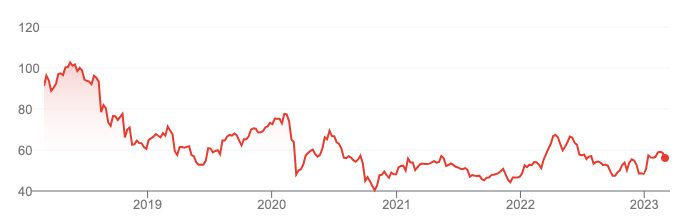

Rebajamos nuestra recomendación a Neutral desde Comprar

Tras revalorizarse +17% en 2023, la acción cotiza cerca de nuestro Precio Objetivo de 60,00 €/acc, que reiteramos. Ante el escaso potencial de revalorización y la decepción que suponen las guías, rebajamos nuestra recomendación a Neutral desde Comprar.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.