Mientras la Reserva Federal continúa endureciendo las condiciones monetarias y haciendo malabares para evitar un crash financiero y recesión económica, haciendo hercúleos esfuerzos para construir un relato basado en la premisa «del soft landing», el Sr Lawrence Summers, ex Secretario del Tesoro americano, ha advertido acerca de la ausencia de ejemplos históricos en los que la economía USA haya evitado entrar en recesión cuando el empleo ha estado por debajo del 4% y simultáneamente la inflación por encima del 4%. «That’s a powerful historical truth and I think it’s one that’s relevant to our current situation».

La FED no puede dejar de endurecer las políticas monetarias, de subir tipos y reducir el balance, continuará en posición «hawkish» hasta que algo suceda. No es previsible que sea algo precisamente positivo.

En tanto que la inflación no confirme un cambio constatable de su tendencia y se dirija al umbral del 2%, el endurecimiento monetario estará asegurado… hasta que se rompa alguna costura. Que la inflación siga empobreciendo a la población, ralentizando el consumo y abriendo paso hacia la temida recesión económica, o que las alzas de tipos terminen de ahogar a la multitud de deudores que no alcanzarán a poder atender el coste de los intereses.

El Tesoro será uno de los agentes con mayor dificultad para afrontar el encarecimiento del coste de la deuda, para pagar sus deudas, otros como los particulares con baja calidad crediticia o las empresas zombis sencillamente se verán abocados a declararse en bancarrota.

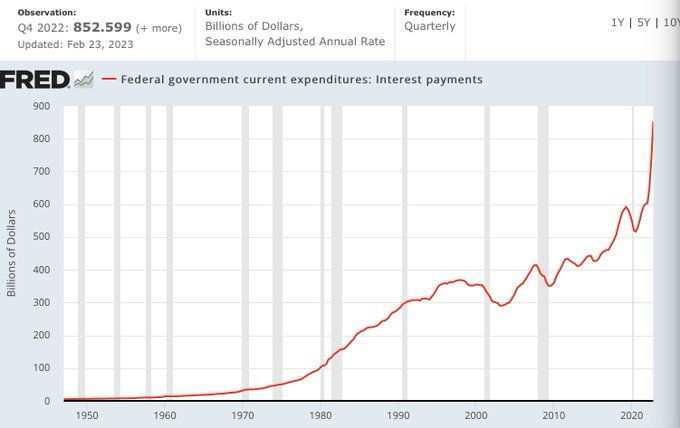

Vean la impresionante escalada del coste de la deuda del Tesoro USA, atender el compromiso de una deuda que supera los $31.5 billones supone casi $900.000 millones en intereses al año.

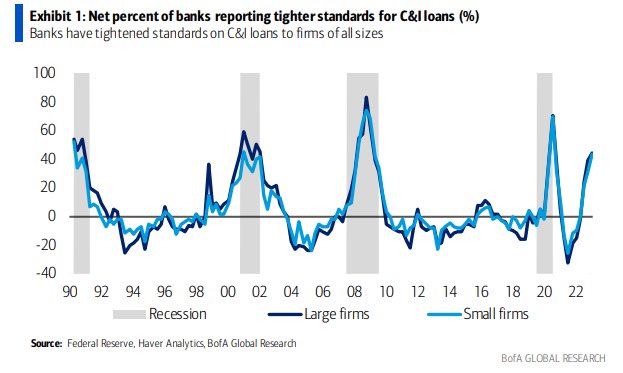

Los bancos, como los tiburones, huelen la sangre y hace meses decidieron restringir el acceso al crédito, situación que no presenta visos de cambio y que llegado al nivel actual de restricciones, históricamente la economía USA siempre se haterminado topando con una recesión:

La morosidad ya ha comenzado a subir, los sectores de tarjetas de crédito y los préstamos para la compra de coches están siendo los más afectados, también los préstamos para la adquisición de oficinas cuya tasa de impago entre los que vencen durante este año ha subido nada menos que al 16%.

Los mercados de bonos han empezado a incorporar en precio, a corregir, las dificultades para que la inflación caiga hacia el 2%, las bolsas todavía están deshojando la margarita y apenas han descontado el rápido cambio de expectativas de los expertos, quienes hace sólo semanas esperaban complacidos que la inflación caería en dirección al 2% pero ahora apuntan más bien al 3%.

Un 50% de incremento que las bolsas no han querido escuchar, aún. Incluso el 3% se antoja bajo vistas las presiones y los últimos datos de IPC y PCE.

La expectativa de tipos es hoy similar a la existente en octubre, cuando los mercados de acciones registraron suelo.

La Reserva Federal es consciente de que el umbral del 2% es un desafío complicado de superar, una trampa o un corsé autoimpuesto que, según distintos expertos, podría intentar elevar pronto hacia el 3%, por ejemplo.

Aunque la pérdida de credibilidad de las autoridades monetaria ha sido ya bien considerable (inflación transitoria?, soft landing?…)

El gobernador de la FED, Sr. Philip Jefferson señala en este documento titulado «Recent Inflation and the Dual Mandate», que sería delicado en términos de confianza y credibilidad intentar elevar el umbral:

- «changing the 2% inflation target could call «into question the FOMC’s commitment to stabilizing inflation at any level.»

- «It might lead people to suspect that the target could be changed opportunistically in the future.«

Por ello, en conclusiones reconoce que será mejor no modificar el umbral y trabajar para hacer caer la inflación hacia el 2%:

- «In conclusion, today, I have discussed with you how persistently high inflation hurts everyone and how the Fed must jointly achieve price stability and maximum employment to fulfill its dual mandate over time. I also discussed how persistently low inflation is costly, and how changing the 2 percent inflation target would damage the central bank’s credibility. For these reasons, I am committed to lowering inflation to our 2 percent target».

Llegado el caso, en último término siempre será preferible preservar la escasa confianza de las autoridades monetarias y optar por modificar el método de cálculo del IPC, tal como se ha hecho en el pasado. Si la inflación fuese hoy calculada con criterios de antes de las modificaciones de los años 90, el panorama sería bien distinto.

El Sr. John Williams, de www.Shadowstats.com muestra la comparativa de las métricas de inflación según método de cálculo, el trazo azul corresponde al método de los 90 y el rojo al nuevo y sus ajustes «hedónicos», entre otros.

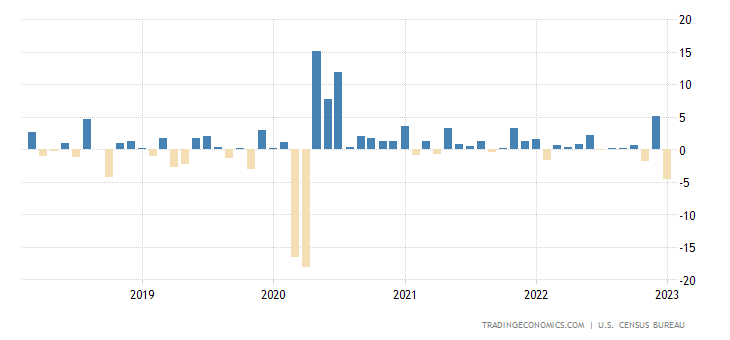

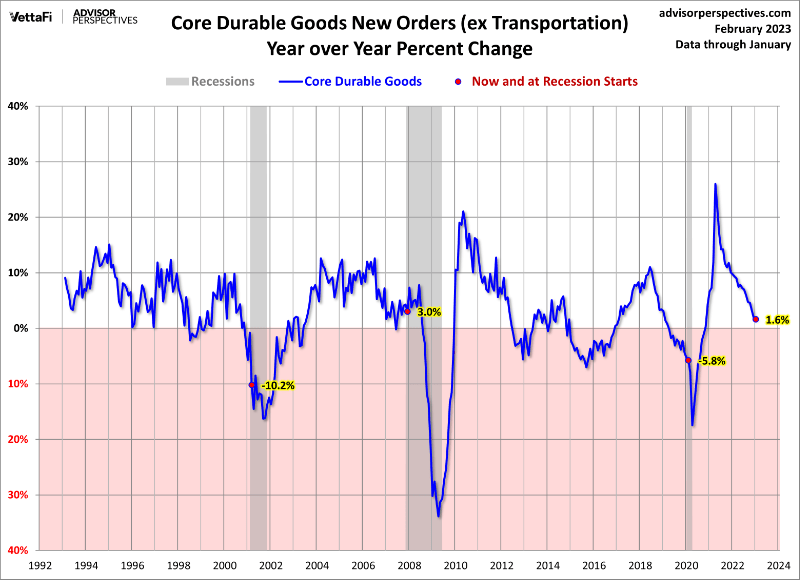

Los Pedidos de Bienes Duraderos ayer publicados en Estados Unidos, cayeron en enero un -4.5%, 6 décimas peor que las estimaciones del consenso.

PEDIDOS DE BIENES DURADEROS, EEUU

La tasa interanual continúa en positivo, +3%, aunque la tendencia evidencia problemas, particularmente en la tasa subyacente (excluye la volátil partida de transportes) que ha caído hasta un exiguo +1.6%.

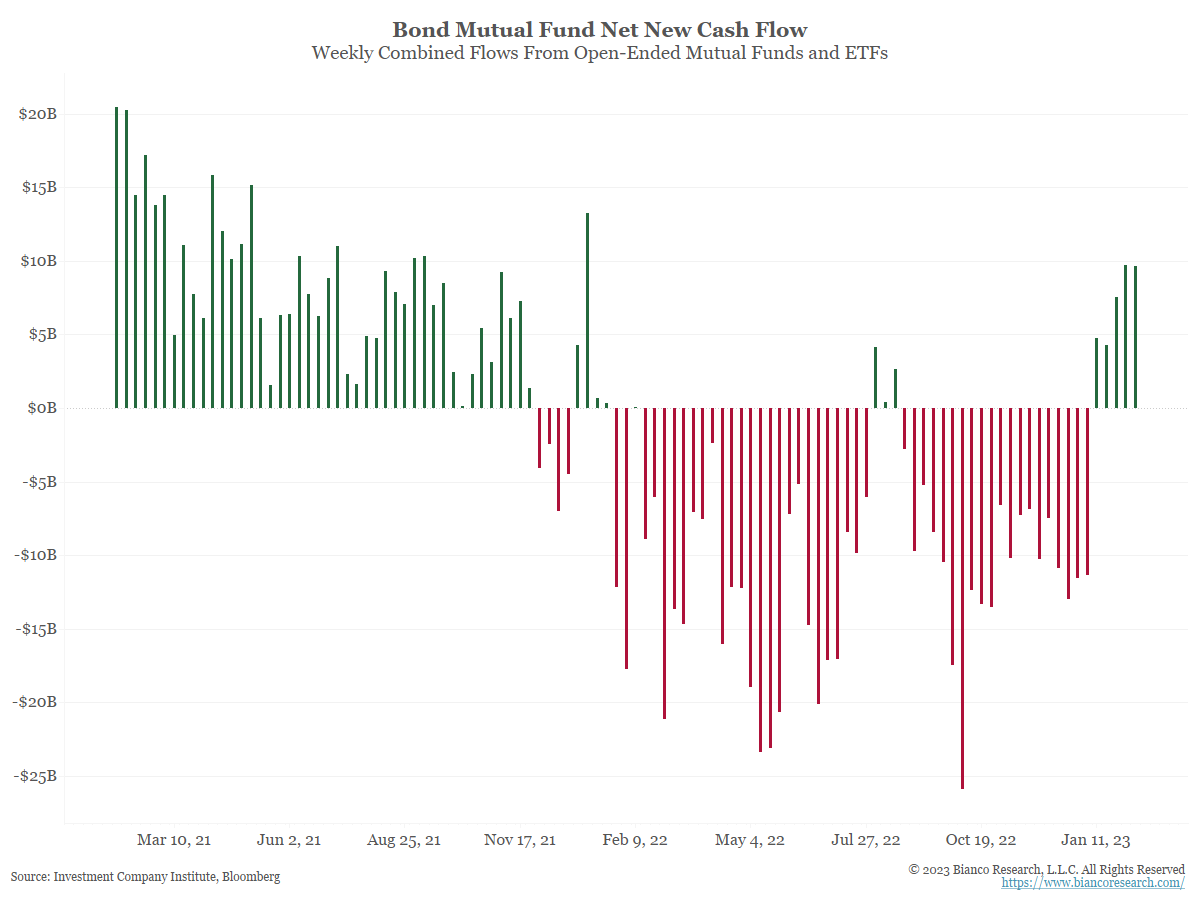

En la medida que los bonos descuentan borrasca en el horizonte, cayendo de precio y consecuentemente subiendo de rentabilidad, los inversores acuden al mercado de bonos en busca de una rentabilidad que multiplica por más de dos veces la rentabilidad por dividendo que ofrece el SP500.

Los flujos de compra de fondos de inversión y ETF de renta fija demuestran interés comprador de los inversores:

FLUJOS FONDOS DE RENTA FIJA, EEUU.

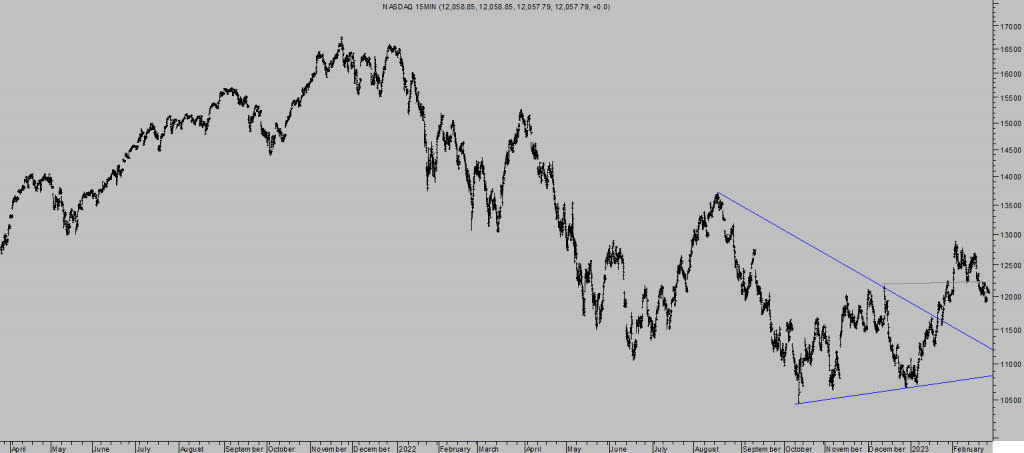

Las bolsas, haciendo caso omiso, han corregido ligeramente desde sus máximos de principio de febrero pero sus pautas técnicas permanecen prácticamente inalteradas:

NASDAQ-100, 15 minutos.

Aunque debilitadas y aproximando el precio a zonas de control de medio plazo de gran relevancia para su futuro.

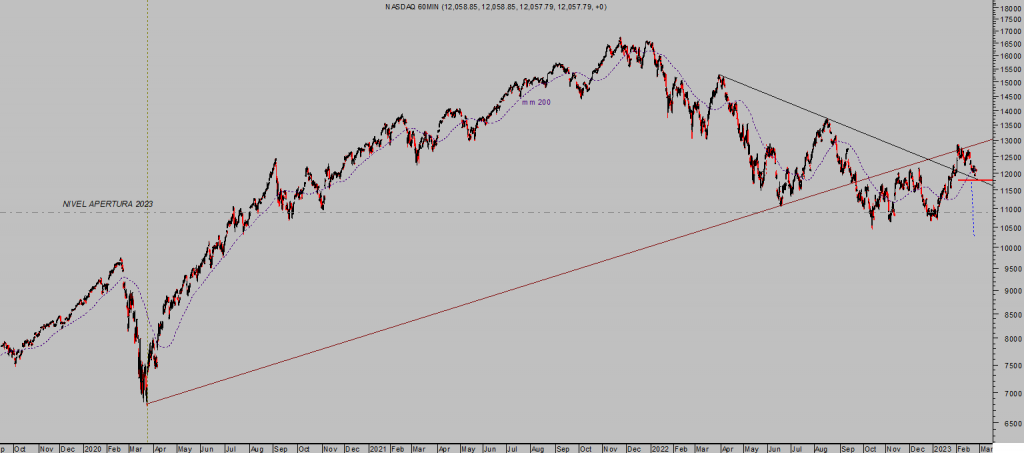

NASDAQ-100, 60 minutos.

Hoy finaliza el mes de febrero, un mes de ida y vuelta para las bolas que abrieron con alzas pero han ido perdiendo fuelle a medida que se acerca el final de mes.

En términos técnicos los índices están dibujando pautas mensuales en velas japonesas o «candlesticks» con implicaciones de gran importancia.

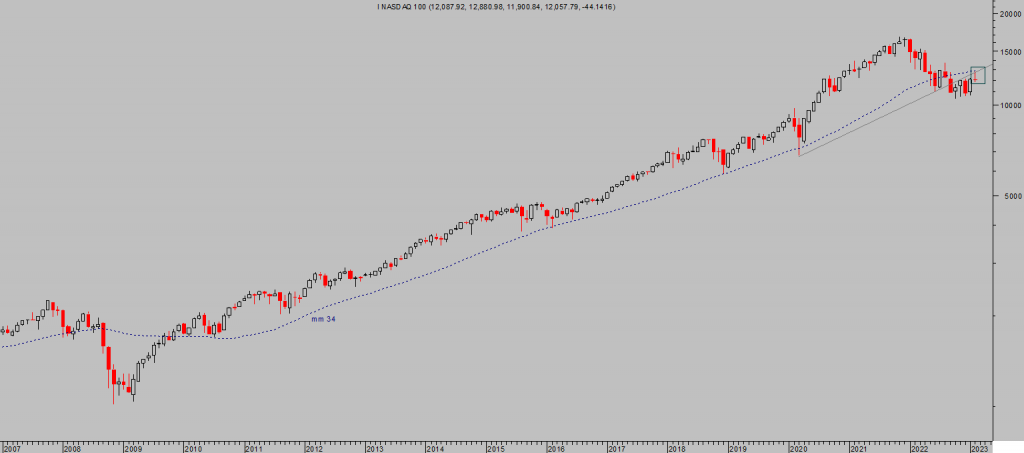

NASDAQ-1000, mensual.

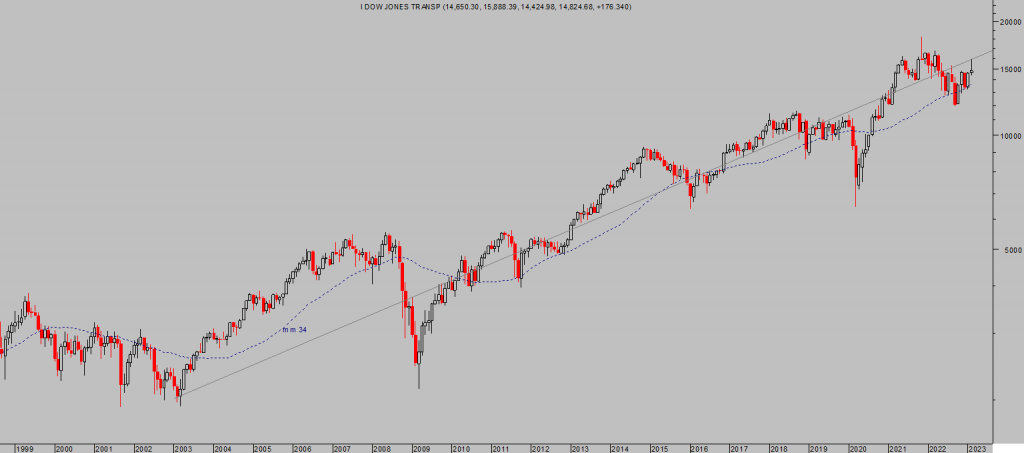

DOW TRANSPORTES, mensual.

También relevantes los candlesticks dibujados en las acciones que comandan al conjunto de las bolsas, como Apple.

APPLE. mensual.

El post de mañana, con los cierres mensuales, explorará el aspecto y escenarios de probabilidad para distintos índices, energía (West Texas y Gas) y otras materias primas, actualizaremos sencillas estrategias de bajo riesgo y alto potencial, buscando aprovechar escenarios de mayor probabilidad.

Stay Tunned!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com