El Sr.David Kostin, analista de Goldman Sachs opina sobre la situación del mercado: «La bolsa de EEUU ya ha descontado un aterrizaje suave y un crecimiento por encima de la tendencia. Las valoraciones son elevadas en comparación con la historia y se verán limitadas por una eventual subida de los tipos».

DOW JONES, semana

Un mercado que ha descontado el mejor de los escenarios y que además permanece caro y la situación puede empeorar por efecto de los tipos de interés, entraña peligros. El más importante es que la evolución de la economía y resultados no discurran por la senda del mejor escenario descontado y el apartado de valoraciones es otro riesgo que siempre termina impactando en las cotizaciones aunque no sea en el corto plazo.

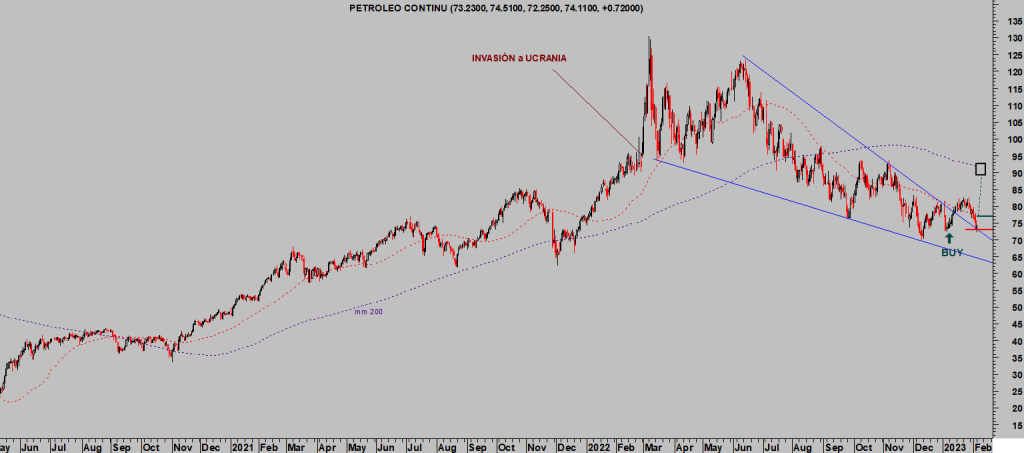

Otro factor de riesgo para la economía y mercados es el precio del crudo. SU comportamiento en 2022 ha sorprendido a propios y extraños, subió en vertical inmediatamente después de la invasión de Ucrania el pasado mes de febrero y tras el súbito ascenso (de $90 a $130) de dos semanas de duración, comenzó una fase correctiva que ha conducido el precio de vuelta a niveles de $70, bastante inferiores a los existentes antes de la invasión.

El combinado de oferta demanda o las previsiones de evolución de ambos, según distintos organismos como la Agencia Internacional de la Energía -AIE-, apuntan a ciertos desequilibrios, tal como expusimos en post reciente.

El aspecto técnico del crudo West Texas refleja la posibilidad de que esos desequilibrios esperados se traduzcan en precios más altos.

WEST TEXAS, semana.

Situación de interés operativo con un binomio rentabilidad riesgo favorable y sobre la que hemos desarrollado estrategias (reservado suscriptores).

Un escenario de precios altos de energía está siendo contemplado por las bolsas, están cotizando un entorno de precios y resolución futura positivos, los expertos tampoco parecen preocupados, vean.

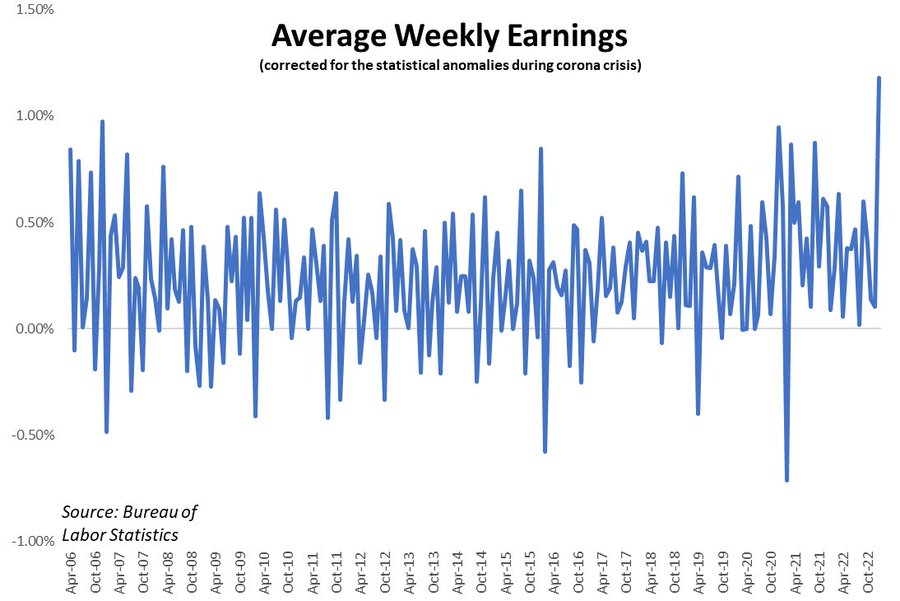

El Sr. Mark Zandi, economista jefe de Moody´s analytics, contempla un escenario de rosas, tomando como premisa que el precio del crudo no crecerá y también que las presiones de los salarios continuarán cediendo:»If my diagnosis is correct, then just as long as oil prices don’t jump again (yes, a risk), wage and price pressures should continue to abate without much higher unemployment. The Fed should be able to soon end its rate hikes and the economy should be able to avoid recession».

Los precios se han comportado de manera razonablemente positiva en términos interanuales pero el dato de crecimiento mes a mes insinúa, junto con la previsión de que el crudo permanecerá en cotas bajas, que las previsiones del Sr Zandi están erradas en origen.

EVOLUCIÓN SALARIAL, EEUU.

Si los salarios no dejan de subir (cuestión que impactaría negativamente sobre la renta disponible y sobre el consumo) y además el precio del crudo sube, ambos escenarios muy probables, la inflación no caerá hacia el objetivo de la Reserva Federal y no podrá vislumbrarse el momento pivot en mucho tiempo.

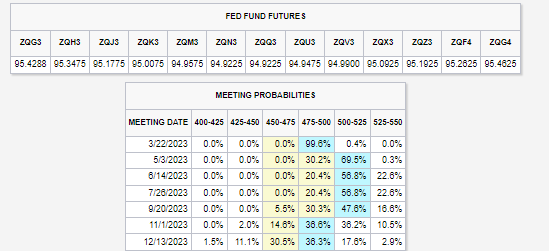

«Higher for longer» en tipos de interés significa «lower for longer» en los mercados de valores. El mercado descuenta una tasa terminal en la zona 5%-5.25%, muy próxima al 4.75% actual y coincide en esperar pivot para el próximo otoño, vean cuadro de probabilidad asignado pro el mercado:

En estas condiciones, el riesgo de que el consenso de mercado se equivoque no es menor y podría tener un impacto significativo sobre los mercados.

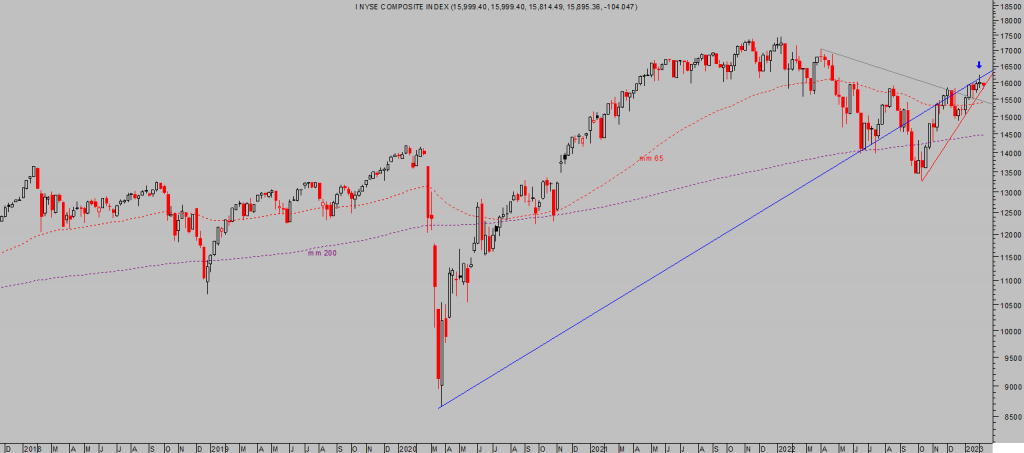

NYSE, semana

Contrariamente a las noticias divulgadas y a la expectativa generada desde los laboratorios de Wall Street, mucho cuidado cuando llegue el esperado momento pivot. En lugar de despejar el terreno al alza para el mercado será el riesgo y la volatilidad los factores que imperen en los mercados. Incluso las primeras bajadas de tipos, en lugar de subir el mercado bajará.

Según informe de la FED de San Francisco, pueden leer aquí, las condiciones financieras se endurecerán: «While the rapid tightening of financial conditions is expected to slow the economy relatively quickly, historical experiences raise the possibility of even more tightening in financial conditions given the large real rate gap that needs to be closed».

Endurecimiento de condiciones financieras es equivalente a corrección de los mercados.

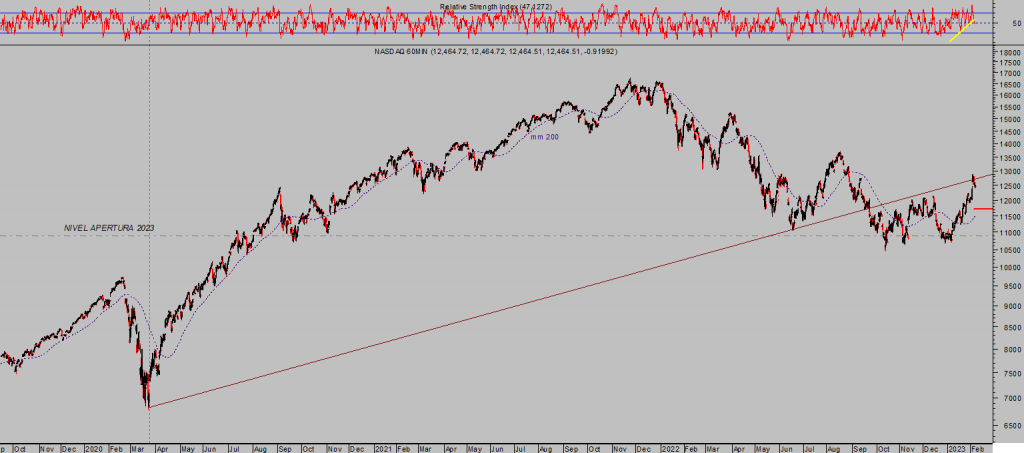

Las cotizaciones suelen subir en los últimos coletazos de los ciclos de subidas de tipos, ahora están en ese proceso con el Nasdaq arriba ~20% en el último mes, con el mercado convencido de estar en la zona que consideran tasa terminal para los tipos de interés oficiales EEUU y la propia FED proyectando tipos en la zona 5.1% para mayo junto con el IPC en el 3.1%… y después pivot. Un plan perfecto.

- «Hence, the current tightening cycle is assumed to last from January 2022 to May 2023, lifting the federal funds rate from 0.08% to 5.1%».

Las bolsas están desplegando un comportamiento según el guión que muestra la historia, no obstante, esta vez puede ser diferente.

- «In previous tightening episodes, stock prices initially fell but sometimes rebounded to end the tightening cycle with a net gain. Figure 4 shows that stock prices declined on net in five of the past 15 tightening episodes»

Por tanto, cuidado con atender los criterios de la sabiduría popular de los mercados, habitualmente elaborada y excitada desde los laboratorios de Wall Street, orientados a crear la mayor confusion posible entre los inversores.

Esta vez puede ser diferente y el entramado técnico del mercado ofrece claves de gran ayuda para comprobar su fortaleza real y posibilidades.

Los distintos espacios temporales muestran diversas lecturas y proyecciones, las de más corto plazo se han manifestado fuertes con las alzas del último mes aunque todavía han sido incapaces de alterar significativamente la situación técnica y proyecciones de plazos más largos.

S&P500, 15 minutos.

NASDAQ-100, 60 minutos.

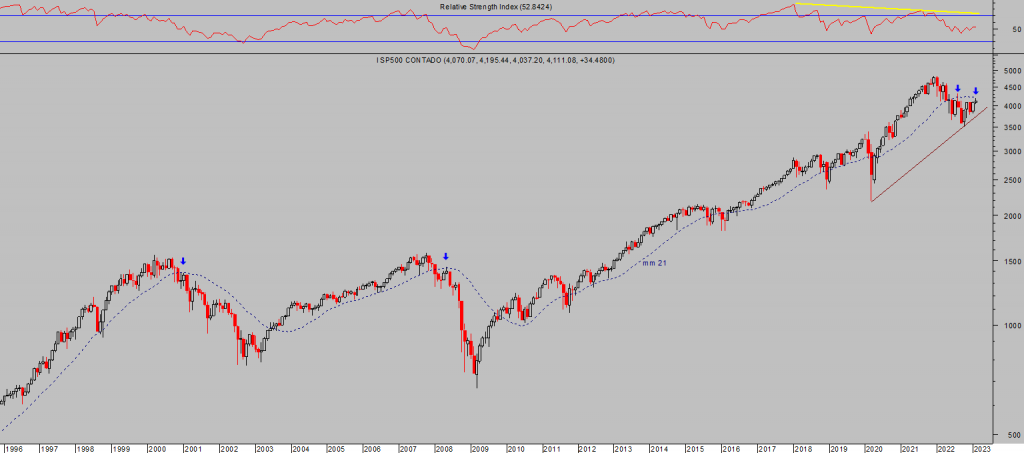

Un hito técnico de largo plazo verdaderamente crítico a analizar en próximas fechas se ha demostrado en la historia de gran importancia para el futuro del SP500.

La media móvil reseñada en el gráfico mensual del SP500 mostrado a continuación ha sido un fiable indicador de tendencia en las últimas grandes correcciones de 2.000 y 2.008, tanto de los descensos como anunciado sus finale e inicio de nuevos tramos alcistas de largo plazo.

S&P500, mensual.

El S&P500 acaba de alcanzar su media móvil de 21 meses y la fuerza alcista de las últimas semanas debería mantenerse, rebasar estos niveles y cerrar el mes de febrero y marzo por encima. De otra forma, se habrá formado similar comportamiento y despliegue técnico que en las correcciones de 2000 y 2008 y será imprescindible posicionarse en sintonía.

Stay Tunned!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com