El tinte rojo cubrió el metal precioso casi inmediatamente después de conocerse las cifras de empleo de Estados Unidos correspondientes a enero.

Los 517.000 empleos del informe —en lugar de los 185.000 esperados, y frente a los 260.000 de diciembre— legaron la sutileza de un taladro neumático clavado en la conciencia colectiva de los alcistas del oro que, hasta entonces, habían soñado con un precio de 2.000 dólares ante el discreto panorama de empleo y una Reserva Federal firme en su estrategia de subidas de tipos más pequeñas.

En cambio, el informe de empleo no agrícola se llevó unos 100 dólares del oro en sólo 24 horas, llevando los futuros del COMEX de Nueva York a mínimos de casi un mes de alrededor de 1.860 dólares por onza frente a los máximos de nueve meses de casi 1.960 dólares un día antes de la publicación de los datos del 3 de diciembre. Lo bueno, por supuesto, fue que la última subida de tipos de la Fed ya estaba implementada el 1 de febrero.

El oro cerró la primera jornada de esta semana en positivo, pero su mayor desafío llegará cuando el presidente de la Fed, Jerome Powell, comparta sus opiniones sobre el informe de empleo de enero en un debate sobre la economía que tendrá lugar este martes.

La subida de tipos de febrero del banco central se adelantó 48 horas al informe de empleo no agrícola. Todo apunta a que el presidente de la Fed y sus colegas no tenían ni idea de que se avecinara una cifra de empleo monstruosa, especialmente tras una moderación de 40.000 puestos de trabajo en diciembre.

La próxima decisión de la Reserva Federal sobre los tipos no se tomará hasta el 16 de marzo, mucho después de la publicación del informe de empleo no agrícola de febrero, el 3 de marzo. Si este mes se materializa otra ronda de crecimiento vertiginoso del empleo, es casi seguro que el Comité Federal de Mercado Abierto (FOMC) del banco central se replanteará la conveniencia de continuar con la subida de 25 puntos básicos de febrero. Lo más probable es que se vuelva a una subida más agresiva de 50 puntos básicos.

Pero para esa deliberación aún falta más de un mes. Más inmediato será lo que Powell diga en su aparición a las 18:00 horas (CET) en el Club Económico de Washington DC y el impacto que tendrá en los mercados en general, incluyendo los de oro y plata.

Todo apunta a que el presidente de la Fed volverá a expresar su sorpresa por la inesperada resistencia del mercado laboral a pesar de las esperanzas del banco central de que el crecimiento del empleo y de los salarios se hubiera enfriado junto con la demanda tras un año de subidas de tipos.

Parece que volver a una inflación del 2% anual —la lectura de diciembre del índice de precios de consumo fue del 6,5% anual— podría ser más difícil de lo que se pensaba, podría decir Powell.

En conclusión, se espera que diga que la Fed podría tener que subir los tipos a un «nivel más restrictivo» de lo que se pensaba y mantenerlos ahí para enfriar suficientemente el crecimiento de los precios.

Pero todo esto podría haberse ya dado por hecho, especialmente tras la observación del lunes del presidente de la Fed de Atlanta, Raphael Bostic, de que el informe de empleo de enero había elevado la posibilidad de que la Fed llevara los tipos a máximos más altos de lo previsto anteriormente. Bostic, en una entrevista con Bloomberg, reiteró que su hipótesis de base sigue siendo un tipo máximo del 5,1%, frente al 4,75% actual.

Powell dijo a los periodistas la semana pasada que pensaba que «un par de subidas más» podrían llevar los tipos a un nivel restrictivo. Si se produjera la misma subida de 25 puntos básicos que la última vez, eso sugeriría un tipo máximo del 5,25%. Pero sus declaraciones fueron anteriores al informe de empleo de enero. Eso, y lo que diga el informe del Departamento de Trabajo de febrero, podría alterar en gran medida el debate sobre los tipos de cara al futuro.

Bernard Baumohl, economista jefe de The Economic Outlook Group, dice:

«Con la publicación de este extraordinario informe sobre empleo, el peligro es que la Reserva Federal sienta la presión de volverse mucho más agresiva y subir los tipos de interés hasta asfixiar la demanda de trabajadores».

Pero esa postura también pone de relieve «la teoría y los modelos defectuosos con los que trabaja la Reserva Federal», afirma Baumohl. «En lugar de eso», añade:

«Deberíamos celebrar la fortaleza del actual mercado laboral y aceptar el hecho de que una economía puede disfrutar realmente tanto de un sólido crecimiento del empleo como de una menor inflación. La creencia de que tener ambas cosas viola una ley fundamental de la ciencia económica ya no es defendible”.

Para Wall Street y los metales preciosos, por supuesto, las buenas noticias suelen ser malas noticias. Esto se debe a que tales noticias tienden a impulsar también el dólar y el rendimiento de los bonos del Tesoro estadounidense, a la espera de tipos más altos.

A pesar de la preocupante caída del sector manufacturero, últimamente ha habido otros datos positivos en Estados Unidos, aparte de las cifras de empleo. El informe sobre el sector servicios del Instituto de Gestión de Suministros ha revelado que el índice mensual se disparó seis puntos hasta 55,2, superando las estimaciones de 50,5 y situándose en lo que se considera niveles de expansión. Los nuevos pedidos subieron bruscamente hasta 60,4, y la actividad empresarial igualó esa fuerte cifra.

Tim Smart afirmó durante unas declaraciones publicadas el lunes en U.S. News:

«Una nueva narrativa arranca en Wall Street, donde los temores de una economía demasiado caliente para gestionarla se topan ahora con la preocupación en torno a que la Fed pueda tener que ajustar la política monetaria más de lo esperado y provocar un aterrizaje brusco para la economía».

Steve Wyett, director de inversiones de Bok Financial, coincide en que el informe de empleo de enero podría haber acabado con la idea de que la Fed recortará los tipos en algún momento de este año para apuntalar una economía abocada a la recesión. «No van a bajarlos este año», añade Wyatt con convicción.

Así pues, volvemos al debate sobre lo que es probable que ocurra con el oro y la plata tras el discurso de Powell.

Para averiguarlo, también tenemos que ver qué podría pasar con el índice dólar y el rendimiento de los bonos del Tesoro estadounidense a 10 años.

El colaborador habitual de Investing.com en temas técnicos de materias primas, Sunil Kumar Dixit, nos lo desglosa:

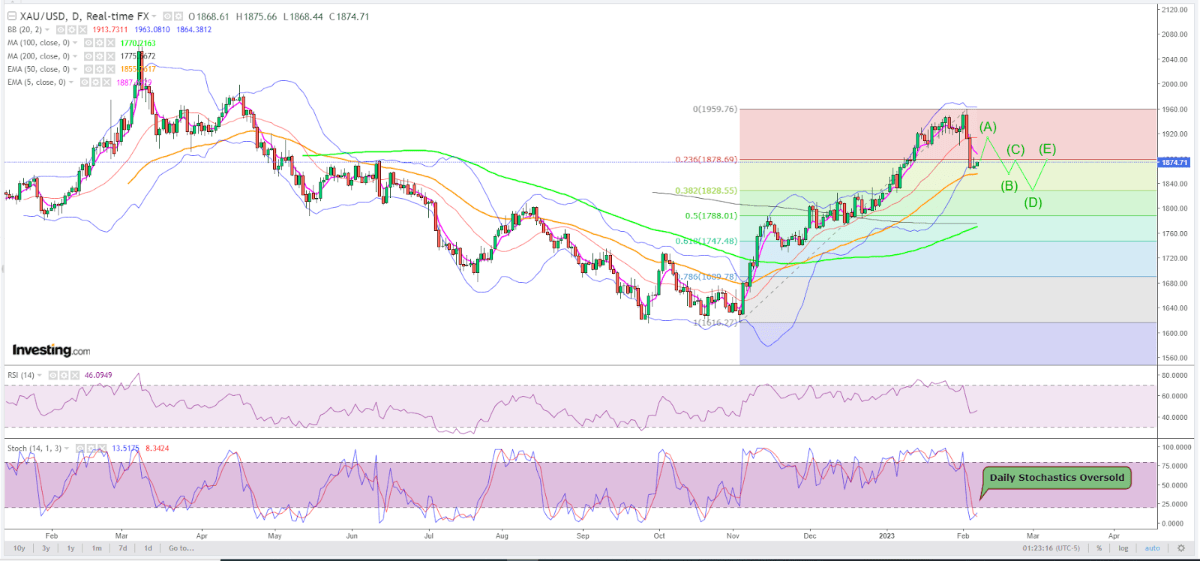

Oro al contado

Mientras el nivel de Fibonacci del 23,6% de 1878,70 dólares del oro al contado no se sobrepase con un cierre de 4 Horas y Día por encima de ese nivel, el riesgo de corrección se extiende más hacia la Media Móvil Exponencial o MME de 50 días, de 1.855,70 dólares.

El próximo nivel de Fibonacci del 38,2% de 1.828,55 dólares también sigue siendo una firme probabilidad.

La Media Móvil Simple o MMS de 100 semanas, de 1.807 dólares y la MME de 50 semanas de 1.801 dólares seguirán actuando como niveles de soporte principales en caso de que la corrección vaya más allá de los 1.828 dólares

Es importante señalar que la tendencia principal del oro sigue siendo al alza y es probable que los compradores reaparezcan al alcanzar la zona de valor.

Si el nivel de soporte de 1.878,70 dólares se consolida fuertemente, el siguiente reto llegará en 1.890-1.900-1.910 dólares

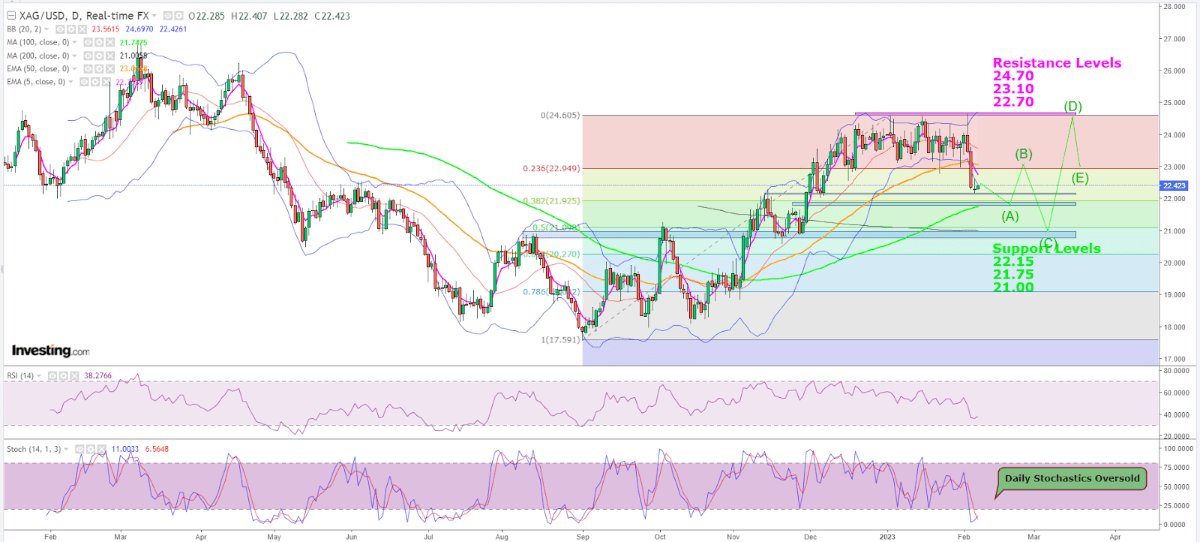

Plata al contado

Como 24,65 dólares supusieron un desafío para los alcistas, la plata al contado sufrió una corrección que sobrepasó las zonas de soporte de 23,10 y 22,70 dólares que ahora se han convertido en niveles de resistencia.

A pesar de las condiciones de sobreventa en la lectura del estocástico diario de 12/7, es muy probable que se produzca una nueva caída hacia 22,15 dólares y la MMS de 100 días de 21,75 dólares.

Si las ventas se intensifican por debajo de 21,75, cabe esperar un nuevo descenso hacia el nivel de soporte principal de la MMS de 200 días en 21,00 dólares.

Como la tendencia principal de la plata sigue siendo al alza, es probable que los compradores vuelvan a aparecer al poner a prueba la zona de valor y el repunte podría reanudarse desde los niveles de soporte con el objetivo de volver a alcanzar los máximos iniciales de 24,65 dólares.

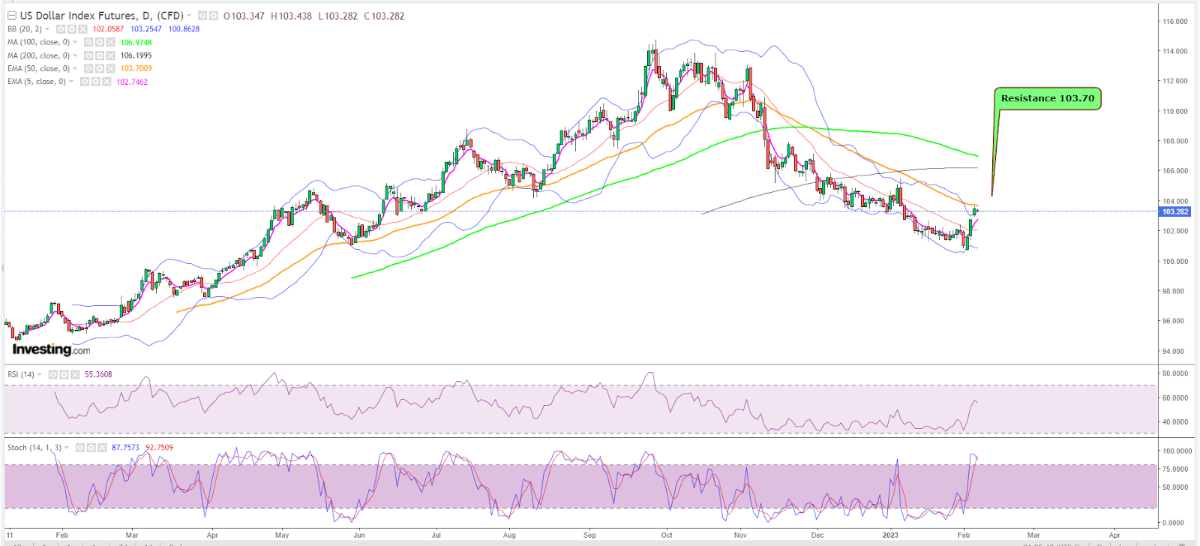

Índice dólar

El índice dólar se enfrenta al nivel de resistencia de la MME de 50 días de 103,70, que si se sobrepasa, puede provocar una pequeña extensión del repunte hacia la MME de 50 semanas de 104,00. En este punto, se pueden observar ventas en el mercado, impulsando el índice hacia los niveles de soporte de 102,80 y 101,96.

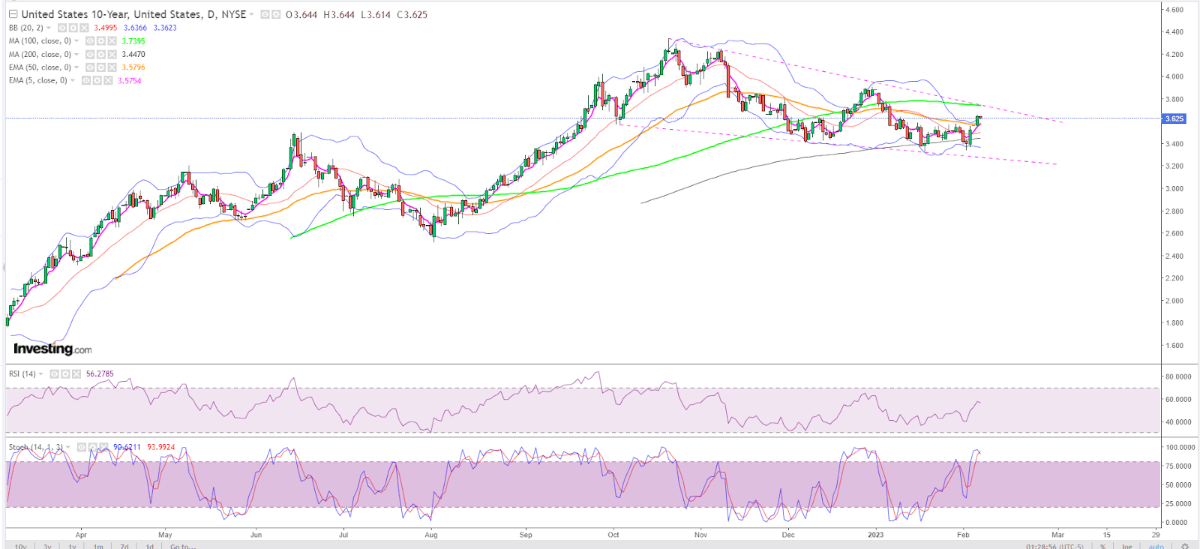

Rendimiento de los bonos del Tesoro estadounidense a 10 años

El rendimiento de los bonos del Tesoro estadounidense a 10 años podría lograr nuevas ganancias en la MMS de 100 días de 3,74 y 3,88.

Mientras tanto, el impacto de la resistencia podría frenar el impulso, provocando una caída hacia la MMS de 200 días de 3,44.

Descargo de responsabilidad: Barani Krishnan utiliza una serie de puntos de vista aparte del suyo para aportar diversidad a su análisis de cualquier mercado. En pos de la neutralidad, presenta opiniones contrarias y variables de mercado. No tiene participaciones ni mantiene una posición en las materias primas o valores sobre los que escribe.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.