Semana en verde para prácticamente todos los mercados. Los mejores valores del Ibex 35 estos cinco días fueron Santander +10,31%, Grifols +8,94%, BBVA +7,35%, Fluidra +7,10% y Amadeus +5,54%. Los peores fueron Unicaja -9,94%, Repsol -5,54%, CaixaBank -4,11%, Acerinox -3,11% y ArcelorMittal -2,94%.

El ranking de las principales Bolsas europeas y estadounidenses en lo que va de 2023 está de la siguiente manera:

– Nasdaq +14,72%

– FTSE MIB italiano +13,68%

– Euro Stoxx 50 +12,24%

– Ibex 35 español +12,11%

– Cac francés +11,74%

– Dax alemán +11,15%

– S&P 500 +7,73%

– CSI chino +6,97%

– FTSE 100 británico +6,04%

– Nikkei japonés +5,42%

– Dow Jones +2,35%

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que las acciones suban en los próximos seis meses, aumentó 1,5 puntos porcentuales hasta el 29,9%. Se trata del mayor nivel de optimismo registrado desde el 17 de noviembre de 2022 (33,5%). No obstante, el sentimiento alcista se mantiene por debajo de su media histórica del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán en los próximos seis meses, cayó 2,1 puntos porcentuales hasta el 34,6%. Es la primera vez desde enero de 2022 que el pesimismo se sitúa por debajo del 40% durante cuatro semanas consecutivas. Aun así, el sentimiento bajista se sitúa por encima de su media histórica del 31%.

El 5º mejor comienzo desde 1928

El S&P 500 ha subido un +8,9 % en los primeros 22 días hábiles de 2023, lo que implica el mejor comienzo de un año desde 1987.

El top desde el año 1928 es el siguiente (rentabilidad los primeros 22 días hábiles y rentabilidad el resto del año):

* Año 1987: +14,2% / -10,3%

* Año 1975: +12,3% / +16,6%

* Año 1934: +12% / -15%

* Año 1976: +11,8% / +6%

* Año 2023: +8,9% / ¿?

El patrón del 78% de acierto en los últimos 72 años

En los últimos 72 años, en el S&P 500 se había producido en 36 ocasiones un patrón alcista, el cruce dorado (cruce al alza de media de 50 con la media de 200) Ahora vamos a la 37.

¿Y qué hizo el S&P 500 12 meses después de un cruce dorado? Pues subió en esas 36 ocasiones el 78% de las veces el S&P 500 12 meses después había subido, y la subida media fue de un +12,7%.

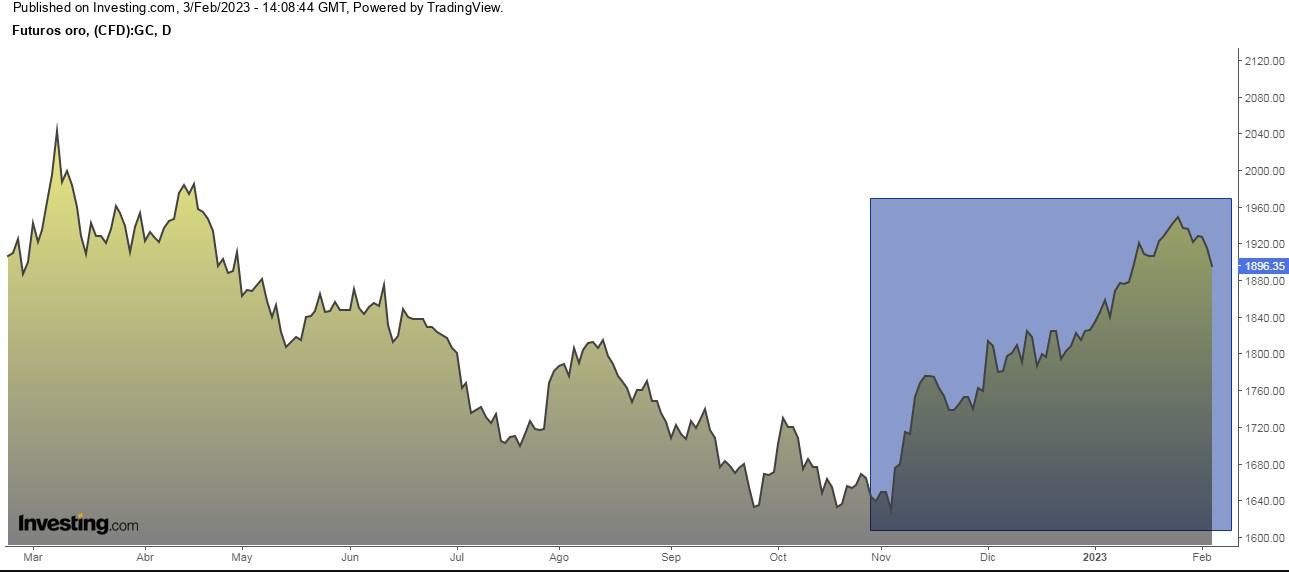

El auge del oro

Todo lo relacionado con la guerra de Rusia y Ucrania ayudaron a las compras de oro en un +18% el pasado año.

De hecho, la demanda de oro subió a niveles no vistos en más de 10 años gracias a las fuertes compras de diversos bancos centrales.

El Consejo Mundial del Oro comenta que en 2022 la demanda por el oro subió a 4.740 toneladas, la mayor cantidad desde el año 2011, por un voraz apetito de los bancos centrales que no se veía en 50 años, encabezado por Turquía (4000 toneladas), China (62 toneladas en noviembre y diciembre) y Oriente Medio.

El precio del oro cayó desde el máximo histórico alcanzado en marzo por encima de los 2.000 dólares a un poco más de 1.600 dólares en noviembre que supuso un suelo de mercado y a raíz de ahí está subiendo con alegría.

A doce meses vista, su posible proyección o primer objetivo podría ser a 2020-2100 dólares.

El furor por la recompra de acciones

La recompra de acciones es la operación mediante la cual una compañía compra sus propias acciones en el mercado abierto y las amortiza (elimina) con la finalidad de incrementar el precio del resto de acciones. Por tanto, al haber un menor número de acciones en circulación, la participación de los accionistas en la compañía se ve aumentada.

Ejemplo: una empresa tiene 1.000 acciones en circulación y una persona tiene 200 acciones. Eso significa que la participación de ese inversor en la compañía es de un 20%. Si la compañía recompra 200 acciones y las amortiza, quedan 800 acciones. En ese momento la participación del inversor pasa a ser del 20% al 25%.

La recompra de acciones presenta ventajas:

1º Se incrementa el precio de las acciones de la compañía, ya que tras la amortización (eliminación) habrá un menor número de acciones en circulación, de manera que cada acción pasará a tener un valor o precio más elevado.

Por ejemplo, una empresa con un valor de mercado de 100.000 euros y tiene 1.000 acciones en circulación, por lo que cada una de ellas vale 100 euros (1000 x 100 = 100.000). Si la compañía recompra 200 acciones y se amortizan, quedarán 800 acciones y el precio de cada una de esas acciones habrá subido de 100 euros a 125 euros, es decir, un incremento del 25% (1000 x 125 = 100.000).

2º La recompra de acciones también implica un incremento del beneficio/acción.

Ejemplo: si una empresa ha obtenido un beneficio de 10.000 euros y tiene 1.000 acciones, el beneficio por acción es de 10 euros (10.000 : 1000 = 10). Si la empresa recompra 200 acciones y las amortiza (elimina), el beneficio por acción se incrementa 12,5 euros (10.000 : 800 = 12,5).

Pues bien, en Wall Street es un recurso bastante extendido y generalizado para retribuir al accionista y apoyar las acciones. En cambio, en los mercados europeos tiene menos tradición, aunque últimamente en el sector bancario tiene más auge, basta escuchar a la presidenta del Banco Santander cuando dijo hace poco que la recompra de títulos es una de las mejores fórmulas de generar valores para los accionistas de las cotizadas.

En 2022 las compañías estadounidenses anunciaron planes de recompra de acciones por valor de 1,26 billones de dólares, un 3% más que el anterior ejercicio y se llevó a cabo el 82%. En Europa el 31% de las cotizadas recompraron acciones, aunque la gran mayoría menos del 0,5%.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.