Resultados LVMH 2022 mixtos: los ingresos baten las expectativas a pesar de la debilidad en China, pero el Margen Operativo se contrae ligeramente.

Principales cifras comparadas con el consenso de Bloomberg: Ingresos 79.184 M€ (+23%) vs 78.718 M€ (+22,6%) esperado; Margen Bruto 54.196 M€ (Margen 68,4%) vs 54.117 M€ (68,7%) esperado; EBIT 21.055 M€ (+23%) vs 21.569M€ esperado; BNA 14.084 M€ (+17%) vs 14.583M€. El Cash Flow Operativo Libre asciende a 10.113 M€ y la Deuda Neta a 9.201 M€.

Las ventas orgánicas aumentan +17% en el año. En el 4T estanco las ventas ascienden a 22.700 M€ vs 22.347 M€ esperados, con un crecimiento orgánico de +9% vs +6,2% esperado; por divisiones: Moda&Cuero +10% vs +9,1% esperado, Vinos&Licores +4% vs +9,1% esperado, Perfumes&Cosméticos +5% vs +8,0%; Relojes&Joyería +3% vs +6,8%, “Selective Retailing” +12% vs +5,6%. El grupo propondrá un dividendo con cargo a 2022 de 12€/acción (+20%). Link a los resultados.

Opinión de Bankinter

Las ventas orgánicas desaceleran menos de lo esperado a pesar de la debilidad en China donde el grupo asume una “caída fuerte” pero el Margen EBIT acusa el esfuerzo en marketing (+33% vs +23% los ingresos). Todas las divisiones muestran una desaceleración, pero Moda&Cuero, 49% de las ventas, mantiene un crecimiento de doble dígito (+10% orgánico) y bate las expectativas.

La división de “Selective Retailing”, 19% del total, que engloba las cadenas de tiendas duty-free DFS, Sephora y los hoteles del grupo, refleja la reactivación del turismo en Europa, con un crecimiento de 12%. El grupo no publica desglose geográfico, pero declara sólido crecimiento en Europa, Japón y EE.UU. y fuertes caídas en China. Asia pasa a representar el 30% de los ingresos vs 35% el año anterior.

Tras los confinamientos en el 4T 2022, el grupo anticipa una fuerte recuperación en 2023, en línea con lo que han visto en enero. A pesar de que el Margen Bruto mejora +10pb hasta 68,4% por el aumento de precios (+3%/+8%), el M. EBIT recurrente desciende -20 pb hasta 26,5% acusando el aumento de los costes de marketing y comerciales. La elevada diversificación por divisiones, marcas y geografías junto con un fuerte reconocimiento de marca dotan al grupo de una resiliencia excepcional incluso en un entorno complicado como el actual.

La exposición directa a Rusia es escasa (<2% de las ventas) y la reapertura de China contribuirá a compensar la normalización del crecimiento en Europa y EE.UU. Por el lado de los márgenes, el poder de fijación de precios permite trasladar los incrementos de costes. Una situación financiera saneada (DN/EBITDA 0,3x) y la fuerte capacidad de generación de caja dotan al grupo de capacidad para seguir invirtiendo en innovación y marketing y capturar cuota de mercado mientras mejora la remuneración a los accionistas.

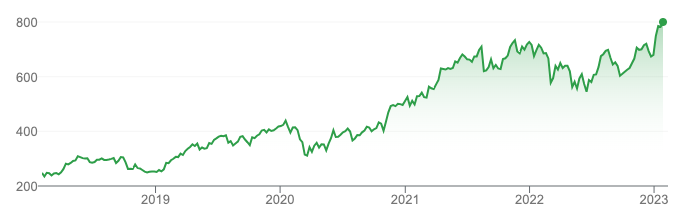

Tras un aumento del dividendo 2021de +66,7% hasta 10€/acción, el grupo propone un aumento de +20% en 2022 hasta 12€/acción (rentabilidad de 1,5%). Los múltiplos de entrada son exigentes (PER 22 28x, EV/EBITDA 14,6x) pero el crecimiento y la calidad son sostenibles. Mantenemos recomendación de compra con un P. Objetivo de 900€. Aunque hoy es de esperar cierta toma de beneficios tras el fuerte arranque del año.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.