En las dos últimas sesiones, el oro ha estado a 10 dólares de superar el nivel de resistencia de los 1.950 dólares. El tercer intento o superación de este nivel podría producirse el viernes, cuando el índice PCE proporcione el último informe de la inflación estadounidense.

La cuestión es si el dólar y el rendimiento de los bonos del Tesoro estadounidense se alinearán para apoyar al oro y formar un sólido punto de apoyo para que suba más allá de los 1.950 dólares.

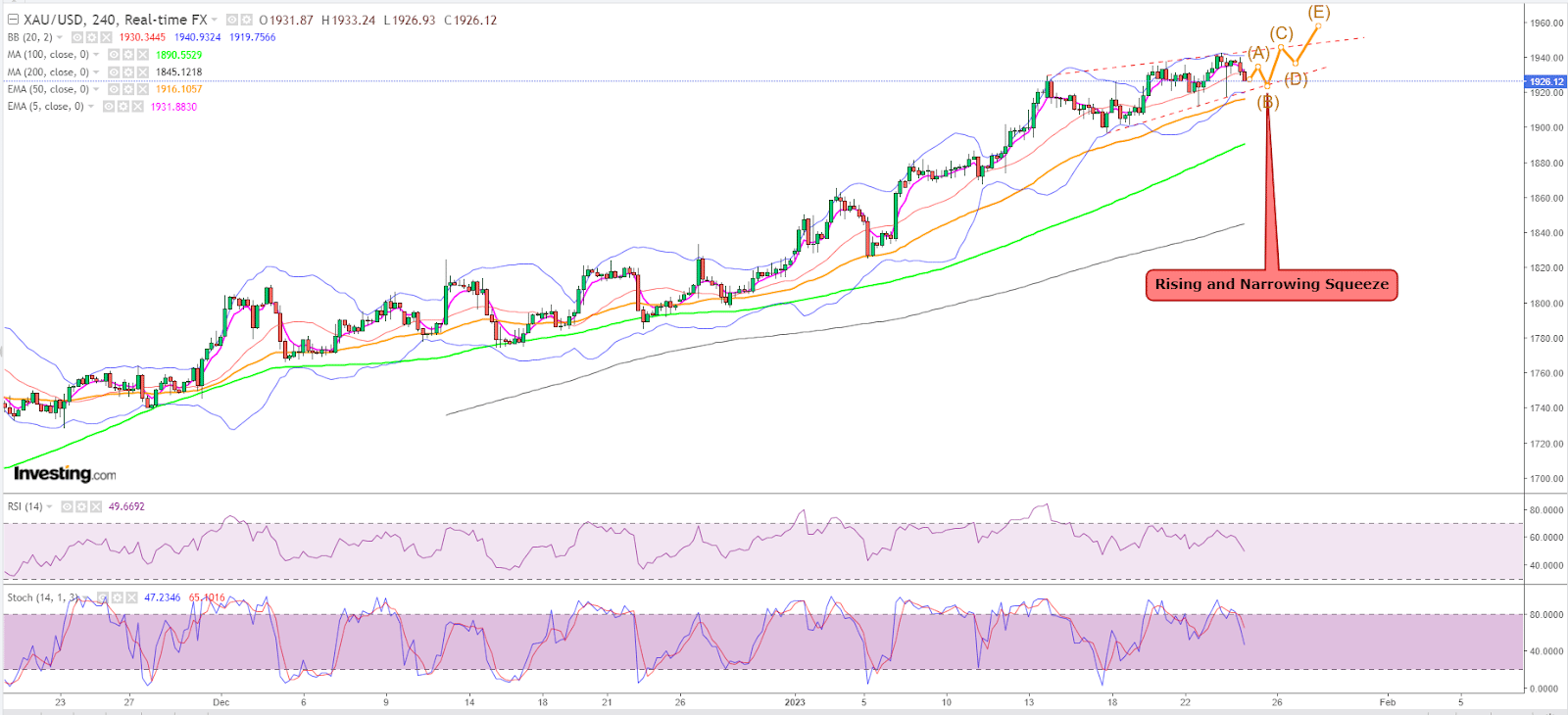

El oro se ha movido prácticamente en una sola dirección estos últimos tres meses, subiendo desde el nivel de cierre de octubre de 1.640,70 dólares en el mercado de futuros del COMEX hasta su última liquidación de 1.926,12 dólares, a medida que el dólar y el rendimiento de los bonos descendían ante las apuestas por unos tipos estadounidenses más bajos este año frente a 2022.

Gráficos de SKCharting.com, con datos de Investing.com.

En circunstancias normales, el oro sería una cobertura contra la inflación. Los inversores lo compran como depósito de valor frente al dólar, cuyo valor suele erosionarse cuando suben los precios de los bienes y servicios.

Sin embargo, lo que la economía estadounidense está experimentando ahora no tiene nada de ordinario, ya que las apuestas por que la Reserva Federal reducirá —y finalmente detendrá—las subidas de tipos este año se han convertido en la operación nº1 en todos los mercados.

Esto ha colocado al oro en el centro de atención de los mercados macroeconómicos. Cada caída del dólar y del rendimiento de los bonos se ha convertido en una oportunidad para pujar al alza por el metal precioso. Así, los datos sobre el enfriamiento de la inflación se han convertido en el mejor aliado del oro frente a la subida de los precios de los bienes y servicios, que solían ser un argumento a favor de la compra del metal precioso.

Mientras que el índice de precios al consumo o IPC es la referencia de inflación más generalizada en Estados Unidos y en el mundo, el índice PCE del viernes, que es una lectura de los gastos de consumo personal, resulta ser el indicador de inflación favorito de la Reserva Federal. Por eso es tan importante para decidir la dirección inmediata del oro.

La Reserva Federal se fija especialmente en el componente «básico» de los datos del PCE, que presenta una lectura «más limpia» de la inflación al no incluir los volátiles precios de los alimentos y la energía. Los economistas de Wall Street han sido bastante precisos con sus previsiones sobre el crecimiento interanual del PCE. En octubre y noviembre, su consenso fue de un crecimiento del 5,0% y el 4,7% interanual, respectivamente —exactamente lo que dijo el Departamento de Comercio. En cuanto a los datos de diciembre, previstos para el viernes, se espera un crecimiento del 4,4%. De ser correcto, sería la lectura anual más baja de la inflación subyacente desde octubre de 2021.

En un intento por controlar la escalada de los precios, la Reserva Federal ha subido los tipos de interés estadounidenses en 425 puntos básicos desde marzo, en siete subidas. Antes de eso, los tipos de interés alcanzaron máximos de sólo 25 puntos básicos, ya que el banco central los redujo casi a cero tras el brote mundial de COVID-19 de 2020. La Fed, que realizó cuatro subidas consecutivas de tipos de 75 puntos básicos de junio a noviembre, impuso un aumento más modesto de 50 puntos básicos en diciembre.

De cara a su próxima decisión sobre los tipos, el 1 de febrero, los economistas esperan que el banco central anuncie una subida aún menor, de 25 puntos básicos. La última vez que la Fed anunció una subida de 25 puntos básicos fue en marzo de 2022, al inicio de su actual ciclo de subidas de tipos.

Los analistas del foro ForexLive dijeron en una nota a principios de esta semana que el PCE «informará sobre las expectativas de cara a la reunión de febrero de la Fed, donde se espera una subida de tipos de 25 puntos básicos».

Pero si otros datos materiales del índice PCE sugirieran que la inflación va a mantenerse donde está, entonces la Fed podría pensárselo dos veces antes de ralentizar aún más las subidas de tipos en febrero, explican los analistas de Credit Suisse. «Si los datos del PCE sorprenden al alza, los 50 puntos básicos podrían volver a estar sobre la mesa», señalan en una nota.

Aparte de los datos del PCE, la lectura preliminar del producto interior bruto de Estados Unidos del cuarto trimestre, que también se conocerá el viernes, podría ser otro factor que decida el rumbo del oro hacia los 1.950 dólares, aunque se espera que tenga un menor grado de influencia que la cifra de inflación. Por si sirve de algo, se espera que el PIB haya crecido sólo un 2,6% en el último trimestre de 2022, frente al 3,2% del tercer trimestre, otro elemento potencialmente alcista para el oro, que también se nutre de cualquier debilidad de la economía estadounidense.

Los precios del oro se han vuelto más volátiles en enero que en los dos últimos meses, pero apenas han perdido su impulso alcista, lo que sugiere que los alcistas del entorno están apostando fuerte por una subida de 25 puntos básicos el 1 de febrero.

En las últimas 48 horas, los futuros del oro no lograron superar el nivel de resistencia de los 1.950 dólares, tal y como se esperaba, pero el lunes alcanzaron máximos de la jornada en 1.943,80 dólares y el martes máximos intradía en 1.940,65 dólares.

Los analistas prevén que el oro alcanzará pronto los 1.970 dólares y los 2.000 dólares, camino de lo que muchos creen que serán nuevos máximos que superarán el récord de 2.078 dólares registrado en agosto de 2020 en el COMEX, 2.064,52 dólares en el caso del oro al contado,

Los estrategas de materias primas de TD Securities dijeron que el listón para que los fondos de cobertura en oro catalicen otro programa de compras está bajo. «Sin embargo, todo apunta a que los flujos de negociación de oro seguirán siendo limitados, con compras sustanciales sólo probables por encima del rango de 1.970 dólares».

Nick Cawley, estratega de metales preciosos que escribe un blog en DailyFX, dice que los dos datos de peso de esta semana en Estados Unidos —en referencia a las cifras del PCE y del PIB— podrían encaminar el oro hacia su regreso a los 2.000 dólares. «Ambos datos podrían provocar una fuerte caída del dólar estadounidense», sugiere.

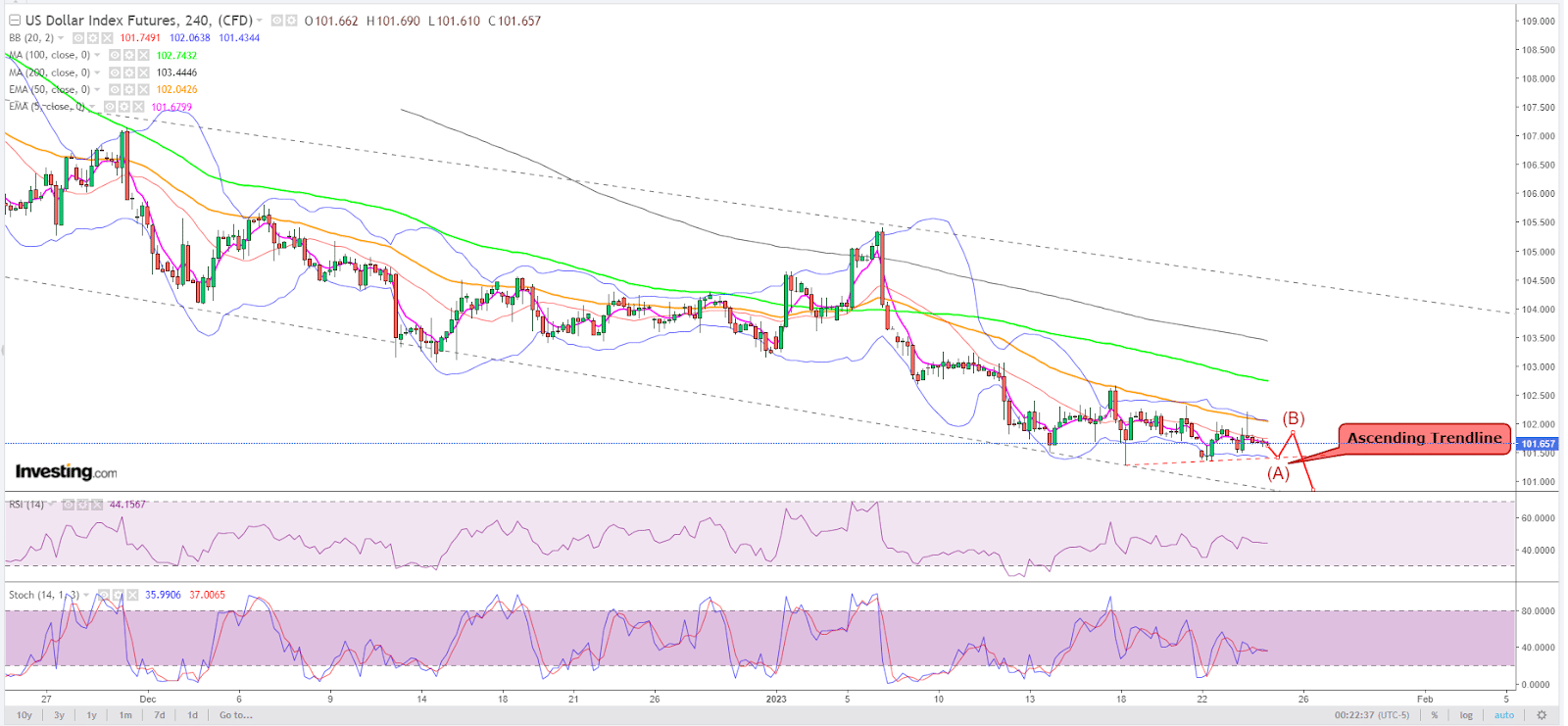

Entonces, ¿dónde debería estar el dólar en las próximas 24 horas para ayudar a que el oro supere su objetivo de 1.950 dólares? El índice dólar registraba mínimos de la jornada en 101,545 antes de la apertura de la sesión de este miércoles.

Según Sunil Kumar Dixit, estratega técnico jefe de SKCharting.com:

«El DX necesita mantenerse por debajo de 102 puntos para continuar su tendencia bajista. Volver a alcanzar temporalmente los 102 y un rechazo seguido de la ruptura del nivel de soporte de 101,38 podrían lastrar al DX hacia 101 y quizás 100,70 para preparar el terreno para que el oro alcance los 1.956-1.968 dólares e incluso los 1.972 dólares».

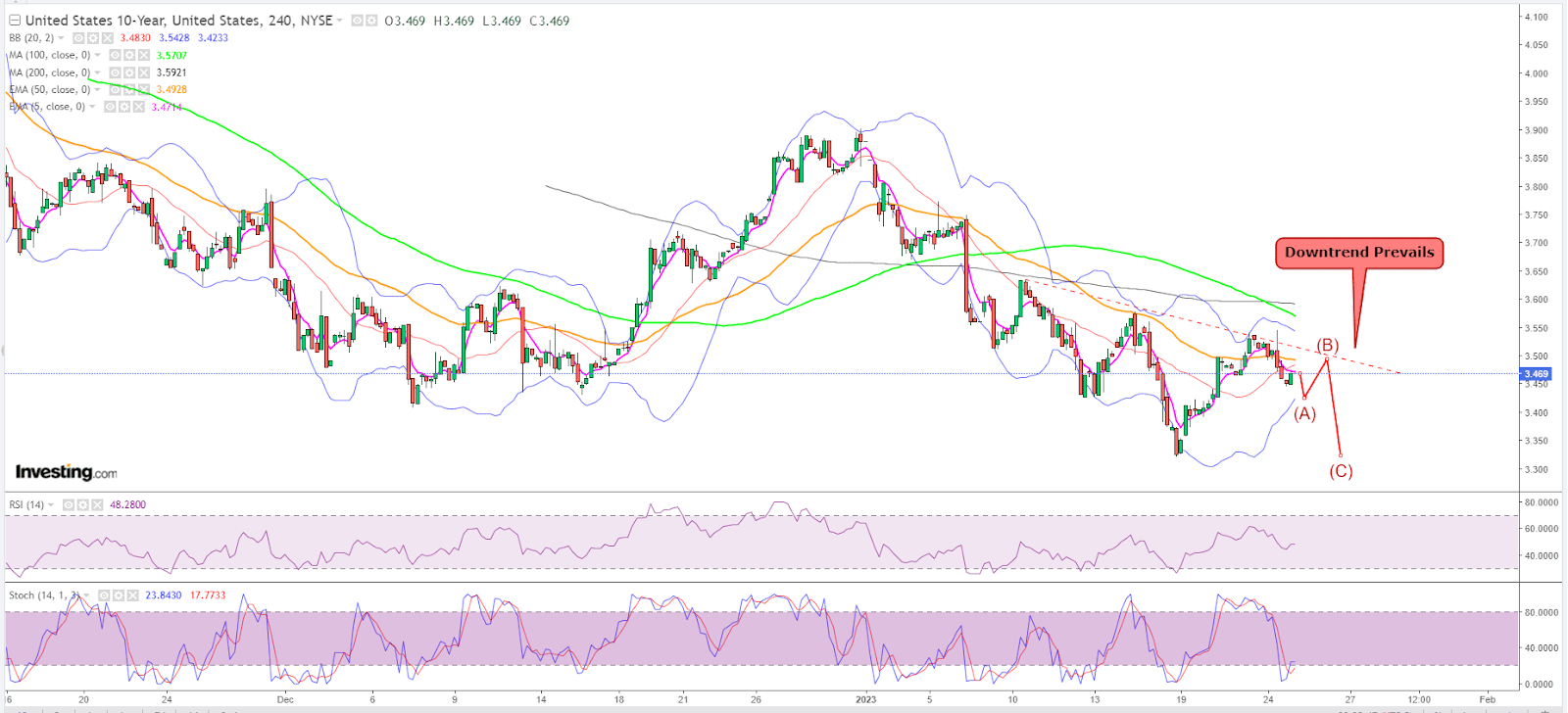

En cuanto al rendimiento de los bonos del Tesoro estadounidense, los bonos de referencia a 10 años han registrado mínimos de la sesión en un 3,447% antes de la apertura de este miércoles. Dixit dice que tienen que bajar al 3,30%.

«El repunte temporal del rendimiento de los bonos hacia el 3,50-3,55% podría ser efímero, para ir seguido de un retroceso y un repunte por debajo del nivel del 3,45%. Eso podría llevar el rendimiento al 3,40-3,35%, e incluso al 3,30%, lo que sería propicio para el oro en 1.950-1.970 dólares».

En cuanto al oro en sí, el precio al contado podría alcanzar de inmediato máximos de 1.972 dólares, según Dixit.

«El rápido movimiento del martes hacia el nivel de resistencia de 1.942 dólares y el nivel de soporte de 1.917 dólares, seguido de una liquidación por encima de los 1.936 dólares muestra la afirmación de la continuación alcista que tiene como objetivo principalmente los 1.968 dólares y los 1.972 dólares.

El rango de movimientos menores será de 1.952 dólares a 1.917 dólares, siendo 1.930-1.935 dólares el rango medio».

También señala que era de vital importancia que el oro se mantuviera por encima del nivel de soporte de 1.920-1.917 dólares para mantener su tendencia alcista. «Si este nivel de soporte falla, comenzará una caída hasta los 1.900-1.880 dólares».

Descargo de responsabilidad: Barani Krishnan utiliza una serie de puntos de vista aparte del suyo para aportar diversidad a su análisis de cualquier mercado. En pos de la neutralidad, presenta opiniones contrarias y variables de mercado. No tiene participaciones ni mantiene una posición en las materias primas o valores sobre los que escribe.

Barani Krishnan/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.