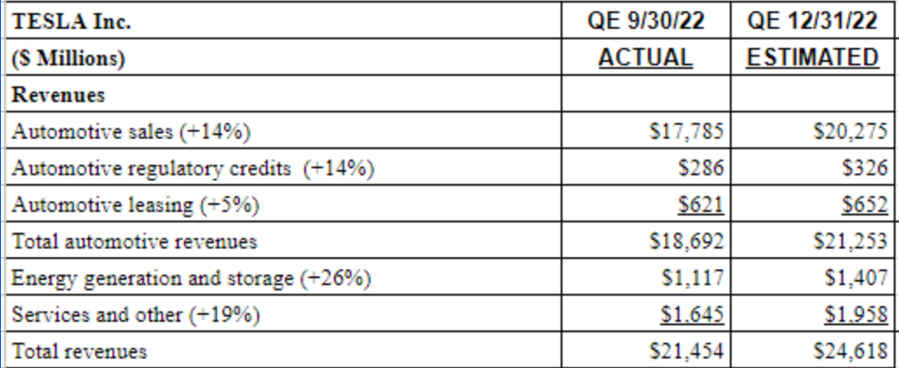

24.618$ millones en ingresos en Tesla. Esa es la cifra estimada por el consenso de analistas para el cierre del cuarto trimestre. Para cada categoría de ingresos, la estimación se basa en lo que en su momento fueron unos crecimientos razonables durante el tercer trimestre, como se publicó en la página 5 del informe 10-Q de Tesla.

Tesla (Q3) y estimaciones para Q4

Estimaciones de Ventas vs Leasing

Obviamente, la cifra más importante para estimar los ingresos es la cifra de ventas de automóviles, que también es la categoría de la que más sabemos debido al reciente informe de producción y entrega («P&D»). Utilizando los dos informes más recientes, se puede sacar la siguiente información:

Tesla y estimaciones de consenso

Aunque las cifras del cuarto trimestre son exactamente las que Tesla informó en el informe P&D del cuarto trimestre, el consenso realizó ajustes menores a las cifras del informe P&D del tercer trimestre. Tesla solo proporciona en estos informes el porcentaje de automóviles alquilados (no el número específico) en la cifra de entrega, redondeada al porcentaje más cercano.

Cuando posteriormente se publicó la carta de los accionistas del tercer trimestre, se informó un total de 11.004 vehículos alquilados, lo que significa que el porcentaje total de leasing fue con mayor precisión de alrededor del 3,2 %, pero la carta no proporciona un desglose de los modelos S/X frente a 3/Y. Se mantuvo el total de S/X original en el cuadro anterior y se ajustó en el caso de 3/Y por ser los modelos más accesibles y con mayor demanda. En realidad, los alquileres de S/X podrían haberse situado cualquier cantidad entre 1.713 y 1.960 (9,5%-10,5%) con un rango de unidad similar posible de los alquileres 3/Y.

Desglose de los datos:

Ventas de automóviles: las ventas unitarias aumentaron un 16,9 % en el cuarto trimestre. Sin embargo, las ventas de S/X a precios más altos en realidad cayeron. También sabemos que hubo caídas de precios, principalmente en China. Como resultado, se estima un aumento del 14% en los ingresos, lo que puede ser un poco optimista.

Leasing: los nuevos arrendamientos aumentaron aproximadamente un 55 % en el último trimestre, pero esto no se traduce en un aumento del 55% en los ingresos por arrendamiento. Bajo la contabilidad de arrendamiento normal, los ingresos por un arrendamiento normalmente se toman de manera proporcional durante el período del arrendamiento. Para complicar aún más las cosas, está el hecho de que siempre hay contratos de arrendamiento antiguos vencidos, e incluso los nuevos contratos de arrendamiento solo estarían vigentes durante una parte del trimestre.

Finalmente, Tesla revela que algunos alquileres son arrendamientos de tipo venta o “leasing”, lo que significa que, en ciertos casos, la totalidad de los ingresos por alquileres (o al menos el valor presente de los arrendamientos) se reconoce por adelantado. En cualquier caso, los ingresos por alquileres trimestrales han fluctuado entre 558$ millones y 688$ millones en el último año sin un patrón claramente perceptible. Y el mercado le da a este parámetro un aumento del 5% el último trimestre.

El incremento de servicios y otros ingresos han sido sorprendentemente fuertes durante el último año, oscilando entre el 12% y el 20% por trimestre, aunque solo resultó en un aumento del 12% en el tercer trimestre. Se esperaba que el aumento en esta categoría siguiera más de cerca el tamaño de la «base instalada» total de Tesla (ventas acumuladas). Aplicando un aumento del 19%.

Generación y almacenamiento de energía: Estimado un aumento de los ingresos trimestrales del 26% para esta categoría, en parte porque esta es el área donde los inversores esperan un rápido crecimiento. Hasta cierto punto, también es un «tapón» en mi intento de justificar la estimación media de los analistas de 24.620$ millones de ingresos.

Hasta ahora vemos como intentar justificar la estimación de ingresos por consenso, parece difícil mientras se proyectan unos resultados optimistas en algunos parámetros. Como resultado, parece que la volatilidad en el valor muestra que los inversores apuestan más por fallar en el dato de 24.620$ millones, que en una mejora. También es interesante que la estimación de consenso actualizada se haya corregido en unos 160$ millones en los últimos días, probablemente como una reacción tardía a la decepción en el dato de entregas de diciembre.

Gastos e ingresos netos del cuarto trimestre

Tesla (Q3) y estimaciones Q4

La estimación de consenso no proporciona una cifra de ingresos netos, solo un BPA diluido. Por lo tanto, la tabla superior está desarrollada a partir del BPA diluido hasta lograr los ingresos, para posteriormente revisar los datos a la inversa, es decir, de “bottom up” a “top down”.

El recuento de acciones diluidas sólo aumentó en 3 millones en el tercer trimestre, por lo que siendo conservadores, el consenso incrementó el análisis para el último trimestre en 2 millones más para llegar a la cifra de acciones diluidas de 3.470$ millones. Posteriormente se multiplica por el factor de dilución de 1,07$ para llegar al beneficio neto de 3.713$ millones.

Asunción de costes

En este caso, es más “sencillo” realizar estimaciones con respecto a las cifras de costes individuales. Para todas las líneas de negocio se usan los mismos márgenes brutos que en el caso real en el tercer trimestre. Al igual que con los gastos operativos con la cantidad real del tercer trimestre:

- Margen bruto automotriz: por un lado, los mayores volúmenes deberían haber ayudado a los márgenes. Por otro lado, los recortes de precios durante el trimestre podrían haberlos impactado negativamente. Como resultado, se asume que los márgenes se han mantenido más o menos iguales.

- Generación y almacenamiento de energía: si, de hecho, los ingresos de este segmento aumentan tanto como se indicó anteriormente, los márgenes de los productos de almacenamiento de energía de Tesla deberían haber aumentado. Por otro lado, la generación de energía es bastante estacional, siendo tanto los ingresos como los márgenes mucho más bajos en los meses de invierno.

- Gastos operativos: se mantienen los gastos iguales. A pesar del crecimiento de la empresa, la gerencia de Tesla ha estado haciendo declaraciones sobre tratar de controlar los gastos.

- Intereses: aunque las cantidades son menores, se han incrementado los ingresos por intereses y disminuido los gastos por intereses. Asumiendo que el saldo de efectivo de Tesla aumente y su deuda disminuya.

- Impuesto sobre la renta: se usa el 10 % de los ingresos antes de impuestos como tasa impositiva de Tesla; generalmente ha sido un poco menos que eso.

Finalmente, para lograr la cifra de ingresos netos de 3.713$ millones, el concepto de “Otros (gastos)/ingresos se usa como un «tapón», que requería que esa cantidad fuera de un gasto neto de 320$ millones en comparación con un gasto neto de 85$ millones en el trimestre anterior. De hecho, en muchos trimestres esta línea ha mostrado una cantidad menor de beneficio neto.

Como resultado y aunque es posible que alguno no esté de acuerdo con la asignación específica de elementos de ingresos y gastos, esta es una línea conservadora para establecer el punto de partida y asignar los 320$ millones en otro lugar. Por ejemplo, los ingresos crediticios regulatorios, un elemento extremadamente difícil de predecir, son 326$ millones, por lo que al hacer que sea cero, los totales se equilibrarían casi perfectamente. Si un lector piensa que mantener el margen bruto automotriz igual a pesar de los recortes de precios en el cuarto trimestre no es razonable, entonces el coste de las ventas de automóviles de la línea de ingresos podría aumentar en 320$ millones. (Esto provocaría que el margen bruto, antes de los créditos regulatorios, disminuya de 24,2% a 22,8%).

Por supuesto, el lector también podría decidir que cualquier conjunto de suposiciones y estimaciones que resulten en 3.700$ millones de ingresos netos son demasiado conservadores, por lo que es probable que se anuncie un incremento en los beneficios este próximo miércoles. El modelo actual busca que la compresión sea lo más lógica y transparente posible, permitiendo a los lectores realizar sus propios ajustes a su gusto.

Consideraciones a favor de Tesla

Impuestos sobre la Renta:

El impuesto sobre la renta es un tema extremadamente complejo y ampliamente incomprendido, pero potencialmente muy importante. Tesla solo informa ciertos detalles sobre su situación fiscal una vez al año.

Hay dos tablas en la «Nota 14 – Impuesto sobre la renta» en el 10-K 2021 de Tesla (p. 86) que vemos a continuación. Una vez que se publique el 10-K de 2022 (probablemente dentro de una semana después del informe trimestral de este miércoles), esperamos que los inversores e interesados en TSLA comparen las tablas de 2022 con las que se presentan aquí.

La primera tabla indica que TODOS los ingresos GAAP antes de impuestos de Tesla se generaron en el extranjero (la mayoría, si no todos, en China) y que en realidad experimentó una pérdida antes de impuestos de 130$ millones en los EE.UU. (Como resultado, Tesla no reportó ningún gastos por impuestos al organismo tributario federal de EE.UU. para 2021).

Tesla 12/31/21 10-K

Estas cifras no están necesariamente 100% alineadas con la economía subyacente; las empresas tienen cierta discreción en cuanto a cómo asignar los ingresos y, en general, intentarán hacerlo de la manera más beneficiosa desde el punto de vista financiero, lógico. Un factor son los tipos impositivos; la tasa del impuesto corporativo federal de EE.UU. es del 21 %, mientras que Tesla se beneficia de una tasa preferencial del 15% en China hasta finales de 2023, a diferencia de su tasa legal del 25%.

Elementos como los precios de transferencia, asignaciones de gastos generales, etc., pueden afectar los números relativos. Sin embargo, es justo decir que, como mínimo, la gran mayoría de los ingresos antes de impuestos de Tesla se generaron en China en 2021. Será interesante ver cómo serán las cifras de 2022. De hecho, 2024 debería ser aún más interesante, cuando la tasa del 25% de China entre en vigor para Tesla.

Hemos resaltado la única cifra en la tabla «Activos por impuestos diferidos» de la nota al pie en la que los inversores deberían centrarse, la «Asignación de valoración».:

Tesla 12/31/21 10-K

Tesla ha establecido una enorme «Asignación de valoración» de más de 9.000$ millones contra sus 11.000$ millones de «Activos de impuestos diferidos totales», que se explica en la nota debajo de la tabla:

Al 31 de diciembre de 2021, registramos una provisión de 9.070$ millones para la porción del activo por impuestos diferidos que no esperamos realizar. La reserva de valoración de nuestros impuestos diferidos netos aumentó en 6.140$ millones, 974$ millones y 150$ millones durante los años terminados el 31 de diciembre de 2021, 2020 y 2019, respectivamente. Los cambios en la reserva se deben principalmente a activos y pasivos adicionales por impuestos diferidos de EE.UU. incurridos en el año respectivo. ….. Continuamos monitoreando la realizabilidad de los activos por impuestos diferidos de EE.UU. teniendo en cuenta múltiples factores.

Al completar esta evaluación, consideramos factores tanto objetivos como subjetivos. Estos factores incluyeron, pero no se limitaron a, un historial de pérdidas en años anteriores, exceso de beneficios fiscales relacionados con la compensación basada en acciones, reversión futura de diferencias temporales existentes y estrategias de planificación fiscal. Después de evaluar toda la evidencia disponible, tenemos la intención de continuar manteniendo una provisión completa en nuestros activos de impuestos diferidos de EE. UU. hasta que haya evidencia suficiente para respaldar la reversión de la totalidad o una parte de estas provisiones.

Dada la mejora en nuestros resultados operativos y dependiendo de la cantidad de deducciones de impuestos de compensación basada en acciones disponibles en el futuro, es posible que liberemos la reserva asociada con los activos de impuestos diferidos de EE.UU. en los próximos años. La liberación de la totalidad o una parte de la reserva daría como resultado el reconocimiento de ciertos activos por impuestos diferidos y una disminución del gasto por impuesto a los beneficios para el período en que se registra la liberación.

Las partes en negrita en la nota anterior son los puntos más significativos. En particular, la sección final establece que la liberación de la provisión resultaría en una disminución en el gasto por impuesto a los beneficios del período; esto podría ser el eufemismo del año. Si se liberara toda la reserva de 9.100$ millones de una sola vez, ¡daría como resultado un gasto fiscal negativo de 9.000$ millones de dólares y un aumento similar en el beneficio neto para el trimestre! También conocido como extraordinarios.

También es importante entender cómo surge este activo por impuestos diferidos. Hay muchas diferencias entre la contabilidad GAAP y los cálculos del impuesto sobre la renta con respecto a los ingresos y gastos. Un ejemplo es la depreciación acelerada de equipos permitida por el IRS (hacienda de EE.UU). Como resultado, el gasto de depreciación puede ser más alto en la declaración de impuestos que en las declaraciones GAAP, lo que posiblemente incluso resulte en una beneficio (según GAAP) pero una pérdida imponible para una empresa y, por lo tanto, no debe pagar impuestos sobre la renta, al hacerlo contablemente sobre una pérdida.

Una diferencia, que en el caso de Tesla es enorme, es el tratamiento en el ejercicio de las opciones (vanilla) sobre acciones. A pesar de que el ejercicio real de las opciones no afecta las declaraciones GAAP (en cambio, el gasto teórico por ellas se habría registrado previamente), el IRS permite una entrada de gastos por la diferencia entre el valor de mercado de las acciones y el precio de ejercicio de la opción en sus ingresos, con los impuestos pertinentes.

Por supuesto, en 2021, Musk ejerció gran parte de su concesión de opciones sobre acciones otorgadas en 2012. CNBC estimó que tenía un beneficio potencial de 28.000$ millones según el precio de mercado en el momento de la concesión, que está sujeto a impuestos en el momento en que se ejercen las opciones, incluso si las acciones no se venden. Tesla pudo registrar esta misma cantidad como gasto en su declaración de impuestos.

Tener una deducción imponible de 28.000$ millones significa que, a la tasa corporativa federal del 21%, esto le ahorrará a Tesla casi 6.000$ millones en impuestos si alguna vez llega a utilizarla. Aunque el activo por impuesto diferido bruto aumentó en alrededor de 6.000$ millones, la dirección de la compañía decidió aumentar la asignación en un importe similar debido a la incertidumbre asociada de ejecutar el derecho, lo que resultó en casi ningún cambio en el activo por impuesto diferido neto en aproximadamente 2.000$ millones.

La lógica detrás de la regla del IRS es que si Tesla le hubiera pagado a Musk los 28.000$ millones en compensación en efectivo, habría sido un gasto deducible, por lo que darle 28.000$ millones en acciones no debería tratarse de manera diferente. Sin embargo, debido a esta disposición, algunas grandes corporaciones y rentables con generosos planes de compensación para ejecutivos han tenido que pagar poco o ningún impuesto sobre la renta, y se ha convertido en un tema incluso de discusión política. Aunque las leyes a este respecto se cambiaron para las opciones otorgadas después de 2017. Como resultado, las opciones de Musk de 2018 no recibirán un trato tan generoso.

Un problema adicional que los inversores de Tesla deben tener en cuenta es la «Ley de Reducción de la Inflación» aprobada el verano pasado sobre la cual Tesla declaró lo siguiente en su 10-Q del 30 de septiembre de 2022 (p. 16):

El 16 de agosto de 2022, se promulgó la Ley de Reducción de la Inflación de 2022 («IRA») y está vigente para los años contributivos que comiencen después del 31 de diciembre de 2022. La IRA incluye múltiples incentivos para promover la energía limpia, vehículos eléctricos, baterías, fabricación o compra de sistemas de almacenamiento, además de un nuevo impuesto mínimo alternativo empresarial del 15% sobre los resultados de los estados financieros ajustados de las empresas con beneficios superiores a 1.000$ millones. Estas medidas pueden afectar materialmente nuestros estados financieros consolidados, y continuaremos evaluando la aplicabilidad y el efecto de la IRA a medida que se emitan más pautas.

Si bien aún no se han determinado las reglas de implementación finales, el nuevo AMT (El AMT es el exceso del impuesto mínimo tentativo sobre el impuesto regular. Por lo tanto, el AMT se debe sólo si el impuesto mínimo tentativo para el año es mayor que el impuesto regular para ese año. El impuesto mínimo tentativo se calcula por separado del impuesto regular) podría tener un impacto significativo en cómo y dónde informa los ingresos Tesla y en qué se convierte su tasa impositiva reportada en el futuro. Además, si Tesla obtiene un beneficio único al revertir la asignación de sus activos por impuestos diferidos, probablemente tendría que comenzar a reportar una tasa impositiva más alta en sus declaraciones GAAP. Sin embargo, creo que no sería necesario escribir cheques al IRS hasta que se agote la asignación, sujeto a cómo se vea afectado por las nuevas reglas de AMT.

Amortización parcial de la cartera de arrendamientos solares de Tesla:

Tesla tiene una cartera de arrendamiento de energía solar con un valor contable neto superior a 5.500$ millones (la mayoría de los cuales fueron adquiridos a Solar City). La empresa ha estado amortizando la cartera basándose en el supuesto de que la mayoría de sus clientes renovarán sus arrendamientos cuando lleguen a vencimiento, que de media tienen una duración de 15 a 20 años.

Esto parece una suposición poco realista ya que es posible que muchos clientes no lo harán. Algunos de los arrendamientos anteriores tenían vencimientos iniciales de solo 10 años y fueron originados por Solar City hace más de 10 años. Como resultado, Tesla debe estar comenzando a obtener algunos datos reales sobre las tasas de renovación. Si son considerablemente más bajos de lo previsto, es posible que Tesla deba realizar una amortización parcial y aumentar los importes de amortización de los años futuros. No sería una sorpresa si eventualmente fuera necesaria una amortización en el rango de 500$ millones o más.

Análisis Técnico

El mercado ha empezado a considerar desde el inicio de 2023, que la compañía de Elon Musk está mejor valorada con respecto a sus fundamentales o, al menos se acerca más a unos niveles más realistas. Debemos recordar que Tesla vende una fracción de los vehículos que entregan algunos de sus grandes competidores como Toyota o Volkswagen y que su capitalización bursátil es como poco excesiva.

TSLA gráfico H1. Fuente: xStation

en la actualidad, parece que su acción empieza a recuperarse y la reciente reducción de precios en EE.UU. le permitirá a la compañía vender más vehículos gracias a la subvención de 7.000$. La estructura técnica muestra un canal alcista apoyado por RSI, que tras la divergencia alcista mantiene a Tesla con una recuperación desde mínimos del 41%.

Conclusión

Aunque nunca tendremos un momento de calma con Tesla, parece que ahora es especialmente volátil, con nuevas fábricas que se aceleran, se anuncian recortes de precios significativos en varios de sus mercados y una serie de «ayudas» fiscales. Esto puede hacer que los resultados financieros de fin de año que pronto se anunciarán y los comentarios asociados sean particularmente esclarecedores.

Análisis realizado por el analista de XTB Dario García