«There is no means of avoiding the final collapse of a boom brought about by credit expansion. The alternative is only whether the crisis should come sooner, as the result of a voluntary abandonment of further credit expansion, or later, as a final and total catastrophe of the currency system involved».

– Economist Ludwig von Mises

El endeudamiento continúa disparado y creciendo a ritmos insanos, muy superiores a los crecimientos de PIB, de productividad o de creación de empleos.

El Tesoro americano suma cerca de $31.5 billones de deuda (computable), la inflación reducirá su valor real pero también está causando problemas que obligarán a aumentar el stock de deuda.

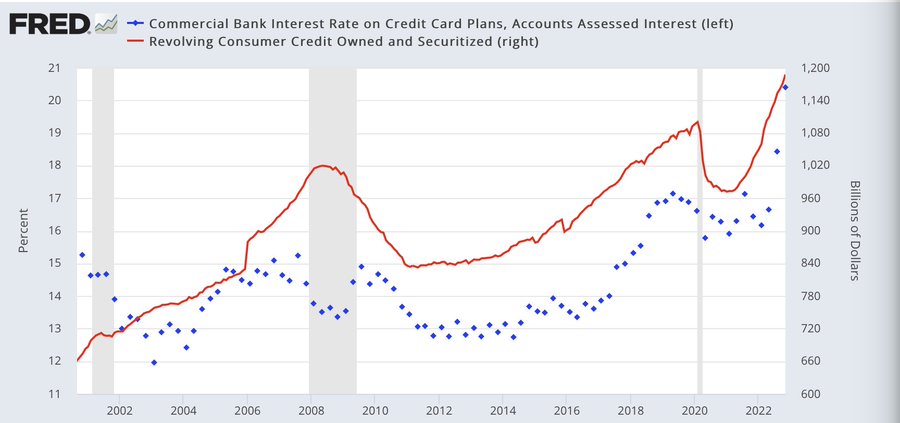

Problemas no sólo del gobierno, empresas y particulares también sufren similar situación, vean por ejemplo la evolución del crédito al consumo.

Está creciendo a toda marcha con el agravante de que su coste, el tipo de interés cargado, sube a ritmo aún mayor. El tipo medio aplicado a las tarjetas de crédito (el tipo de crédito rápido al que acuden los menos solventes pero más necesitados) se ha disparado hasta alrededor del 20%, usura:

CRÉDITO AL CONSUMO Y TIPO TARJETAS CRÉDITO

Son efectos de más de 12 años de políticas monetarias tan ultra expansivas como fallidas, de dinero abundante y gratuito para muchos que ha generado burbujas financieras y degenerado en un entorno inflacionista histórico que está empobreciendo a la población rápida y contundentemente.

Todo muy a pesar de las palabras, fallidas también, del Sr Powell el pasado año «FED policies do not add to inequalities». La inflación ha provocado empobrecimiento, caída de la calidad de vida, aumento de la desigualdad de la riqueza, además del proceso acción-reacción o burbuja- desplome en los mercados de bonos y bolsa.

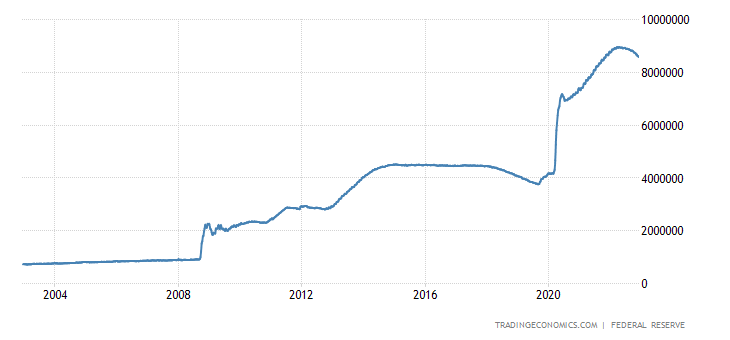

El Sr. Jerome Powell ha creado ingentes cantidades de dinero para comprar deuda del gobierno y agencias, ha elevado su balance más de un 500% desde 2008 hasta casi $9 billones para cubrir los crónicos déficit en que incurre el Tesoro y salvar al gobierno de turno.

Después de meses de programas de reducción del balance, hasta la fecha la FED ha conseguido drenar apenas un 5% de todo el dinero fake creado desde 2008.

BALANCE RESERVA FEDERAL

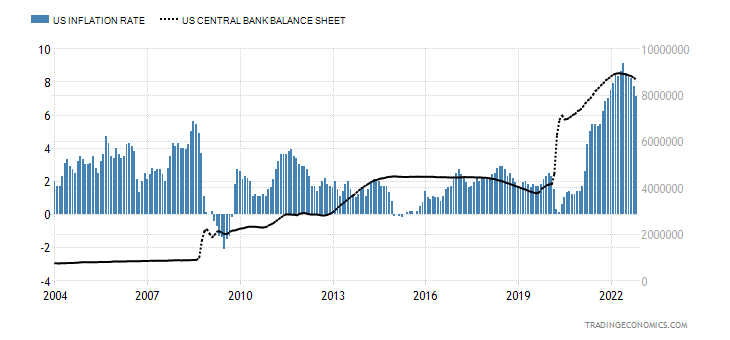

La inflación es un fenómeno monetario, no transitorio ni tan derivado de factores ajenos como las autoridades pretenden hacer ver:

IPC vs BALANCE FED

Así las cosas, paradójicamente la FED acaba de asistir a un simposio entre banqueros centrales en Estocolmo para hablar de la independencia de los bancos centrales. Vean comunicado y extracto de mayor interés:

- «With independence comes the responsibility to provide the transparency that enables effective oversight by Congress, which, in turn, supports the Fed’s democratic legitimacy. At the Fed, we treat this as an active, not passive, responsibility, and over the past several decades we have steadily broadened our efforts to provide meaningful transparency about the basis for, and consequences of, the decisions we make in service to the American public. We are tightly focused on achieving our statutory mandate and on providing useful and appropriate transparency».

Gobierno y autoridades monetarias han quebrado el principio de independencia, la FED depende de las necesidades del Tesoro así como sus decisiones basculan dependiendo de la situación de los mercados.

Aclarado el asunto, auto-exculpada la institución, ahora intentan recomponer su prestigio con palabras más o menos convincentes y políticas de endurecimiento monetario. Endurecimiento monetario se traduce en un aumento del coste de la deuda del Tesoro vertiginoso y que ascenderá hasta más de $800.000 millones al año, lo que ahondará la trayectoria del déficit y más pronto que tarde invitará a la FED a tener que salir de nuevo al rescate comprando una deuda soberana que el mercado no demanda.

¿Inflación de segunda ronda? Veremos!.

La Reserva Federal teme una nueva ronda inflacionista y parece comprometida a continuar endureciendo las condiciones monetarias para evitarlo, creando un entorno propicio para la desaceleración de la economía. Las autoridades han señalado que ante escenarios de inflación o recesión suave prefieren la segunda opción, es decir, habrá más subidas de tipos.

Recordemos extracto de las actas de la última reunión del FOMC el pasado 13 de diciembre:

- “No participants anticipated that it would be appropriate to begin reducing the federal funds rate target in 2023.”

- “In view of the persistent and unacceptably high level of inflation, several participants commented that historical experience cautioned against prematurely loosening monetary policy.”

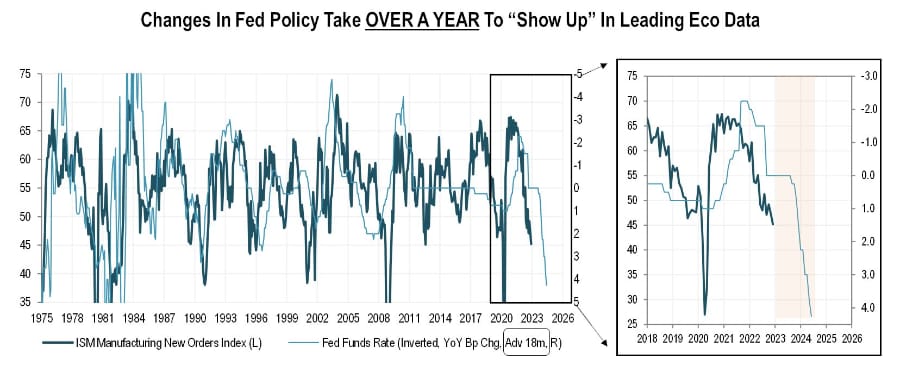

Y habrá entonces mayor ralentización económica si no algo peor. La FED subirá tipos pero poco, 0.25 o 0.50 puntos más, no obstante, los efectos en economía o lenta digestión de la brusca subida de 2022, desde el 0% al 4.5% actual está en proceso y aún por terminar:

El FMI advierte; “recession will hit a third of the world this year”.

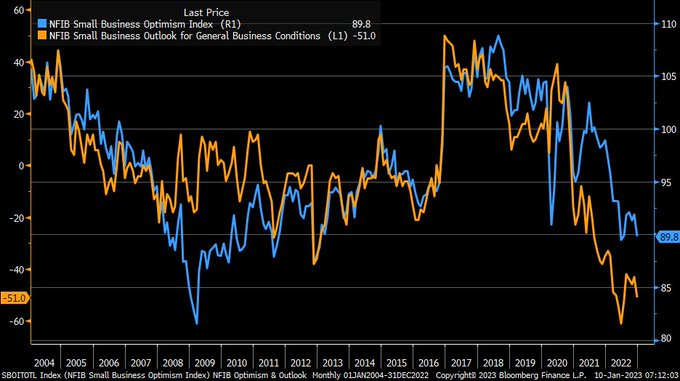

El sector empresarial americano no encuentra motivos para levantar el ánimo, la última encuesta de National Federation of Independent Business -NFIB-, Small Business Optimism Index ha recaído tras intentos de estabilización y peor aún el índice de expectativas (trazo naranja) que se encuentra en mínimos de más de 20 años.

NFIB SMALL BUSINESS CONFIDENCE INDEX

Sin embargo, la Reserva Federal de Atlanta emplea un modelo de cálculo de PIB en tiempo real GDP-Now y estima que el cuarto trimestre experimentará un crecimiento del +4.1%, frente al consenso de analistas que apenas estiman crecimiento del 1%.

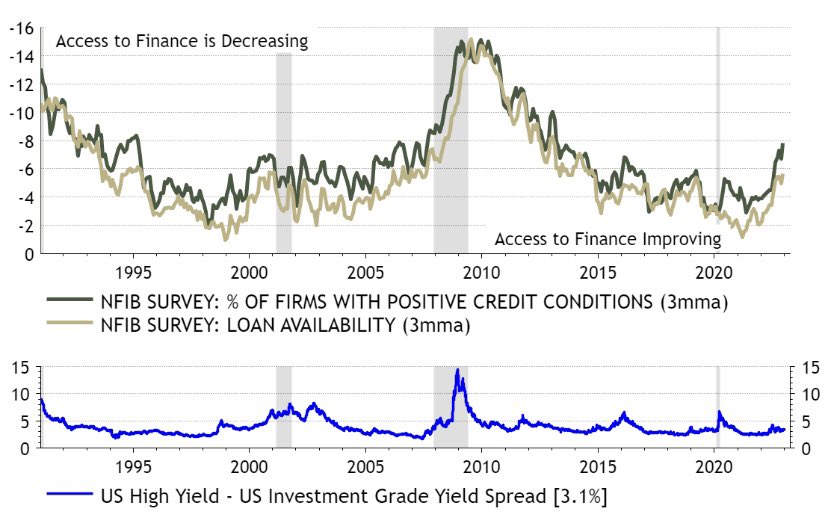

Los mercados de crédito y el acceso a la financiación de las empresas son factores esenciales en cualquier proceso de recomposición/recuperación económica, continúan siendo clave para economía y mercados durante este 2023. Pero no pinta bien.

Según datos de NFIB las pequeñas y medianas empresas afrontan un entorno de financiación hostil y restrictivo, cuestión que en algún momento se trasladará a mayores spreads en los mercados de deuda. Las empresas tienen dificultades para financiarse.

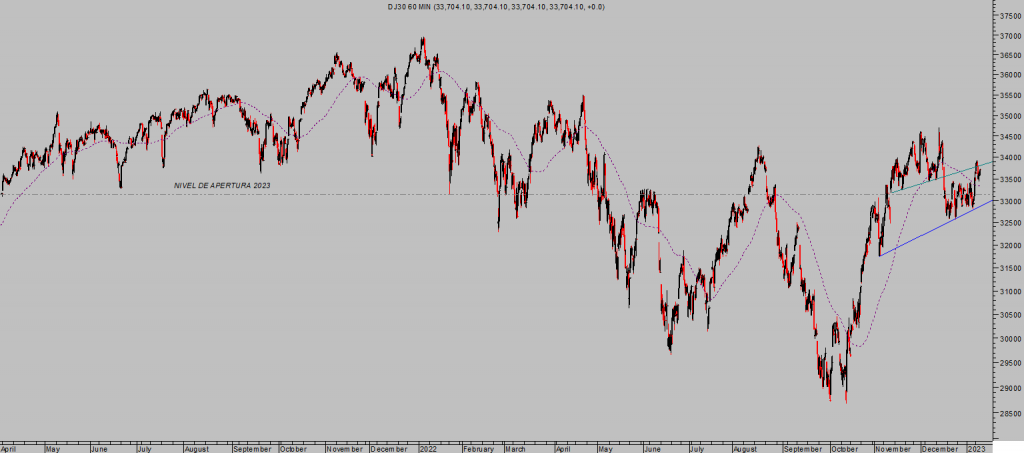

Las bolsas recuperaron terreno en la jornada de ayer, el Nasdaq subió un 1.01%, el SP500 +0.7% y el Dow un +0.56%, alzas en espera del dato de IPC previsto para mañana.

DOW JONES 60 minutos.

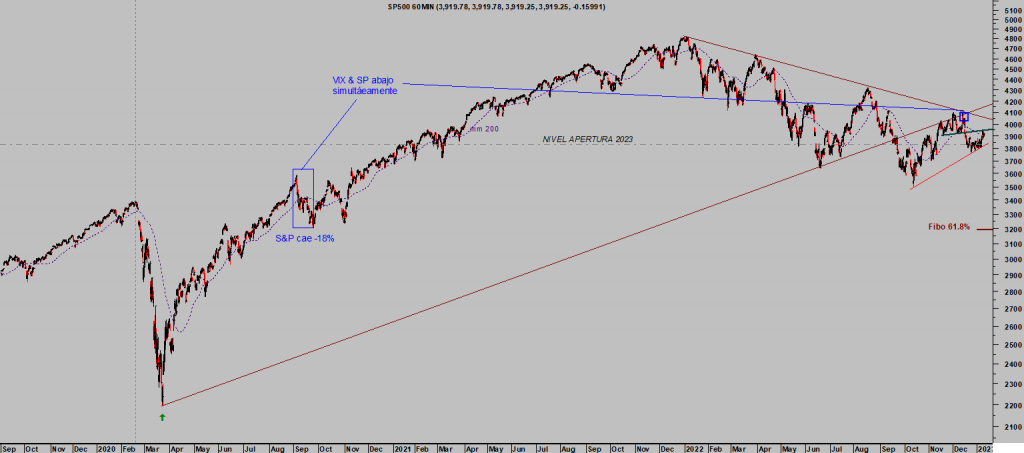

S&P500, 60 minutos.

NASDAQ-100, 60 minutos.

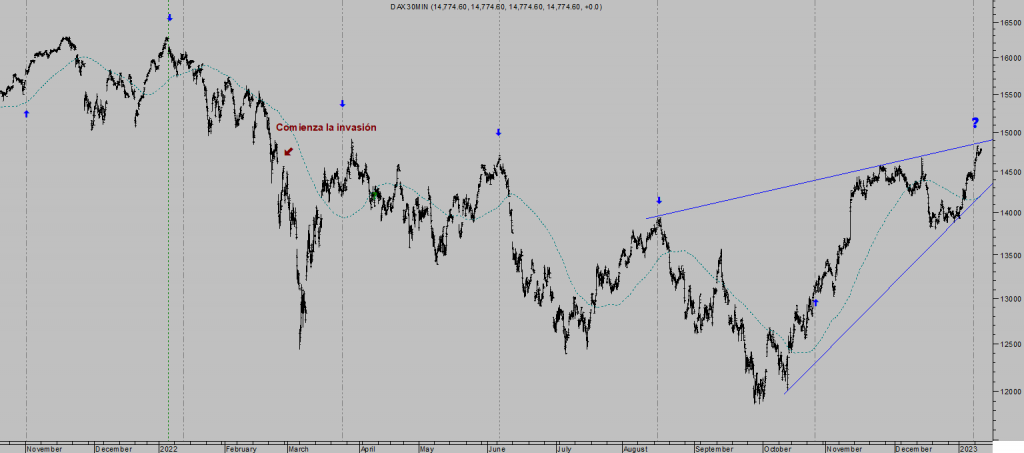

Interesante el aspecto técnico del DAX, tras haber rebotado más de un 25% en las últimas semanas, se encuentra con signos de agotamiento, sobrecomprado y con divergencias bajistas, en zona de resistencia y además en zona temporal de peligro de giro según ciclo

DAX-40, 30 minutos.

Mantenemos distintas estrategias, de riesgo bajo y limitado, abiertas y otras en espera de activación, algunas alcistas y otras bajistas como la siguiente a través de un sencillo ETF inverso contra el Nasdaq:

QQQS, semana.

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com