El dato de empleo privado americano, agencia ADP, publicado ayer resultó bastante más positivo de lo esperado, 235.000 frente a 135.000 que pronosticaba el consenso.

Sin embargo, los mercados están ahora más pendientes de la repercusión que tendrá un mercado laboral fuerte y una economía sostenida sobre los tipos de interés, presumiendo que mientras la economía aguante la Reserva Federal continuará elevando los tipos de interés.

El comportamiento del mercado para próximas fechas estará marcado por el lema «cuanto peor mejor» y viceversa.

Así, los inversores y expertos estarán muy pendientes a la evolución de datos macro para actuar… en sentido contrario.

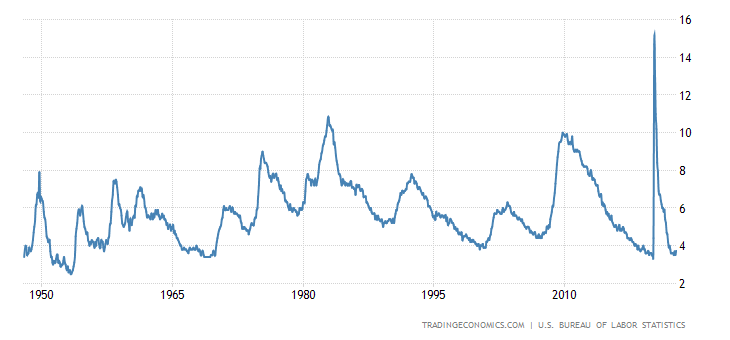

Los mercados están muy sensibles a cualquier noticia y hoy, más concretamente, al informe de empleo EEUU de diciembre que se publicará esta tarde. La tasa de paro permanece en niveles históricamente bajos del 3.7%.

TASA DE PARO EEUU.

Conocido el dato de ADP el miércoles, los expertos estiman ahora más probable que el empleo esté más fuerte de lo previsto y que, por tanto, la Reserva Federal suba tipos en 50 puntos básicos en la reunión del 1 de febrero y que vuelva a subir en marzo 0.25 puntos más situando los FED FUNDS por encima del 5%.

La probabilidad de este escenario era el miércoles antes de conocer la creación de emplo privado del 30% y tras el dato de ADP ha subido hasta el 45%.

Los expertos han divulgado las reacciones esperadas del mercado para hoy, según resulte el informe de empleo:

- Si se crearon en diciembre más de a 26o.000 puestos de trabajo, se espera una caída del S&P500 del 2% o más.

- Creación de empleos entre 200.000 y 263. 000, el S&P500 bajaría entre 0,5 y 1%.

- Si queda por debajo de los 210k esperados, entre 150k y 200k, subidas de al menos el 1%.

- Si queda por debajo de 150.000 el mercado podría recuperar el 2%.

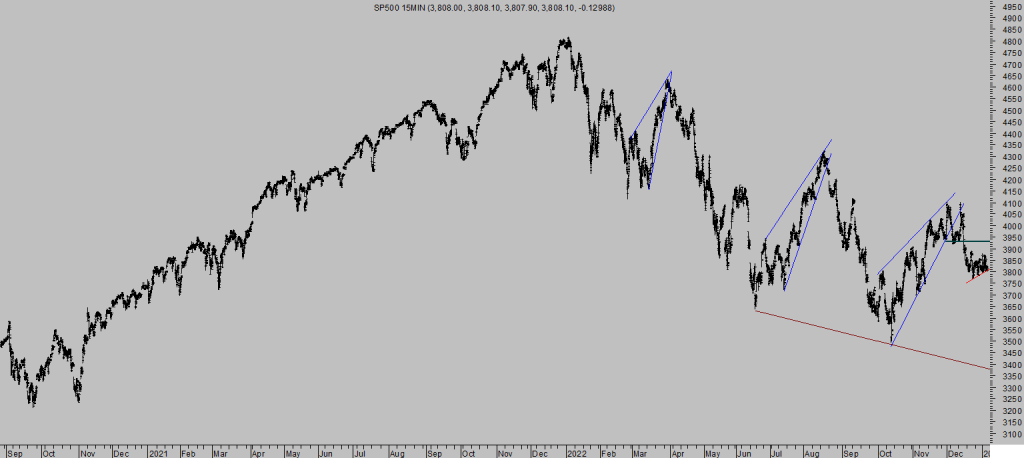

Si por el motivo que fuera, el mercado decide hoy rebotar al alza perfecto, continuará la batalla por resistir sobre referencias de control.

Si, por el contrario, se produce un episodio de ventas y caídas, entonces los soportes serán perforados por lo que se aconseja prudencia y mucho cuidado con las posiciones largas:

S&P500, 15 minutos.

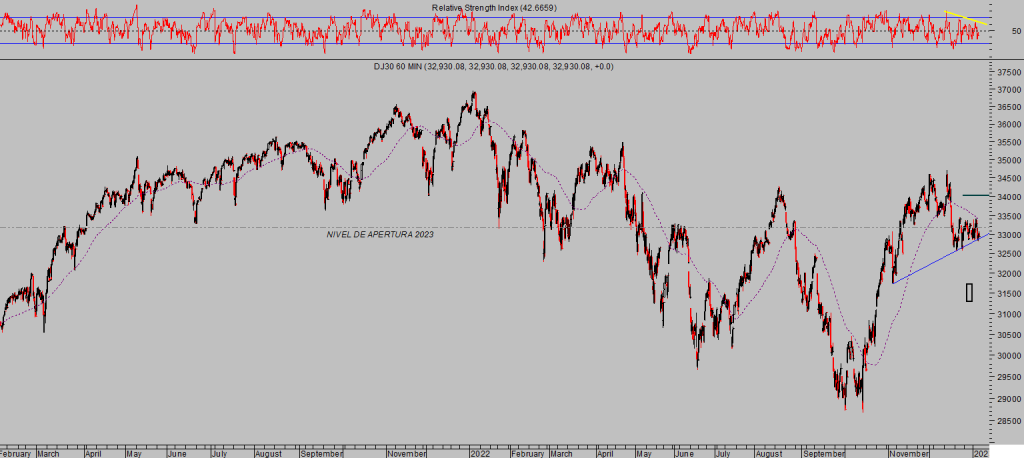

DOW JONES, 60 minutos.

El mensaje incluido las actas del FOMC de diciembre «no participants anticipated that it would be appropriate to begin reducing the federal funds rate target in 2023″ no es precisamente un alivio para los mercados, que han estado barajando la posibilidad del pivot de la FED para principio de este 2023 pero han estado rectificando en la recta final de 2022 y ahora lo trasladan meses adelante, al menos hasta el verano.

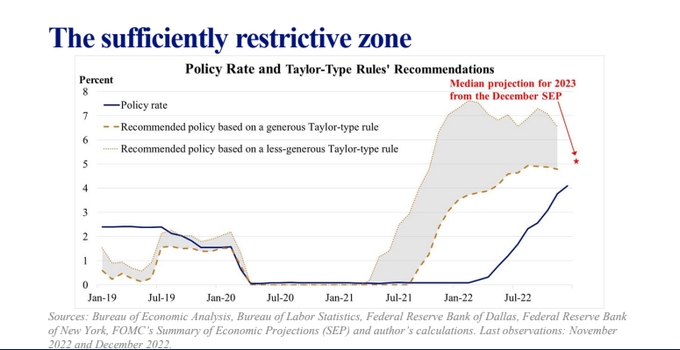

El portavoz no oficial de la FED, Nick Timiraos (periodista del WSJ) está divulgando información sobre supuestas opiniones de distintos miembros del FOMC (ayer vimos la del Sr. Kashkari) que apuntan a esperar mayor endurecimiento monetario antes del frenazo y eventual pivot, aunque se aproxima el nivel, vean último tweet referido a un comentario del Sr. Bullard, presidente de la FED de St.Louis:

- Bullard: The Fed’s policy rate is not yet in a zone that may be considered sufficiently restrictive, it is getting closer…

La corrección del mercado de acciones, por tanto, se mantiene vigente y sin haber experimentado el típico proceso de capitulación, con la FED en contra y los técnicos y fundamentales también, es probable que la masacre (latigazo de capitulación) esté aún por venir y, como de costumbre, se presente en el momento menos esperado.

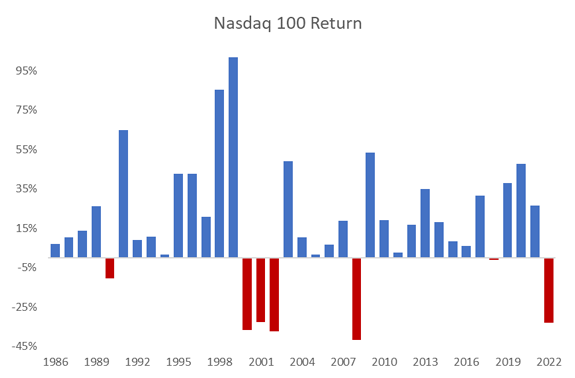

El pasado año fue el séptimo de cerrar en negativo del Nasdaq-100 desde su incepción en 1986.

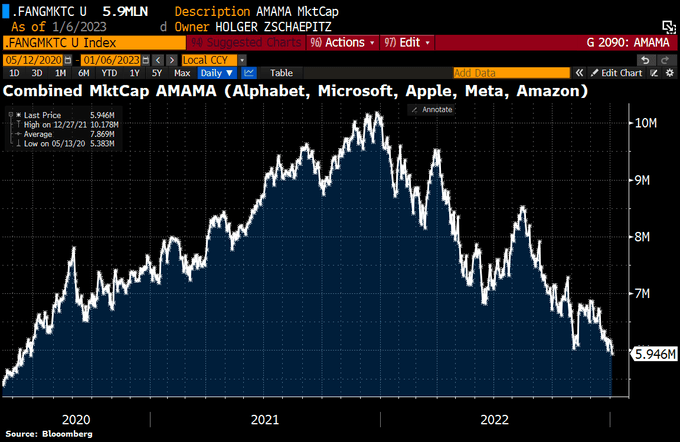

Masacre ya observada en la capitalización total del mercado, abajo más de un 20% en 2022, y duro golpe a los antes intocables y hoy dañados gigantes tecnológicos cuya capitalización ha caído en $4.3 billones (trillion) desde $10.2 hasta los $5.9 billones actuales, según agregado sólo de las capitalizaciones de Apple, Microsoft, Meta y Alphabet:

CAPITALIZACIÓN APPLE+MICROSOFT+ALPHABET+META.

Siempre hay quienes saben adelantarse a los acontecimientos y conseguir beneficios independientemente de la tendencia general del mercado. Modestia aparte, los lectores y seguidores de este blog pudieron salir del difícil 2022 con beneficios de doble dígito.

Según la firma S3 Partners, quienes apostaron por caídas del mercado sacaron un beneficio próximo a los $300.000 millones en 2022: «Short sellers won big in 2022 as the broader market declined, tallying $300 billion in mark-to-market profits on average short interest of $973 billion».

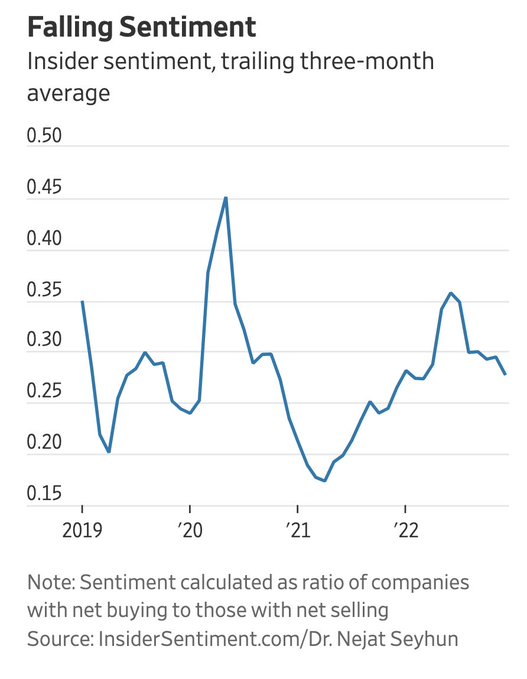

Los inversores más «in-the-know» o insiders, quienes disponen de información de primera mano y están muchos dirigiendo o sentados en los consejos de administración de las grandes empresas, entre otros, se muestran desconfiados y perdiendo ánimo a medida que transcurre el tiempo.

Además de sus ventas netas en las últimas semanas, su sentimiento como función de la media trimestral entre compras y ventas continúa a la baja desde finales de la pasada primavera.

De momento mantenemos posiciones bajistas abiertas, otras en espera de ser activadas, con interés en la evolución del Nasdaq cuya apuesta bajista acumula +30% en pocas sesiones y el aspecto es realmente favorable para continuar sumando:

QQQS, semana

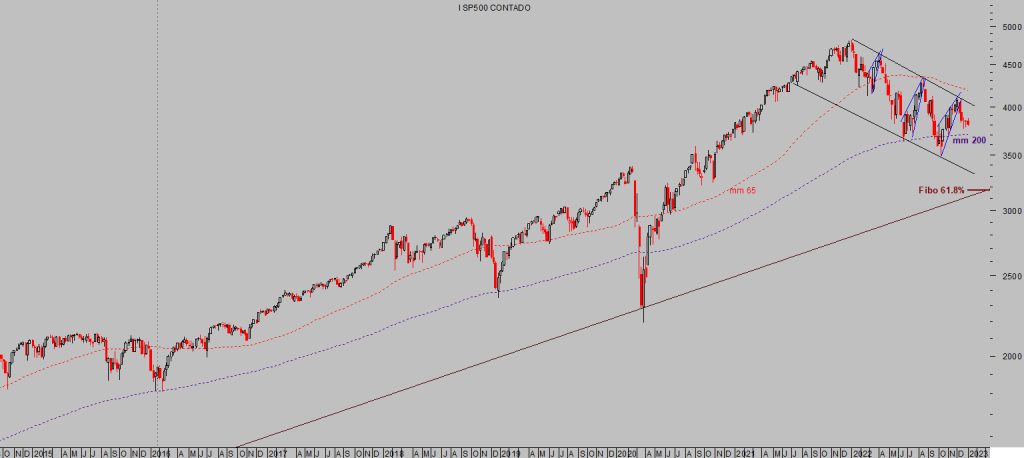

La referenica técnica del mercado sobre la que los operadores están atentos es la media móvil de 200 semanas del SP500, actualmente se encuentra en 3.706 puntos, por debajo del precio de cierre de ayer (3.808) pero no muy alejada y previsiblemente será atacada pronto.

Su perforación originará nervios entre los inversores orientados a cualquier plazo y un buen flujo de órdenes de venta.

S&P500, semana.

Las materias primas, el Oro y Plata así como el crudo West Texas presentan interesantres patrones de comportamiento e interesante potencial (Reantabilidad-Riesgo) para operar con éxito. Mantenemos distintas estrategias en marcha y otras serán activadas próximamente.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com