La Fed marca el ritmo. Siempre lo ha hecho. Hoy el mercado piensa en términos de “pain-free disinflation”

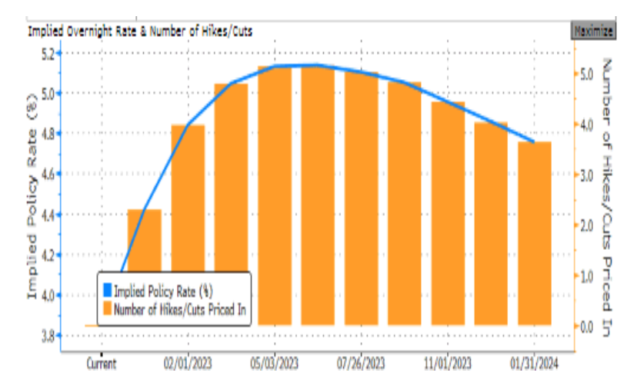

- Los Fed Fund rates están en 4.5% (el PCE Inflation rate en el 6%). Significa que los Tipos reales son expansivos. Y sin embargo, el mercado piensa tales condiciones serán suficientes para anclar y canalizar la inflación hacia al 2%.

- Está claro que existe un sesgo en el pensamiento predominante hacia el “pain-free disinflation”. El consenso sitúa el Terminal Rate de la Fed no muy lejos del 4,5% actual (dado que el mercado espera bajadas de tipos ya en 2023), y para el BCE sitúa el Terminal Rate en el ~3%. Demasiada complacencia, quizás.

¿Es creíble el relato del “Pain-Free Disinflation”? Cuatro razones apuntarían a un rotundo NO

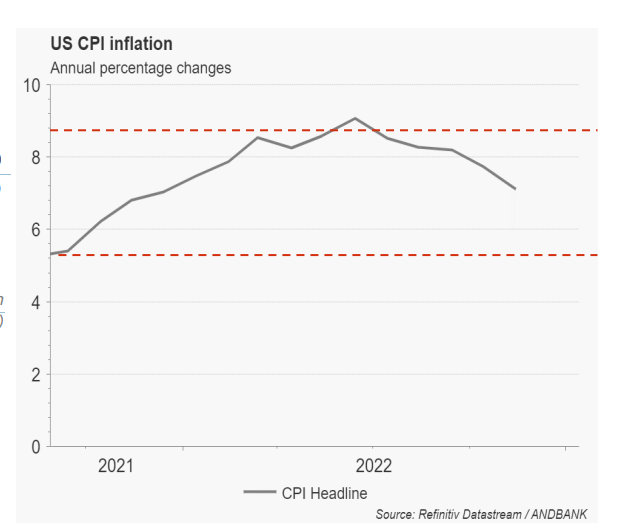

- Los agentes del mercado hablan constantemente del “Efecto Base”, y que éste hará que la inflación siga moderándose hasta devolvernos al nivel objetivo del 2%. Lo cierto es que el efecto base suele servir solo para configurar un “Plateau” (o meseta). En la actualidad, esa meseta de precios puede quedar fijada en un nivel inconvenientemente alto.

- Los procesos de desinflación suelen ser largos y comprenden dos fases bien diferenciadas: “Supply-side disinflation” y “Demand-side disinflation”. En la actualidad estamos inmersos solo en la primera de las dos fases, aún lejos de iniciar la segunda, y por lo tanto muy lejos de completar el proceso desinflacionista en su conjunto. Los mercados muestran un mal comportamiento durante el despliegue de ambas fases, si bien hay diferencias sectoriales que pueden justificar estrategias de inversión relativa que intentaremos capturar.

- El mercado parece escuchar solo lo que quiere, e ignorar también lo que quiere. Tras la séptima reunión de la Fed en 2022 (que tuvo lugar el 31 de octubre), y el subsiguiente discurso de Powell sobre las decisiones alcanzadas, la atención de los inversores se centró en el anuncio de una menor intensidad en las subidas de tipos de interés, interpretándolo como una señal de que ya estamos cerca del final del ciclo de subidas. Aquí deberíamos rescatar las sabias palabras de Winston Churchill tras la batalla del Alamein (la segunda gran victoria del ejercito británico sobre los alemanes): «No es el final, no es ni siquiera el principio del final. Puede ser, más bien, el final del principio.»

- La idea de lograr anclar la inflación en el 2% sin dolor, y solo con un crecimiento sub-par por un tiempo (que es lo que ofrece hoy la Fed con las recientes subidas de tipos) parece un poco simplista.

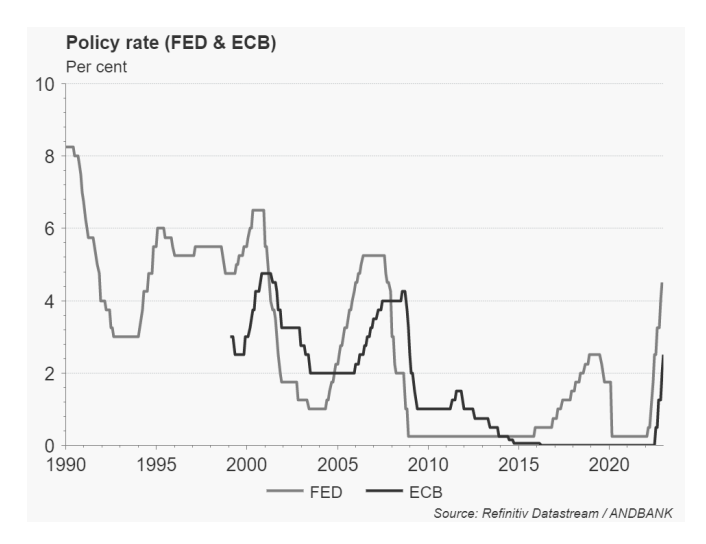

¿Puede el BCE desmarcarse de lo que haga la Fed? No

Nunca el BCE se ha desmarcado significativamente en cuanto a la intensidad del ciclo monetario. Quizás los tempos no sean del todo ajustados, pero la respuesta acaba siendo similar. (Ver gráfico)

Si la Fed toma la decisión que creemos (dejar el Terminal Rate en el 6.5%-7.5%), eso ejercería una enorme presión sobre el BCE, de forma que pueda verse obligado a seguir a la Fed, situando los tipos en niveles más cercanos al 4%.

Álex Fusté

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.