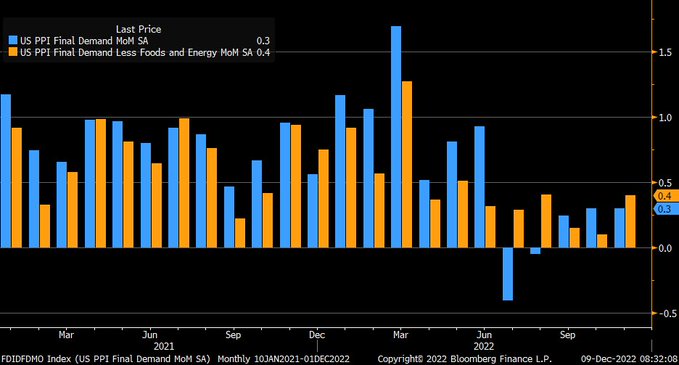

El Índice de Precios a la Producción -PPI- subió en noviembre 0.3% en Estados Unidos y 0.4% la tasa subyacente, ambas por encima de las expectativas y mostrando un giro al alza en la tendencia correctiva de los últimos meses.

ÍNDICE DE PRECIOS PRODUCCIÓN, MENSUAL, EEUU.

La tasa interanual de precios a la producción cayó, por el efecto base, y se sitúa en el 7.4% y la subyacente en 6.2%

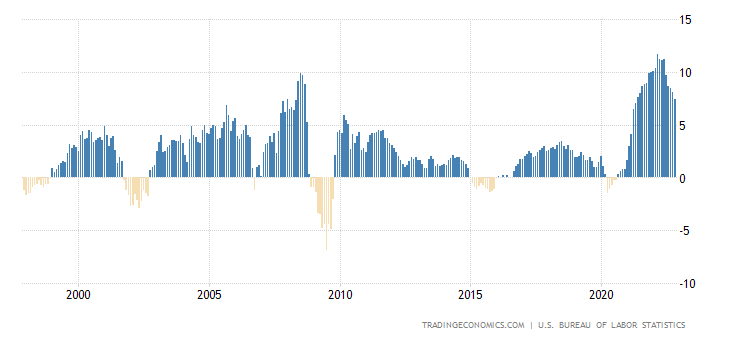

ÍNDICE DE PRECIOS PRODUCCIÓN, INTERANUAL, EEUU.

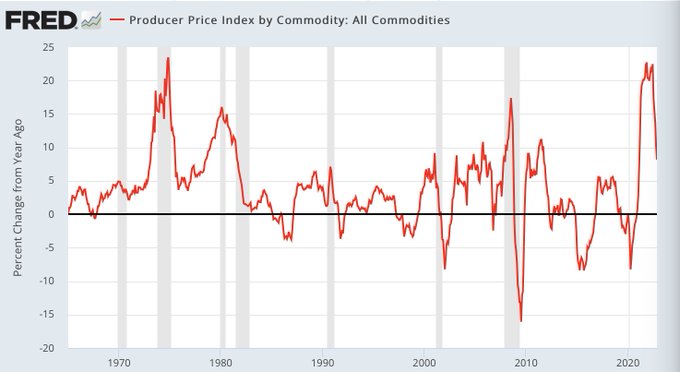

Los precios de materias primas han corregido significativamente desde sus máximos de principios de año, una noticia excelente después del subidón y pico en vertical aunque observada con perspectiva económica, no tan positiva. Cuando los precios de materias primas han desplegado similar comportamiento en el pasado, subidas en pico y correcciones en vertical, generalmente han anticipado o advertido la llegada de recesiones económicas:

Con estos registros de precios, mañana se publicará el IPC de noviembre, justo cuando comienza la reunión de la Reserva Federal de diciembre en la que el mercado ya apunta a subidas de 0.50 puntos con toda probabilidad.

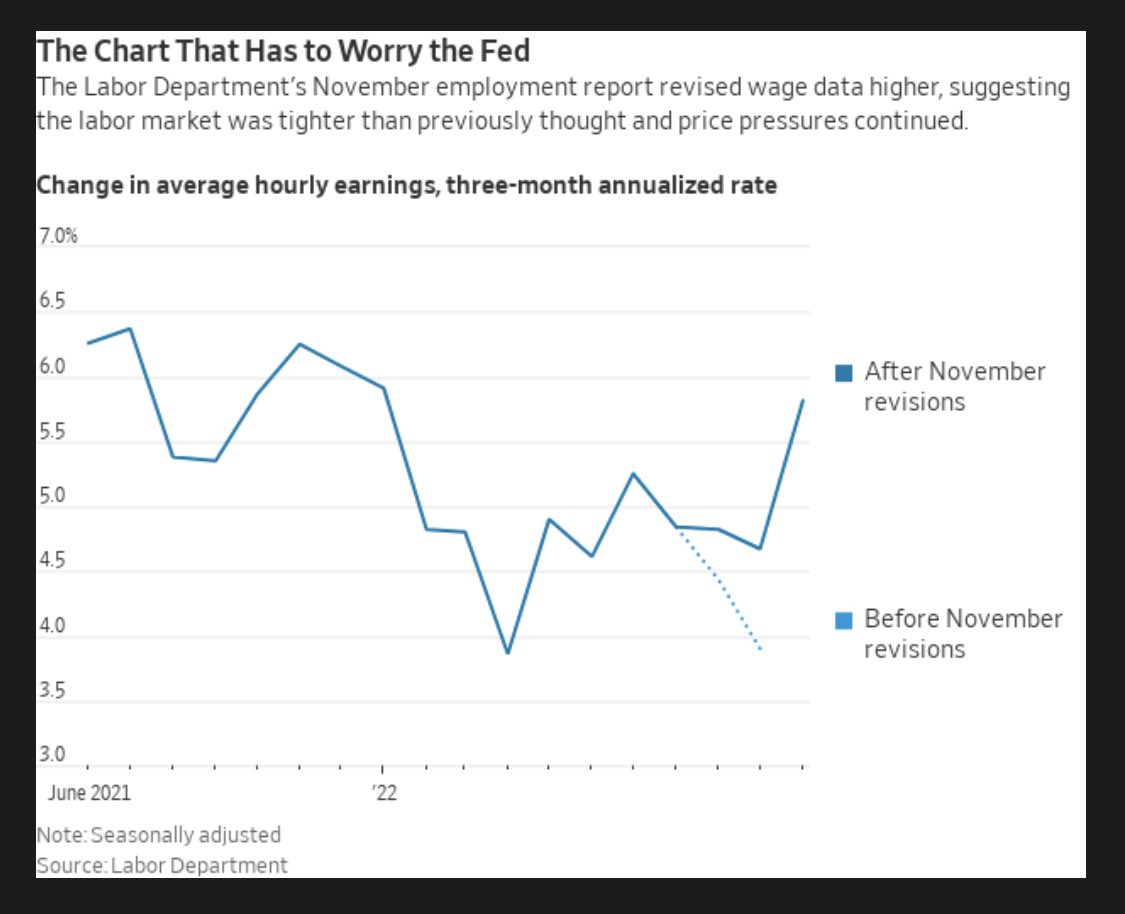

Las presiones de precios amainan pero, como venimos señalando, no del todo y uno de los factores de carácter más estructural para los precios como es la inflación de salarios, persiste fuerte:

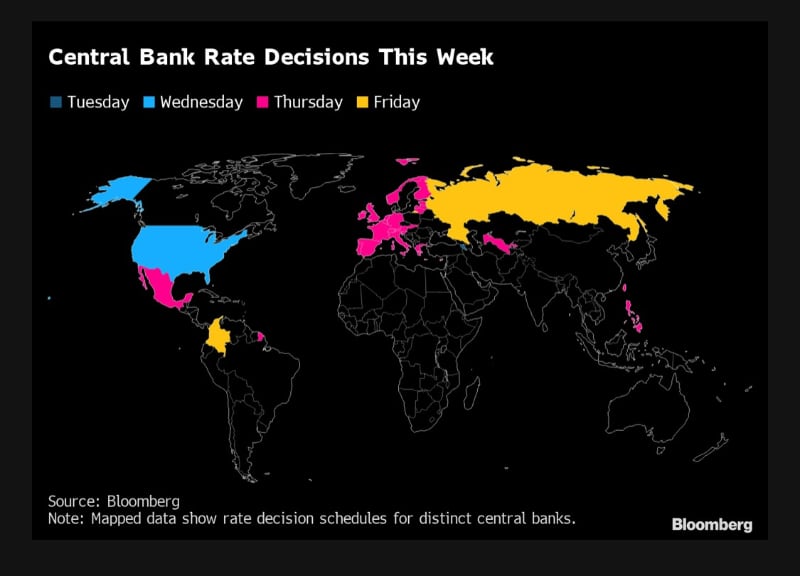

En estas condiciones de precio, con la ralentización de las últimas semanas pero aún en niveles altos y no sólo en Estados Unidos, a pesar de estar siendo este año 2022 el más agresivo en políticas monetarias desde hacía 40 años, esta semana está prevista la reunión de distintos Bancos Centrales, BCE y BOE por ejemplo, y se espera que continuarán elevando sus tasas oficiales de interés.

Esta semana será además importante por la influencia que suele originar el vencimiento trimestral de derivados, que se celebrará este viernes, sobre las bolsas. El sesgo es tradicionalmente positivo, al menos hasta los miércoles de estas semanas, día de la semana clave en que prácticamente todo el posicionamiento del SP500 ha sido trasladado a vencimientos futuros.

S&P500, 15 minutos.

El FOMC llega en un momento técnico delicado para los mercados, después de haber caído bajo la directriz de la pauta de recuperación de las últimas 8 semanas. El sesgo de la triple hora bruja (vencimiento trimestral de derivados) podría producir un cierto rebote hacia la zona 4.000-4.040, si no consigue rebasar esa zona, cuidado!.

S&P500, 60 minutos,

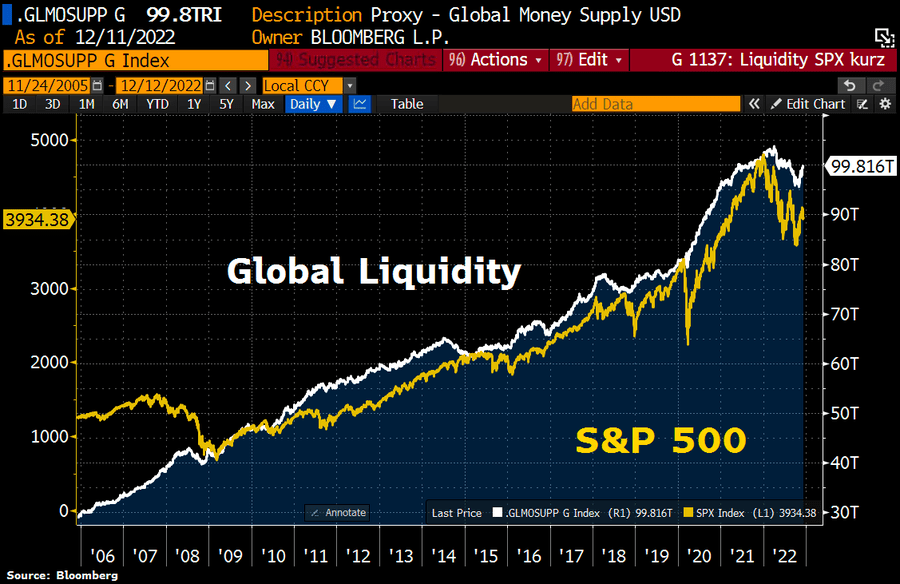

La última palabra siempre la tienen los Bancos Centrales, la Reserva Federal es la mayor institución monetaria y de más relevancia global, la mano invisible de los mercados maneja la dirección de las cotizaciones con gran efectividad y, al margen del comportamiento e incidencia de las políticas de tipos de interés, las decisiones de liquidez sobre los índices es verdaderamente efectiva en mover los mercados tanto de renta variable como fija, tal como demuestra la relación entre la evolución de la liquidez global y el SP500.

La liquidez es el combustible de los mercados, los bancos centrales están intentando reducir el tamaño de sus balances y aunque a ritmo muy lento y menor del inicialmente contemplado, los programas de drenaje de liquidez o contracción cuantitativa -QT- siguen en marcha y se espera que continúen retirando liquidez del sistema. Sólo la FED se ha comprometido a retirar liquidez a golpes de $95.000 millones cada mes.

En estas condiciones y después del fuerte rally de las bolsas en las últimas semanas, se aproximan las fechas del tradicional rally de Navidad.

NASDAQ-100, 60 minutos.

La prudencia debe imperar, las ganancias conseguidas durante el rally deben ser protegidas, vean por ejemplo ajuste de nivel stop de protección (Stop profit) sobre una de las posiciones abiertas en octubre, la rentabilidad actual +114% y la mínima será del 100% si, en el peor de los casos, se activa la orden de control dinámico de posiciones:

TENCENT ENTERTAINMENT, diario.

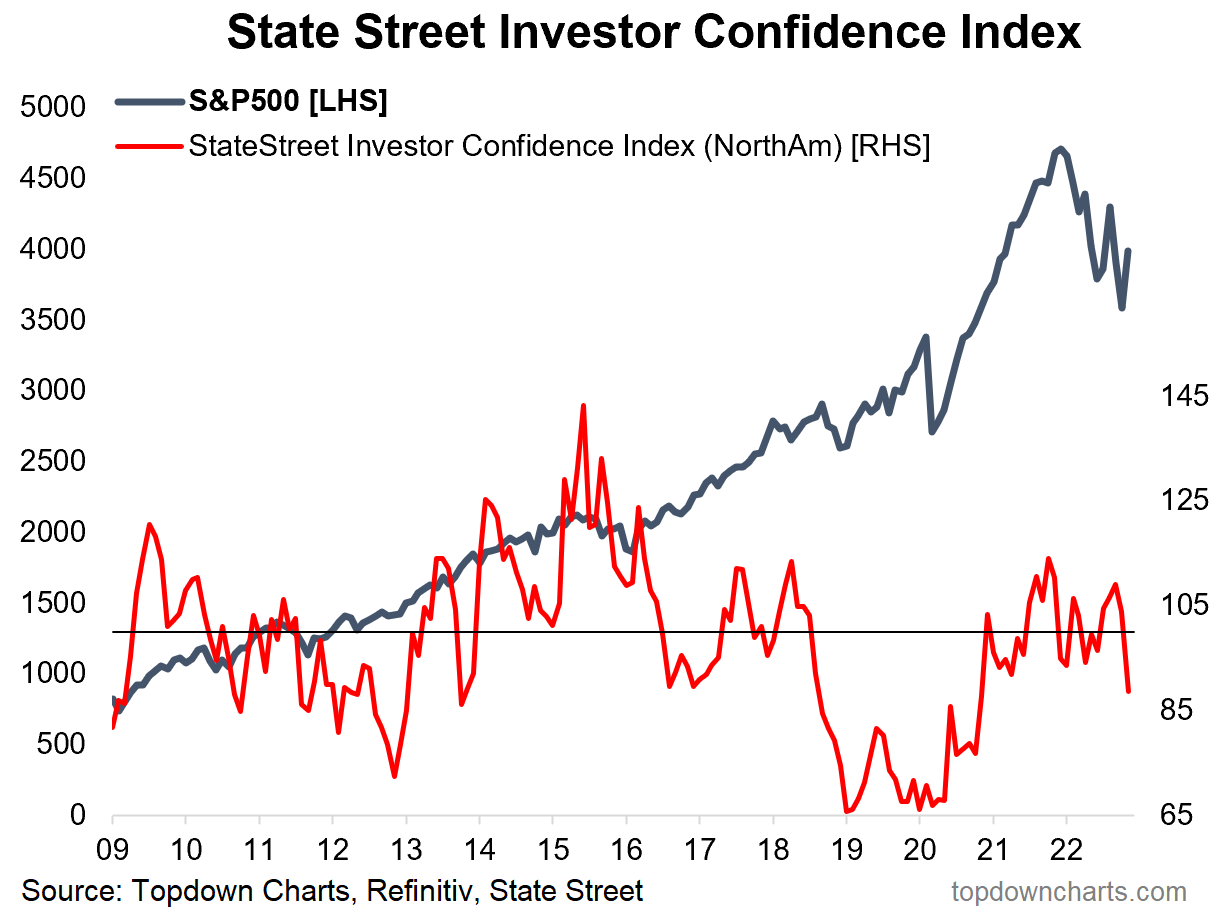

No todos los actores del mercado han aprovechado debidamente el rally debido a que la gran incertidumbre ha tenido sumido en el pesimismo a los inversores e impedido que se lanzasen a comprar.

La intensidad de las alzas de los índices combinada con las sucesivas rebajas de previsiones macro y micro sugieren escasa probabilidad de que continúe el rally. Los inversores institucionales desconfían y han aumentado notablemente su sentimiento pesimista en las últimas dos semanas, reducido su exposición al riesgo:

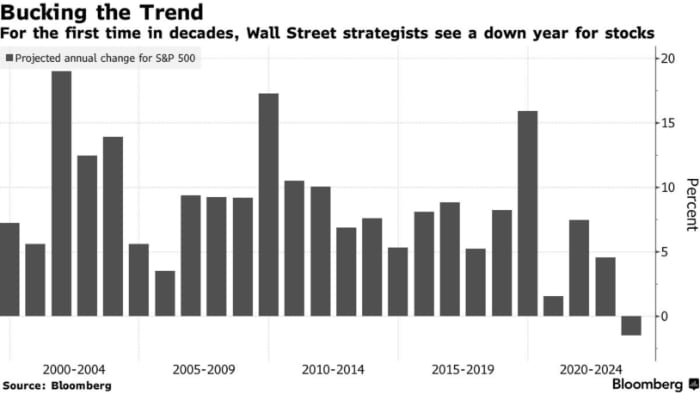

El nivel de pesimismo alcanzado por las instituciones es histórico, si se mide a través de las perspectivas que manejan para las bolsas de cara a 2023, por primera vez en décadas pronostican un año negativo para los mercados.

Wall Street tiene un sesgo siempre-alcista a perpetuidad, un consenso tan contrario a sus costumbres e intereses y negativo apuntando a pérdidas en bolsa debe ser puesto en contexto y analizado minuciosamente considerando también el prisma de la Teoría de Opinión Contraria, de igual manera que era obligado analizar las previsiones para este 2022 desde el mismo prima.

Vean el pronóstico barajado a principios de este año por los principales intermediarios de Wall Street,

Oppenheimer 5330

BMO 5300

DB 5250

CS 5200

GS 5100

JPM 5050

RBC 5050

Citi 4900

UBS 4850

Cantor 4800

Barclays 4800

Wells 4715

Bofa 4600

MS 4400

El SP500 cerró el año 2021 en el nivel 4.766, sólo 3 de los analistas sugirió esperar caídas de SP500 para el 2022, el resto todos alcistas y un nivel de consenso estimado en el entorno de los 5.100 puntos.

Hoy el SP500 cotiza en 3.934 puntos y analistas de las grandes casas apuntan hacia la zona 3.100-3.300 como niveles probables y desde los que, si el mercado lo permite, convendría «hacer cartera».

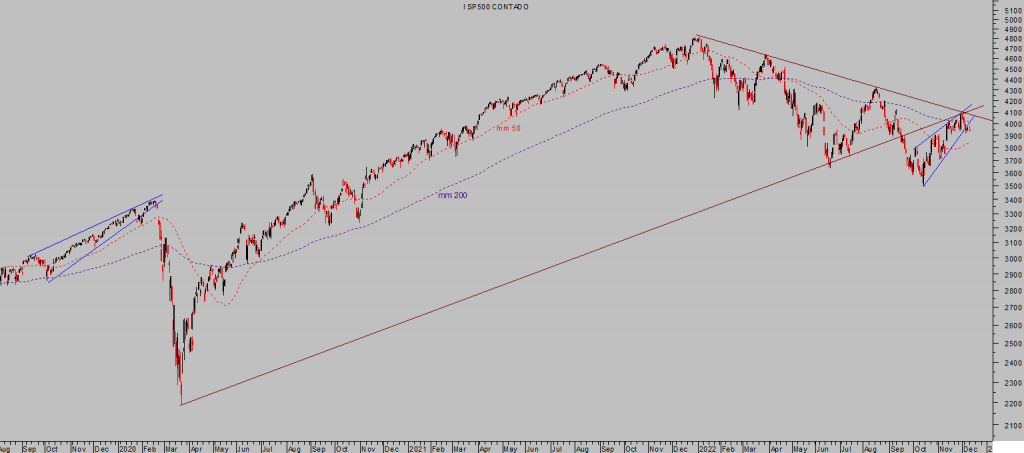

S&P500, diario.

Manejamos un ahoja de ruta interesante para 2023, promete ser un muy buen año de «pescadores» como lo está siendo para nuestros lectores este 2022.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com