La recuperación experimentada por los mercados en las últimas semanas ha alterado el espíritu de los inversores desde niveles de máximo pesimismo a los actuales de cierto optimismo, según distintos testigos y encuestas, los inversores podrían estar descontando que lo peor ha pasado y el sentimiento es ahora positivo.

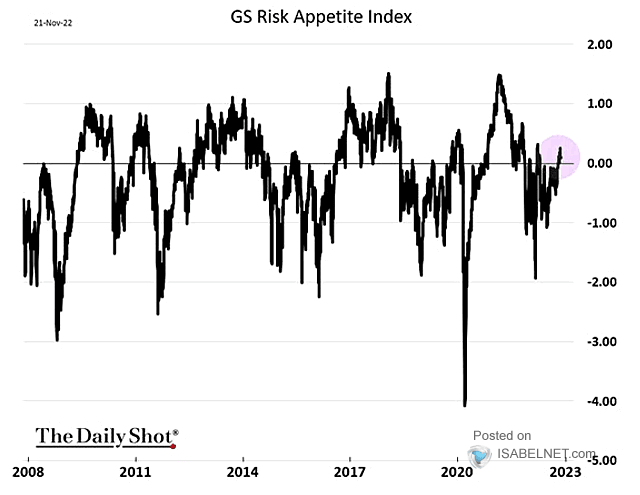

También el indicador de «apetito por el riesgo» de Goldman Sachs ha pasado a terreno positivo.

Los vaivenes y significativas caídas que han sufrido las cotizaciones durante este año, en los peores momentos el Nasdaq llegó a perder cerca de un tercio de su capitalización, no han sido impedimento para que los inversores hayan continuado manteniendo un fondo optimista e interpretando las caídas como oportunidades de compra y ese efecto «buy the dip» parece todavía vigente.

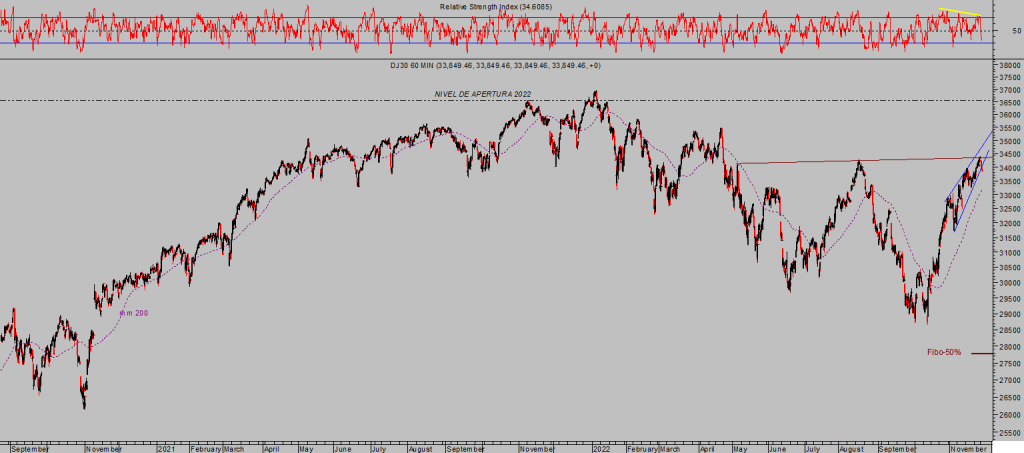

Tanto que después de lo sucedido durante el año y los brotes de volatilidad registrados, el Dow Jones registra una caída desde principios de año próxima al 6%.

DOW JONES, 60 minutos.

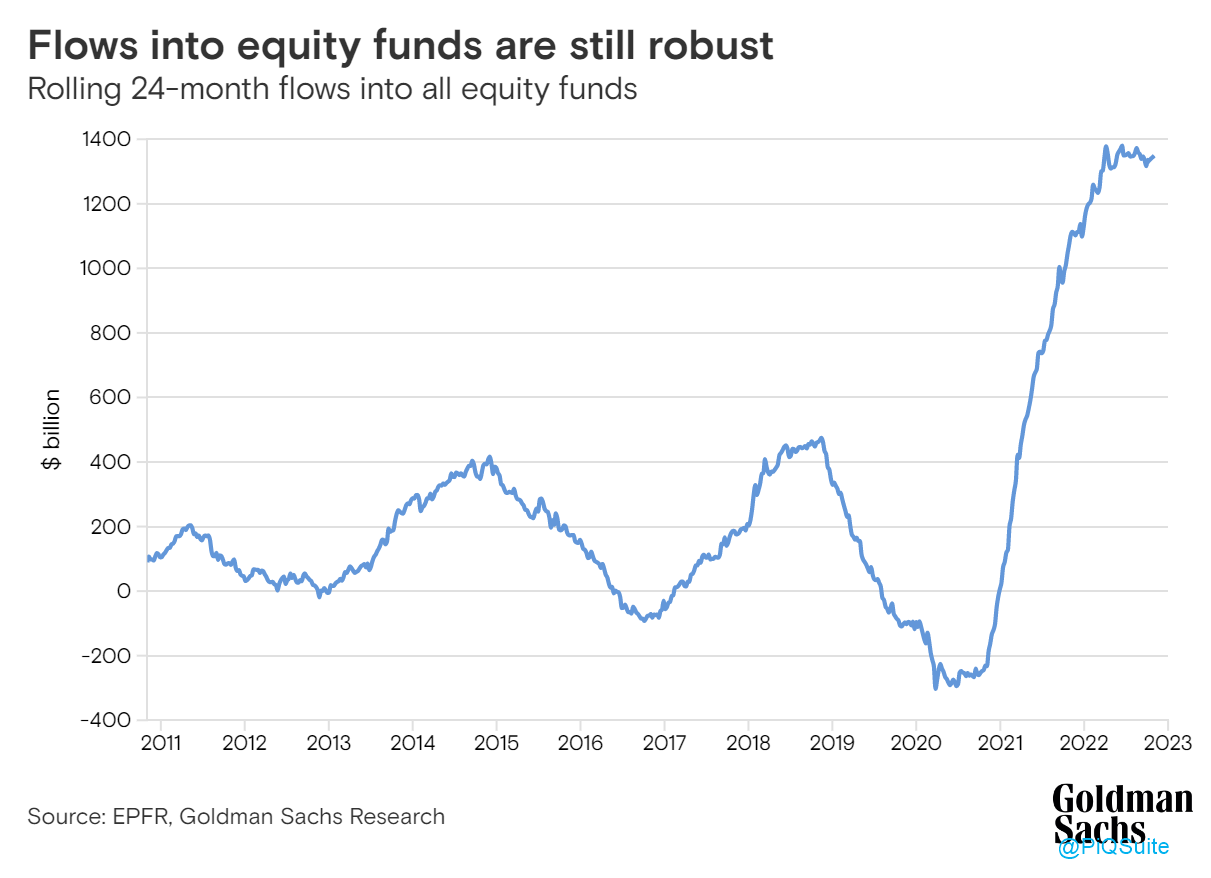

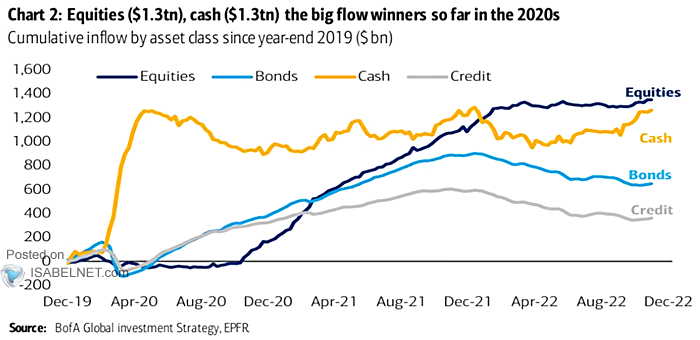

Los flujos de demanda de acciones, acumulado de los últimos 24 meses, presentan una imagen muy alejada de la deseable para apostar por un suelo de mercados en los mínimos de octubre. No se ha producido capitulación ni signo que se asemeje.

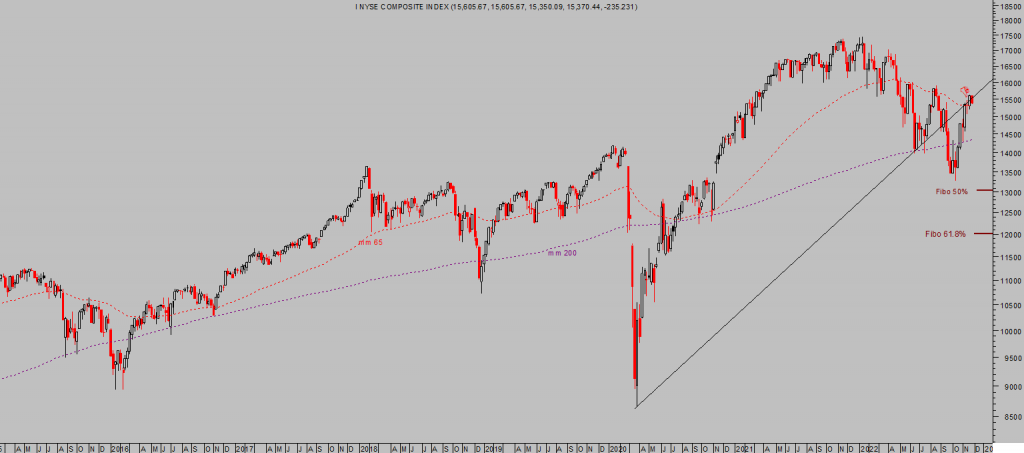

Tampoco se ha producido alteración en las lecturas del merado, en tendencia correctiva de medio y largo plazo, aunque alcista en el más corto y dentro de un rebote técnico de las cotizaciones, según distintos análisis y lecturas de pauta, técnicos, indicadores/osciladores, datos internos o volumen de negociación (de convicción).

NYSE, semana

En estas condiciones, con la guerra Rusia-Ucrania de trasfondo, una economía ralentizada, inflación alta y ahora China con tasas de contagio por Covid disparadas, que siguiendo con la política Covid-0 de las autoridades están procediendo a imponer confinamientos masivos, pero la gente está contestando con manifestaciones cada vez más masivas y violentas.

Confinamientos que generan parones en la actividad económica, en fabricas y manufacturas que pueden terminar provocando nuevos trastornos en cadenas de suministro.

De hecho, los centros de manufactura más importantes en China ya han detenido su producción y muchas empresas sufrirán las consecuencias.

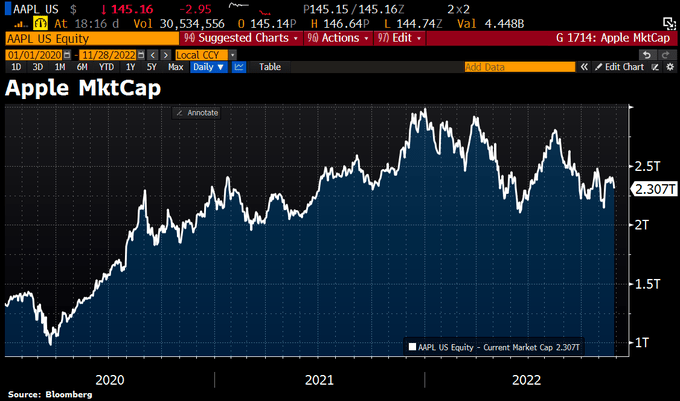

Apple, por ejemplo, está en el ojo del mercado ya que se estima que el efecto del parón en las fábricas de Foxconn puede retrasar la entrega de nada menos que 6 millones de terminales I-Phone Pro y, según Bloomberg, en el peor escenario Apple podría perder hasta un 20% de su producción y ventas.

El escenario base sugiere merma del 5% al 10%, dependiendo del tiempo que se extienden los contagios y/o las autoridades continúen aplicando la política Covid-0 y cierres masivos.

Apple es una de las compañías tecnológicas más fuertes y de las que mejor ha capeado las caídas de los últimos meses, a pesar del o cual ha perdido cerca de $700.000 millones de capitalización bursátil.

APPLE, CAPITALIZACIÓN DE MERCADO.

Se ha evaporado demasiado dinero de la compañía pero la sangría presenta aspecto y numerosos signos de continuar, técnicos por supuesto…

APPLE, mensual

Pero la caída de producción y merma esperada del negocio, el entorno general de debilidad del consumo, aumento de costes, etc… sugieren prudencia. Tanta como la adoptada por su CFO, Sr, Luca Maestri quien se ha desprendido de 176.000 acciones de su compañía en los últimos 90 días, aún hoy conserva 110.000 acciones en cartera.

La ponderación de Apple en los grandes índices es muy notable, próxima al 12% del Nasdaq y 7% en el SP500 y la ruptura de referencias técnicas del valor enviará la cotización abajo de manera considerable, arrastrando también a otras empresas y al conjunto de los índices.

NASDAQ-100, diario

Las alzas del mercado en las últimas semanas han sido impresionantes, (recordemos el Dow arriba casi +20%, el SP500 un +16% o DAX +23% en 8 semanas consecutivas de subidas) y han servido de bálsamo para multitud de inversores.

Muchos han dejado atrás el miedo y se han lanzado a comprar oportunidades. Ciertamente se presentaron algunas muy interesantes tras as caídas de septiembre y nuestros lectores han capturado rentabilidades muy suculentas a través de estrategias de riesgo limitado y bajo, como la hasta ahora conseguida del +61% en la siguiente empresa, operación aún abierta, u otras como Nvidia acumulando +32% y ya cerrada.

TENCENT ENTERTAINMENT, diario

NVIDIA, semana

La situación técnica es hoy diferente, las oportunidades quedaron atrás y la predisposición frente al mercado ha cambiado, de igual manera que la dirección de nuestra operativa (reservado suscriptores).

Los flujos de demanda de renta variable continúan altos en niveles ligeramente superiores a los de hace un año, los de efectivo, sin embargo, sí han aumentado por la incertidumbre, frente a la caída del interés de los inversores por comprar renta fija.

Un patrón que presumiblemente cambiará antes de que se pueda declarar suelo final de la corrección de las bolsas.

Muy interesante la situación y perspectivas del sector de energía y particularmente el crudo, con el West Texas cotizando por debajo de los niveles previos a la invasión rusa y emitiendo señales (reservado suscriptores).

También realmente interesante la revalorización de una de las empresas seleccionadas hace un mes para entrar largo desde la zona de mínimos de octubre y que acumula una rentabilidad hasta ahora del +32%.

PHILLIPS 66, semana

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com