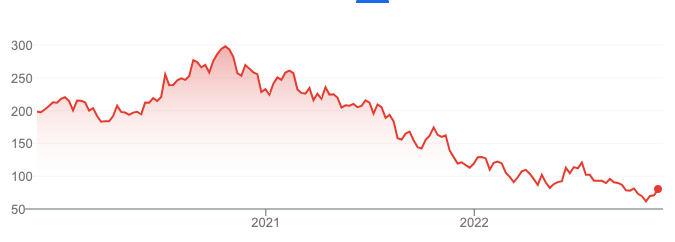

Análisis de los últimos resultados de Alibaba:

- Los Ingresos crecen +3,2% hasta 207.180 Myuan (28.960 millones de dólares) vs 208.850 Myuan esperados (29.163 millones de dólares).

- EBITDA 43.310 Myuan (+29%) vs 38.360 Myuan esperado.

- BPA ordinario 12,92 Yuan /ADR vs 11,21 yuan esperado.

- Aumenta el programa de recompra de acciones en 15.000 millones de dólares y lo extiende hasta final de 2025.

Opinión de Bankinter

Los negocios “core” del grupo, e-commerce en China y negocio en la nube decepcionan reflejando la desaceleración de la economía china en el contexto de la política covid cero y la creciente competencia de otras plataformas como Pinduoduo y ByteDance.

Los ingresos de comercio electrónico en China caen -7% (135.450 Myuan vs 140.680 Myuan esperado). La división de Servicios en la nube crece +3,7%, el menor ritmo de su historia (20.760 Myuan vs 21.110 Myuan esperado).

Las buenas noticias vienen por el lado de los márgenes; el Margen EBITDA mejora +400 pb hasta 21% vs 19,1% esperado tras un agresivo plan de reducción de costes. Los menores confinamientos en China deberían resultar en una recuperación de los ingresos hacia crecimientos de +7%/+8% a pesar de la creciente competencia por parte de otras plataformas y, más recientemente, por parte de proveedores de vídeos cortos, tipo Tik Tok, que están entrando en el segmento del e-commerce. Ante ello, en el último trimestre, el grupo redujo su plantilla en casi 10.000 personas (4% de su plantilla), lo que se traduce en una recuperación de márgenes. El nuevo programa de compra y amortización de acciones se añade al de 25.000M$ anunciados en marzo y representa el 7% de la capitalización bursátil.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.