La inflación es el centro de atención principal de los mercados, más importante ahora que cualquier otro indicador o magnitud macroeconómica por su relación directa con las decisiones de las autoridades monetarias.

La inflación continúa fuerte, +7.7% en Estados unidos, y la Reserva Federal sigue su estela comprometida a continuar subiendo tipos.

Aunque la reacción de los mercados es caprichosa hasta para interpretar los datos de inflación, El 13 de octubre se hizo público un dato de IPC peor de lo esperado y el mercado aprovechó para «pivotar», inmediatamente dejó de caer y emprendió una tramo al alza histórico. El SP500 ha recuperado un 15% desde entonces.

El pasado jueves 10 de noviembre, un dato positivo de IPC fue responsable de provocar una de las espantadas alcistas en una sesión más intensas de la historia, con el Nasdaq arriba más de un 7% en la jornada.

NASDAQ-100, 60 minutos.

El mercado es un mecanismo de descuento y acompaña con mayor o menor precisión el comportamiento de la economía en el largo plazo.

En plazos inferiores suele responder a determinados patrones de comportamiento pero es un animal impredecible, tal como ha sucedido con el IPC.

Otra prueba de lo impredecible de las reacciones inmediatas del mercado es la respuesta inmediata de las bolsas a cada una de las subidas de tipos que la FED ha efectuado este año: arriba, abajo, arriba, abajo y la última abajo-arriba:

S&P500, 15 minutos.

La Sra, Brainard, presidente de la Fed de Cleveland en declaraciones emitidas ayer dijo que probablemente, ha llegado el momento de reducir la marcha alcista de los tipos, pero en modo data-dependiente, es decir, la FE continuará muy atenta a la inflación, aunque también al empleo y actividad económica:

FED Brainard:

- «Probably Appropriate to Slow Rate Hikes Soon.

- It makes sense to move to a more deliberate and a more data dependent pace as we continue».

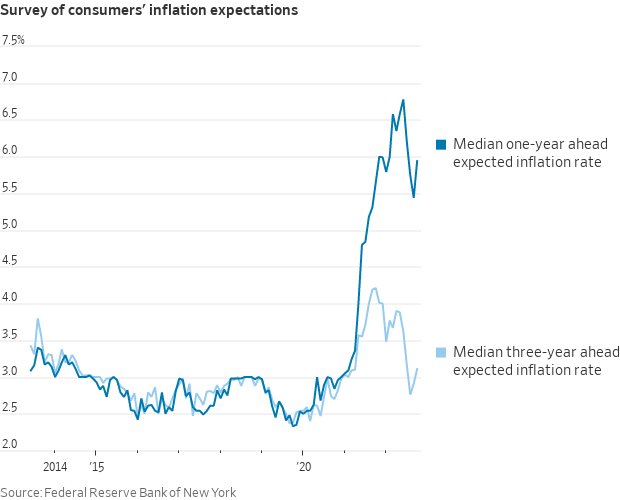

Las palabras de la Sra. Brainard cobran mayor sentido tras ver el comportamiento de expectativas de inflación a un año, elaborado por la propia FED de Nueva York, reflejando una sorpresa al alza para el IPC hasta el 5.9%, 5 décimas más de lo que decían los mismos sondeos de hace sólo un mes.

Al margen de los vaivenes de las cotizaciones, parece claro que la FED continuará subiendo tipos al menos hasta febrero/marzo.

Después de una década sembrando condiciones muy favorables para hacer brotar la inflación, ahora podría debería no pasarse de frenada en las alzas de tipos por el peligro de estrangular la economía, de ahí que la FED pueda desacelerar el ritmo de subidas. Subir tipos pausadamente y analizar el impacto (siempre con un decalaje temporal), modular sus acciones observando además del impacto en precios, también en empleo y actividad económica.

El mercado es ahora, en general, más positivo para el futuro de los precios, incluso más que la propia FED.

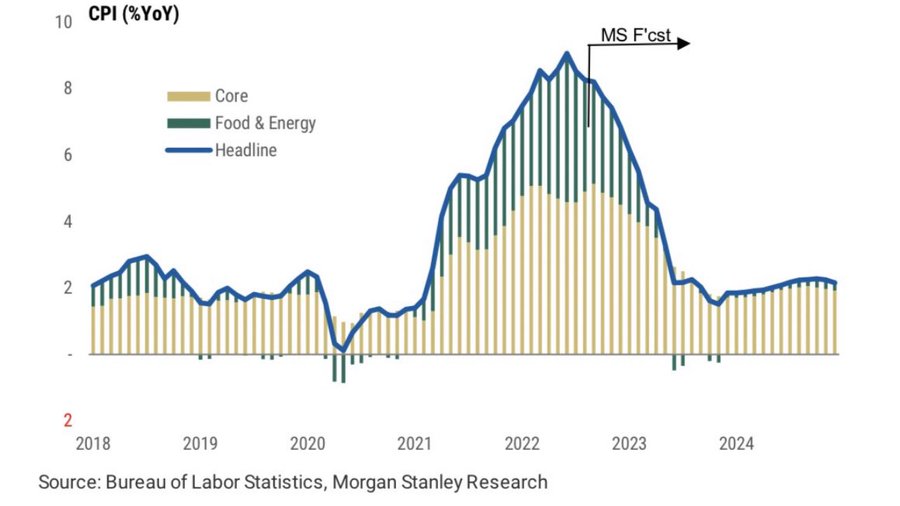

Goldman Sachs prevé un descenso de la inflación en 2023 que medido a través del indicador de la FED, el PCE subyacente, espera caerá hasta el 2.9% para final de año, frente al 5.1% actual.

También, vean como ejemplo las previsiones de Morgan Stanley:

De momento, se está alimentando una sensación de optimismo respecto a las presiones de precios y, por tanto, menor necesidad de la FED para endurecer las condiciones monetarias. El dato de IPC octubre fue positivo pero nada asegura que el de noviembre vaya a ser igual y con el actual trasfondo de cierta calma inversora, cualquier sorpresa negativa será castigada en los mercados con dureza.

El repunte de las bolsas y de los bonos (caída de las rentabilidades) en sí misma es positiva al mejorar las condiciones financieras. No obstante, todavía no es este el mejor desenlace que pretende la FED, al dificultar la batalla contra la inflación.

De hecho los numerosos discursos de distintos miembros de la FED están siendo en general más severos y rigurosos trasladando la idea al mercado de que el fin de las alzas de tipos no está tan cerca ni tampoco el momento pivot.

La recuperación del mercado en las últimas semanas ha sido aprovechada por nuestros lectores a través de numerosas estrategias, vean algunos ejemplos.

En cada una de las operaciones, el riesgo máximo fue bajo y limitado desde la apertura, después controlado mediante el seguimiento dinámico de posiciones de riesgo, gracias a lo que ahora, en el peor escenario, todas las posiciones saldrán con un beneficio mínimo abultado.

TAIWAN SEMICONDUCTOR MANUFACTURING, semana.

PHILLIPS 66, semana.

WHEATON PRECIOUS METALS, diario.

El post de mañana ampliará detalles fundamentales y también técnicos acerca de la posición actual y escenarios más probables para los mercados, ¿se ha visto ya el suelo de la corrección?, y nuevas estrategias.

Dejamos algunas pistas técnicas:

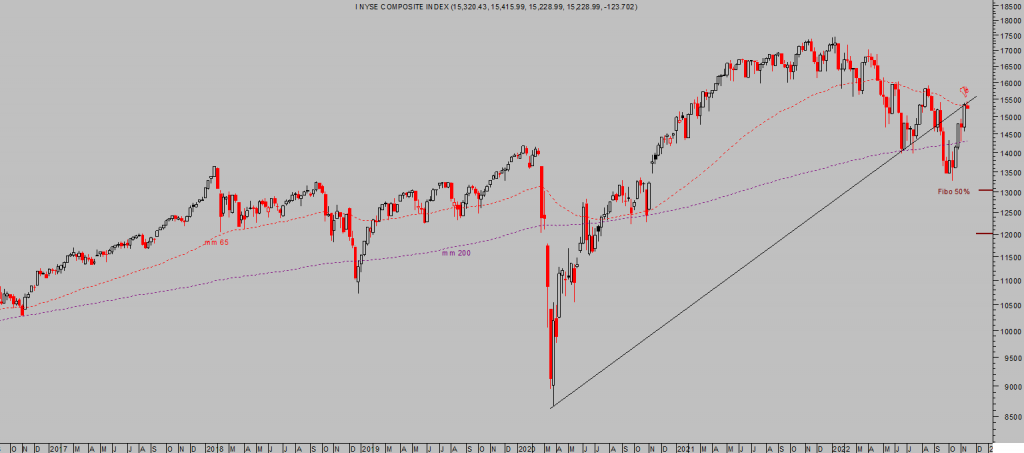

NYSE, semana.

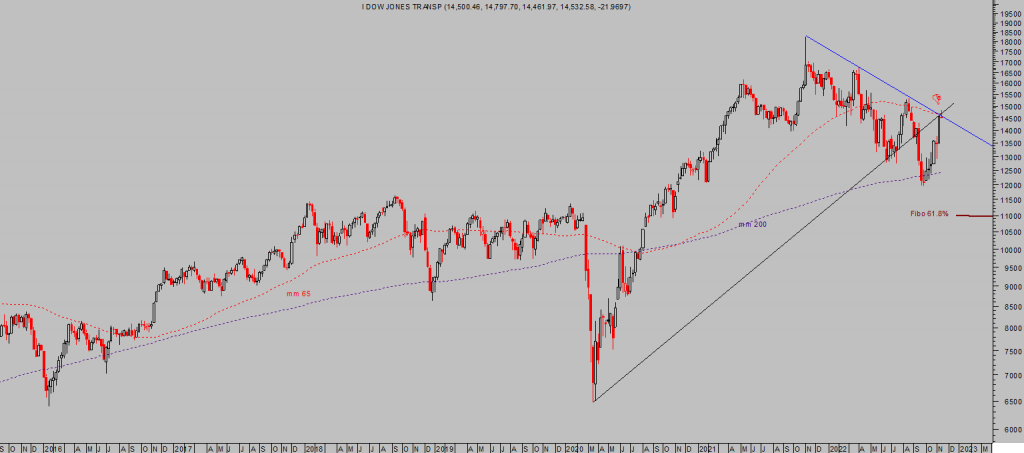

DOW JONES TRANSPORTES, semana

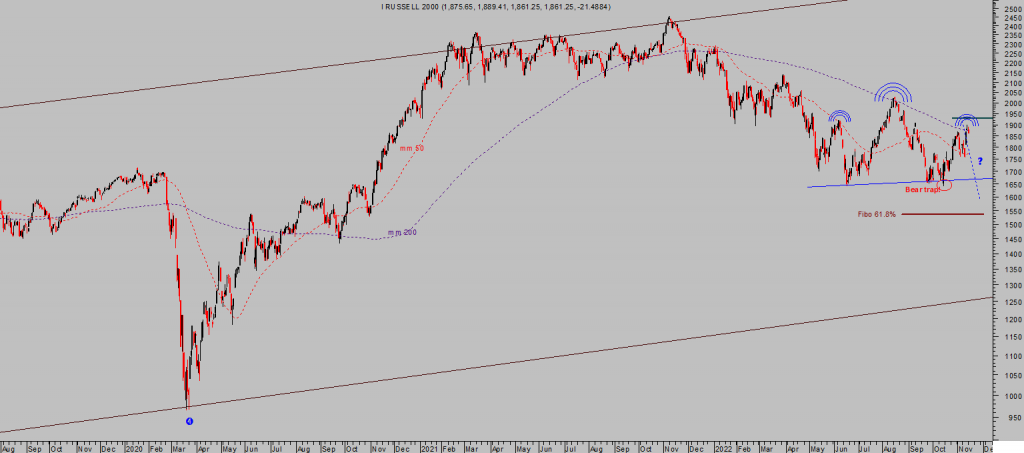

RUSSELL-2000, semana.

«El que vive de esperanzas, muere de sentimiento«. –Benjamin Franklin

Stay tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com