Las turbulencias de los mercados han provocado importantes minusvalías en las carteras de los inversores, los particulares suelen sufrir en mayor medida que los avezados y especializados gestores aunque en tendencias bajistas bien arraigadas estos últimos tampoco se libran.

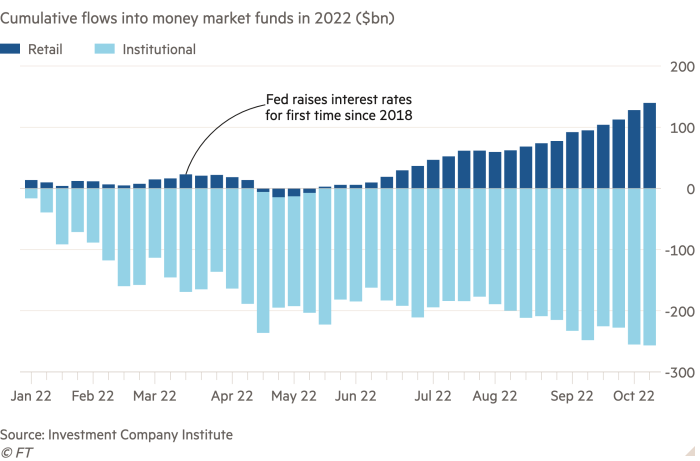

La sensación de desconcierto que generan los mercados volátiles y bajistas suele ahuyentar a los inversores más nobeles y esta vez no ha sido excepción. Los inversores individuales han invertido en fondos del mercado monetario alrededor de $140.000 millones en este año 2022, periodo durante el que los inversores institucionales han retirado casi el doble, cerca de $250.000 millones.

El estado de la economía es frágil y vulnerable, bastante más de lo que las autoridades reconocen, por diversos motivos tantas veces aludidos en estas líneas, léase, exceso de deuda, encarecimiento de su servicio, caída del ahorro, caída del consumo y del sector inmobiliario, inflación, represión financiera, salarios reales en negativo…

Como consecuencia, las empresas responden prudentemente guardando fondos para capear el temporal y gestionar sus desequilibrios internos, no invierten y, al contrario, anuncian recorte de presupuestos, rebaja de expectativas, ajustes de plantilla…

Las bolsas han caído fuerte por exceso de valoraciones y demás vicisitudes económicas, monetarias, financieras, energéticas… pero deben corregir aún la realidad de unos beneficios empresariales inferiores a lo esperado.

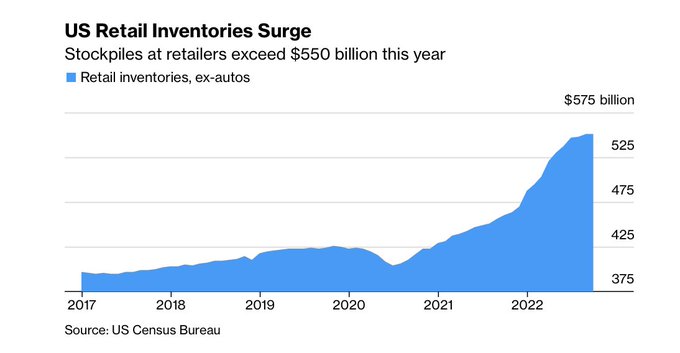

La esperanza de los inversores depositada en recuperación del consumo en esta temporada navideña no parece razonable.

No es el escenario más probable y aunque así fuese, el impacto en las empresas tampoco será muy notorio ni conviene esperar traslado a incremento de producción, de inversiones -capex- o de nueva contratación, fundamentalmente debido a que el nivel de inventarios es alto, disparado en el sector retail.

No todos los sectores y empresas sufrirán en igual medida, los peor posicionados para capear el ciclo de encarecimiento de la deuda y estancamiento de las ventas, los más apalancados, están viviendo un drama.

No en vano, según Wall Street Journal, las empresas americanas necesitarán al menos $200.000 millones extra sólo para atender el incremento del coste de financiación:

- «North American companies will have to come up with at least $200 billion in 2022 and 2023 to cover rising interest expenses».

- “mergers and acquisitions dropped 43% in recent months and initial public offerings of stock plummeted to their lowest level in more than a decade…”

- IPOs were 95% down from a year ago. Funding of investment vehicles called collateralized loan obligations plummeted 97% from last year’s level,”

Los zombis asisten a la película de miedo más aterradora imaginable.

ETF de BONOS BASURA USA, semana.

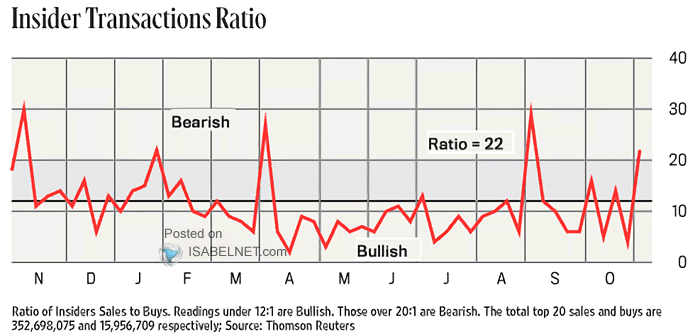

El panorama no pinta bien y los ejecutivos y gente «in the know» bien conectada, los denominados insiders, han vuelto a registrar un saldo neto vendedor de acciones.

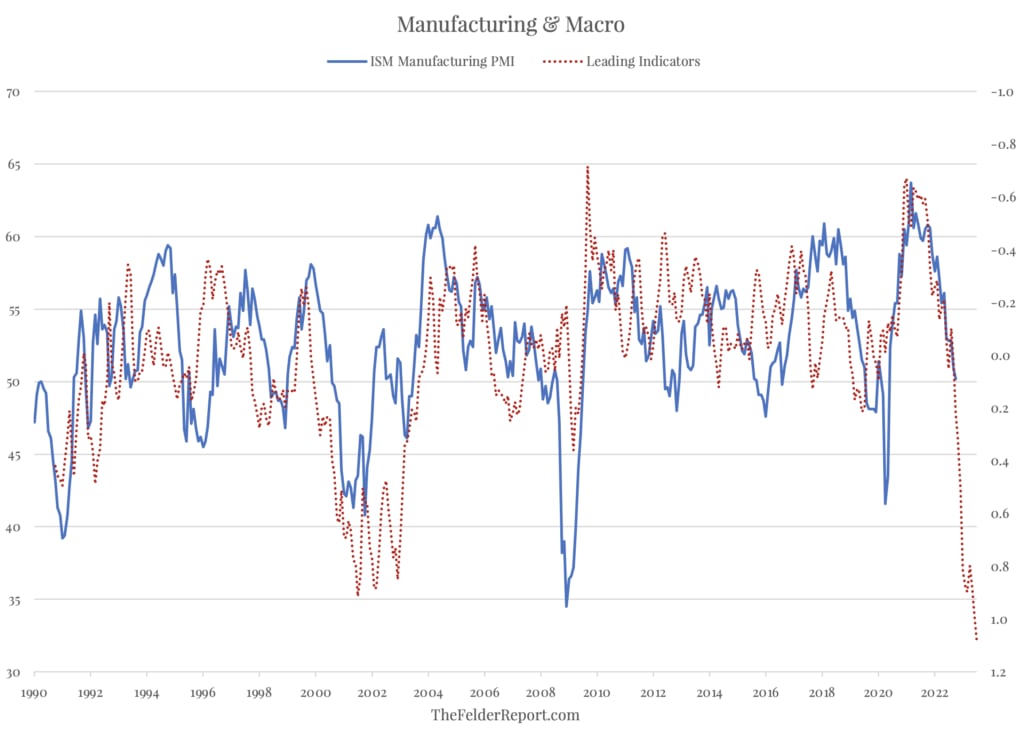

Ante este panorama, ¿es posible asistir a una mejora insospechada de la economía y los fundamentales?, posible pero muy improbable observando la marcha de los indicadores adelantados:

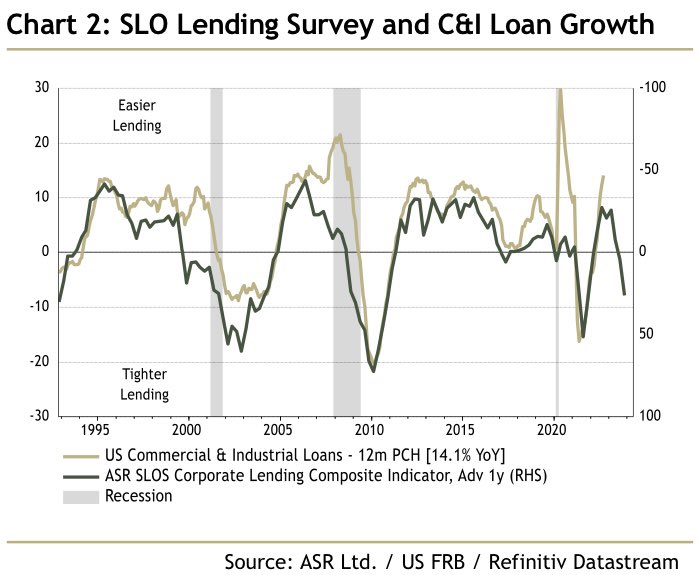

El endurecimiento de las condiciones de financiación es también un indicador adelantado y el camino que cabe esperar a los créditos y préstamos a empresas e industria no es nada halagüeño:

Aún a pesar de todo, las autoridades monetarias mantienen vivo el relato «soft landing», dicen no esperar recesión y es un peligro para su credibilidad.

No reconocer la posibilidad de recesión en vista de los datos encima de la mesa, como tampoco reconocieron la persistencia y potencia de la inflación hasta que fue demasiado tarde, supone llegar tarde en la adopción de medidas además de pérdida adicional de credibilidad.

El relato soft landing se retirará el día en que, llegado el caso, el NBER confirme estado económico de recesión oficial, aunque en el camino podrá introducir argumentos para justificar cualquier escenario, tal como hiciera ayer el presidente de la FED de Minneapolis. Sr, Neil Kashkari, «our traditional economic models aren´t working very well right now».

Curiosamente, la misma afirmación que emitió el pasado mes la presidente del BCE.

Un regimiento formado por más de 400 economistas, como es la plantilla de la Reserva Federal, no puede permitirse semejante error sin consecuencias, aunque las decisiones y actuaciones de las autoridades monetarias nunca tienen consecuencias.

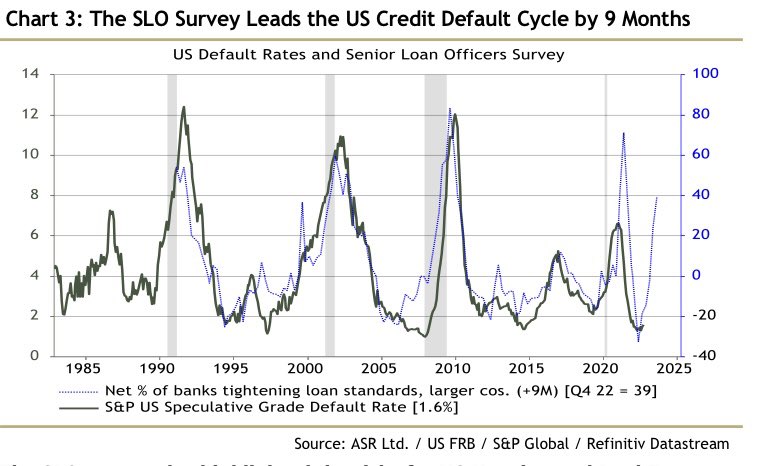

Las consecuencias siempre se pagan, excepto el excelso grupo de elegidos, y las de apalancarse más allá de lo lógico y sostenible también. La contracción del crédito y restricciones en los estándares de concesión de préstamos además de anunciar problemas estaría también alertando de una fuerte subida de la morosidad, muy superior al 3.5% que actualmente defiende el mercado.

Es probable que, atendiendo a la correlación entre los flujos de crédito y la morosidad mostrada en el gráfico siguiente, la morosidad tenderá a acercarse al 8% entre el segundo y tercer trimestre de 2023, lejos del 3.5%- 4% que hoy estiman los expertos.

En tal caso, el camino que tiene por delante el universo de bonos basura (ETF de más arriba) y en general los de baja calificación es dantesco, también negativo para las bolsas.

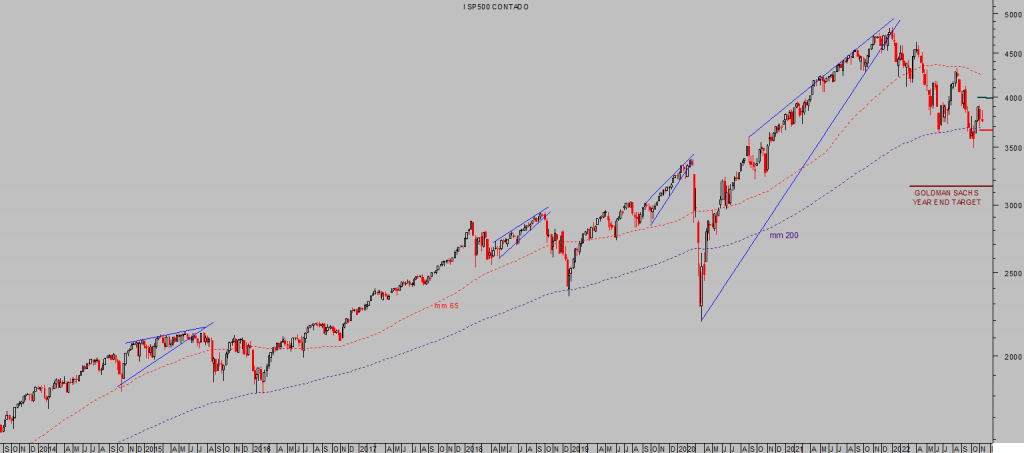

S&P500, semana.

Esta tarde las 14:30 hora española se publica en Estados unidos el IPC de octubre. Las expectativas del consenso apuntan a ligera mejora respecto el 8.2% y 6.6% subyacente interanuales del mes anterior.

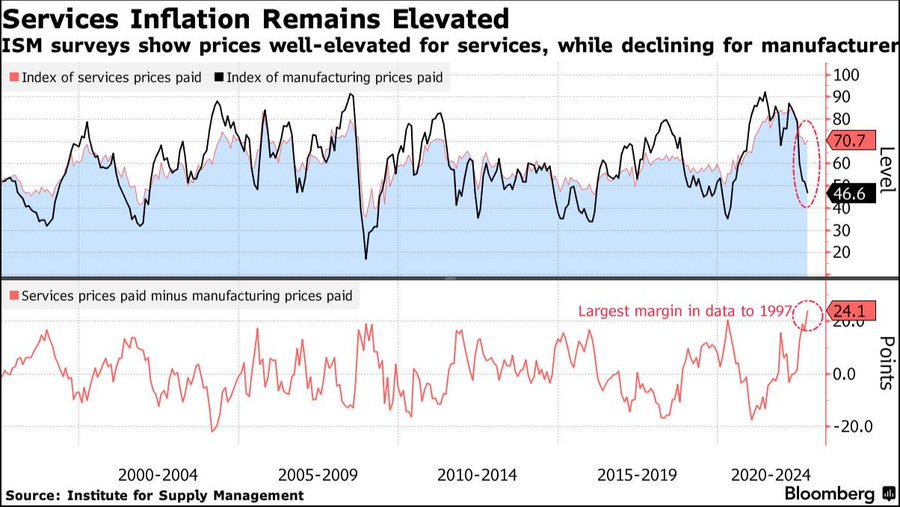

Existen numerosos motivos para esperar desaceleración de los precios, los costes de fletes han caído a niveles de hace un año, la vivienda abajo, desplome del precio de coches de segunda mano, el consumo congelado, las materias primas en general más baratas que meses atrás, etc…, pero también otros factores que se oponen a la caída de la inflación, como los precios de los servicios en general (vean gráfico siguiente de precios de bienes vs servicios), el precio de los suministros de los hogares disparados o la inflación salarial, entre otros.

Cualquier dato por encima de los niveles se septiembre será interpretado en clave FED «hawkish» y la respuesta de los mercados sería bien negativa.

Se estima que, por el contrario, el mercado respondería bien sólo si el IPC cae por debajo del 8% y analistas de grandes intermediarios como Goldman Sachs, Nomura, Bank of America o Barclays apuestan por sorpresa positiva de IPC cayendo hasta el 7,8%. Veremos.

Al margen de lo anterior, en tanto que el SP500 permanezca en el rango 3.700-3.900 estará en zona técnica sin implicaciones de tendencia.

S&P500, 15 minutos.

El dato de hoy puede hacer o deshacer toda expectativa de continuidad del rally iniciado desde los mínimos de octubre y mantenemos estrategias (reservado suscriptores) para aprovechar cualquiera que sea el escenario final.

Para finalizar el post de hoy, una ligera referencia al desastre en el mercado de las cripto monedas.

El asunto alrededor de la quiebra del gigante FTX, que tanto ha movido los activos del sector en las últimas horas, se complica notablemente tras la retirada ayer de la oferta de compra, no vinculante, previamente formulada por su competidor Binance.

No sólo se queda al borde de la catástrofe, además la empresa FTX está bajo investigación de la SEC «Security Exchange Commission» y la «Commodity Futures Trading Commission» por presunto uso de fondos de sus clientes.

El Bitcoin se dirige hacia la zona objetivo señalado en el post del 7 de septiembre, «Bitcoin ->14.000?. Escenario muy probable»…

BITCOIN, semana

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com