Cada vez es más difícil para los inversionistas elegir a los ganadores en este mercado en medio de los temores de que una serie de agresivas subidas de tasas por parte de la Reserva Federal lleve a la economía estadounidense a una recesión.

Pero hay un resquicio de esperanza. El entorno de miedo y aversión al riesgo ha hecho que muchos valores de calidad con fundamentos sólidos y dividendos sostenibles sean mucho más baratos.

Por tanto, para los inversionistas a largo plazo interesados en construir una cartera que genere ingresos pasivos saludables, este es un momento excelente para poner su dinero a trabajar. Si se encuentra en este grupo, le recomiendo que busque unos cuantos valores de calidad con crecimiento de dividendos para mantenerlos a largo plazo.

Según una nota de Goldman Sachs de esta semana, los valores con alta rentabilidad en efectivo obtienen mejores resultados en períodos de desaceleración del crecimiento económico. El estratega en jefe de renta variable estadounidense de Goldman, David Kostin, dijo en una nota el lunes:

«A mediados de la década de 1970, los valores con alta rentabilidad por dividendos tuvieron dificultades para competir con el aumento de la rentabilidad en efectivo y quedaron rezagados respecto al S&P 500. En cambio, las empresas con mayor crecimiento de los dividendos obtuvieron mejores resultados incluso cuando los rendimientos de los bonos subieron hasta el 17%».

Teniendo en cuenta este tema, a continuación se presentan dos de estos valores que se han debilitado considerablemente este año y que tienen el potencial de repuntar:

1. Verizon Communications

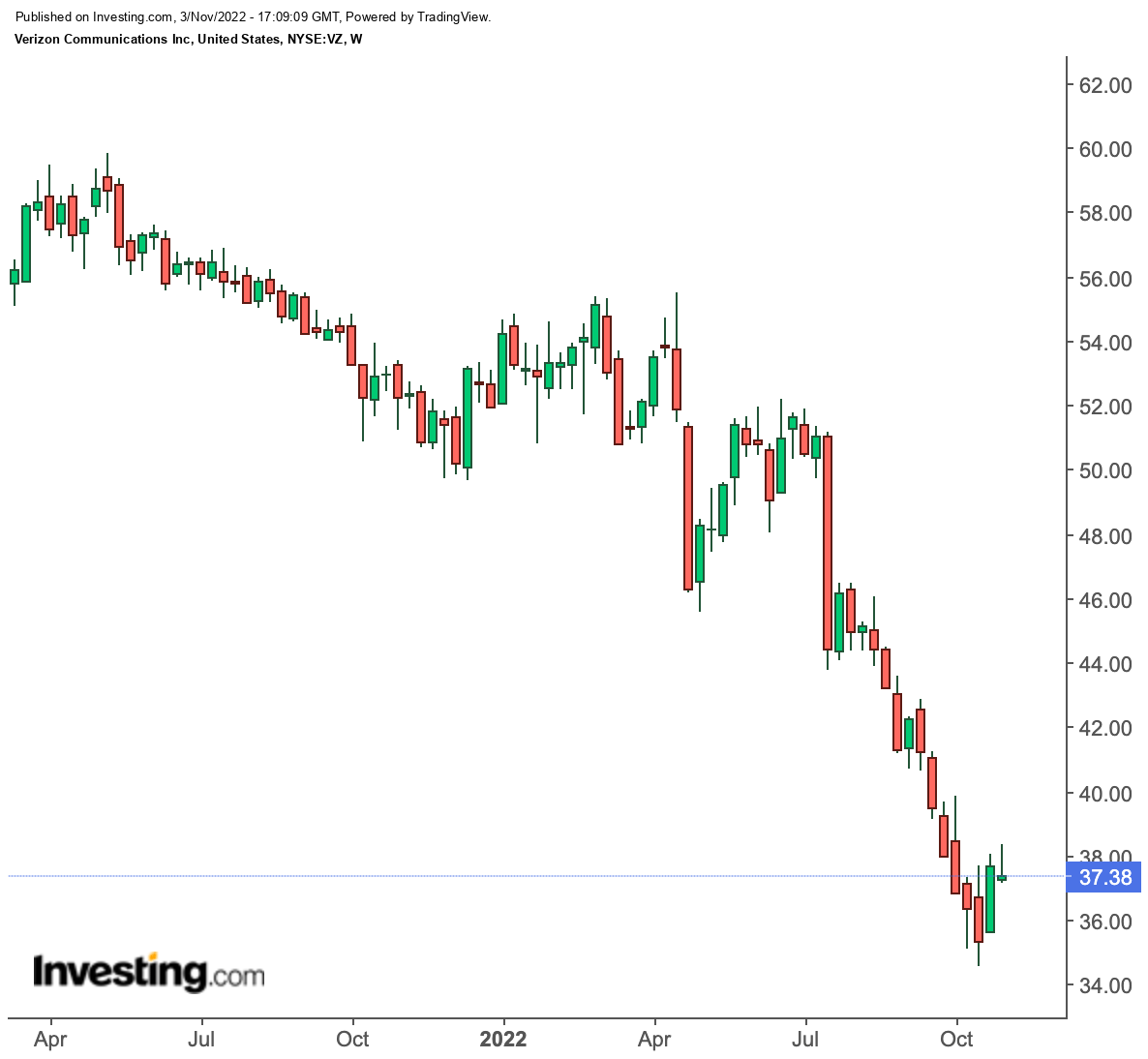

A primera vista, Verizon Communications no parece una apuesta segura por los dividendos. Sus acciones están bajo constante presión, ya que la mayor compañía de telefonía móvil de EE.UU. lucha por ganar suscriptores en un mercado de telecomunicaciones competitivo en el que los jugadores ofrecen grandes descuentos para ganar nuevos negocios.

La compañía con sede en Nueva York reportó que sólo sumó 8,000 abonados mensuales a la telefonía móvil en el tercer trimestre, muy por debajo de las previsiones de los analistas. En cambio, su rival AT&T reportó un fuerte crecimiento de los beneficios y de los abonados el mes pasado.

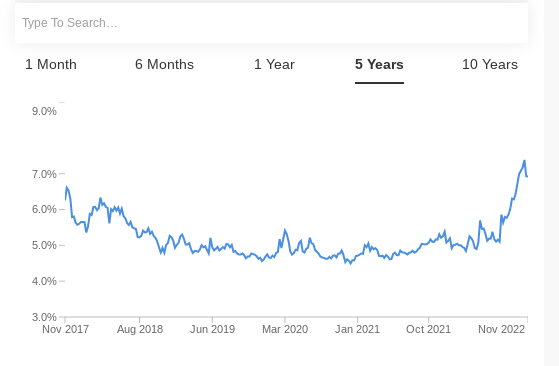

Pero esta debilidad es temporal, en mi opinión, y ofrece a los inversionistas a largo plazo una atractiva oportunidad de asegurar una rentabilidad por dividendo del 7% de la compañía, que tiene un historial consistente de pago de dividendos. Los grandes inversionistas institucionales que buscan valor en un mercado en el que es difícil encontrar rendimiento han comprado acciones de VZ en los últimos meses.

Fuente: InvestingPro

Fondos gestionados por Capital Group, Federated Hermes Inc., Invesco Ltd., GQG Partners y otras firmas se hicieron con millones de acciones de Verizon en los tres meses que terminaron el 30 de junio, según datos de Bloomberg.

También hay indicios de que lo peor de las acciones de VZ, que han caído un 27% este año, ha quedado atrás. La compañía ha introducido muchos planes nuevos que han aumentado el tráfico de personas en las tiendas en los últimos meses.

Se espera que las subidas de tarifas aplicadas a principios de año aumenten los ingresos en 1,000 millones de dólares en el segundo semestre. La empresa dice que tiene previsto un programa de ahorro de costes que reducirá los gastos anuales entre 2,000 y 3,000 millones de dólares para 2025.

VZ paga un dividendo de 0.6525 dólares por acción, lo que se traduce en una rentabilidad anual del 6.9% al precio actual del mercado. La compañía ha aumentado su dividendo por decimosexto año consecutivo.

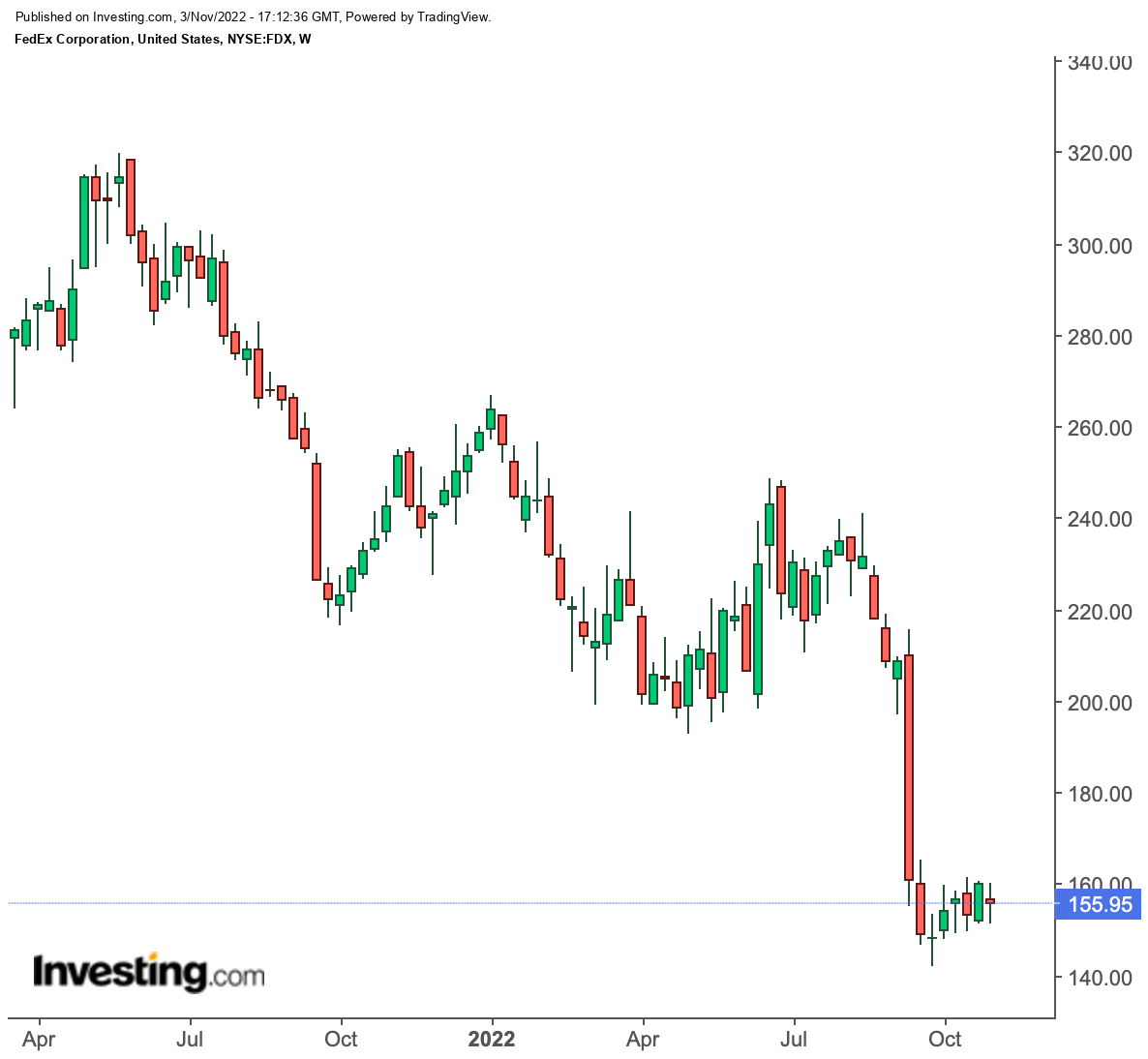

2. FedEx Corp

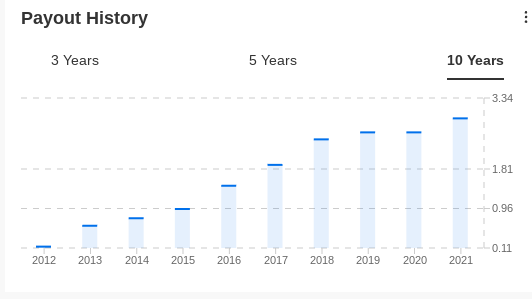

El gigante mundial del transporte de mercancías y la logística FedEx es otro valor de crecimiento de dividendos que ofrece valor a los inversionistas que buscan ingresos después de su caída del 40% este año. La compañía paga 1.15 dólares por acción trimestralmente, con una rentabilidad anual que alcanza casi el 3%.

Como parte de un acuerdo con la firma de gestión de inversiones D.E. Shaw este verano, el gigante con sede en Memphis, Tennessee, aumentó su dividendo trimestral en más de un 50%, reestructuró su consejo de administración y prometió recortar los costes para luchar contra la tasa de inflación más alta de Estados Unidos en 40 años.

Fuente: InvestingPro

Como la mayor aerolínea de carga del mundo y uno de los principales proveedores de servicios de entrega de paquetes, el negocio de FedEx toca muchas industrias, desde los bienes de consumo hasta los productos farmacéuticos. Por ello, los resultados de la empresa suelen ser un indicador de la evolución de la economía en general.

No cabe duda de que el duro entorno económico actual y la presión de los costes han dañado los márgenes de FedEx. Aun así, la empresa genera suficientes flujos de caja para cubrir su pago trimestral de 1.15 dólares por acción con bastante comodidad.

En el trimestre anterior, FedEx generó un flujo de caja libre de unos 1,000 millones de dólares, suficiente para cubrir casi 200 millones de dólares de dividendos del trimestre.

Con la acción cotizando al mismo nivel que en enero de 2020 -antes de la pandemia-, no veo un gran riesgo a la baja a partir de aquí. Y si los esfuerzos de cambio de la compañía tienen éxito, los inversionistas a largo plazo podrían obtener fuertes ganancias de capital además del crecimiento de los dividendos.

Información: En el momento de redactar este artículo, el autor no tiene ninguna posición en los valores mencionados.

Haris Anwar

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.