La presentación de resultados empresariales del tercer trimestre está en marcha y reflejando una muy incómoda realidad para los inversores. Se está poniendo de manifiesto la ralentización de la economía irradiada hacia las cuentas de resultados de las empresas, que además mantienen una visión de futuro muy cautelosa y más débil que la actual.

Los beneficios de las gigantes tecnológicas FANGMAN son ahora los que verdaderamente importan, son las empresas líderes y sobre las que se ha sustentado la gran subida de las bolsas, las que han aportado cierta resistencia del mercado.

El mercado ha caído mucho pero las grandes empresas no, hasta semana pasada, ahora que han presentado sus vergüenzas también se han sumado a la corriente bajista y de pesimismo de inversores y mercados.

Después de MSFT, GOOG, META y otras, decepcionando significativamente expectativas, ayer fue el turno de Amazon y Apple, también de Intel, en general defraudando también.

Amazon fue la mayor decepción entre las ayer señaladas, sus resultados fueron razonablemente positivos pero la tendencia es lo que importa, tanto como las previsiones a futuro.

Las dos son adversas, las ventas han experimentado un crecimiento negativo, los ingresos operativos aún más y la empresa anuncia esperar unos beneficios notablemente más bajos para el futuro, desde esperar unas ventas para el cuarto trimestre de $155.000 millones a los $140.000 millones que ayer reconocieron, una gran rebaja para una empresa que cotiza con un muy exigente PER de 99 veces.

La cotización del gigante sufrió una caída del 4% en la jornada de ayer, los inversores anticipaban problemas, nada más cerrar se publicaron los resultados y ahora está cayendo en el mercado nocturno un -22%, exactamente igual destino que el padecido ayer por META.

Intel también presentó resultados, no fueron tan inferiores a lo esperado pero sí presentaron un nuevo «profit warning» y, sin embargo, INTC está subiendo alrededor de un 5% en el fuera de horas.

Amazon es un verdadero gigante, bien diversificado y con cimientos robustos, ha caído cerca de un 41% en los últimos 10 meses mientras que Intel, una empresa más focalizada sólo en un sector y más vulnerable, se ha dejado más del 60%, sin contar con el movimiento que están desarrollando desde el cierre de ayer. Pero INTC cotiza con un PER de 6 veces. ¿Oportunidad? (reservado).

Apple se mantiene, sus resultados han sido buenos, a pesar de la debilidad de las ventas de su producto estrella, el I Phone, y los inversores han actuado por contagio de las grandes tecnológicas castigando su cotización en el mercado fuera de horas en un 5% aproximadamente.

Incluso después de que el CEO, Tim Cook, afirmase que espera un trimestre Q$ positivo: “In terms of an outlook in the aggregate, we expect revenue to accelerate in the September quarter despite seeing some pockets of softness”.

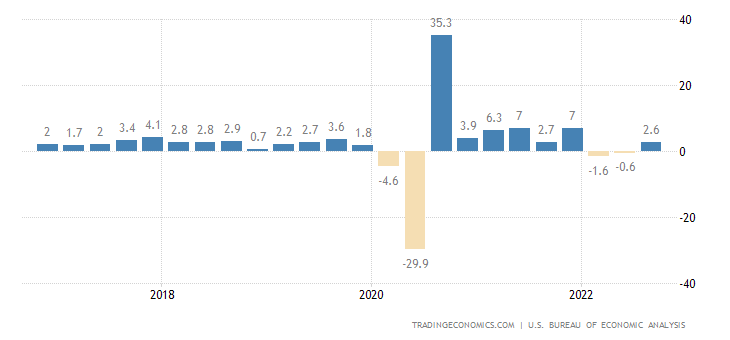

El área micro está marcando la pauta de comportamiento de los inversores, también el entorno macro y su relación con la decisión «Pivot» de la FED. En este sentido, ayer se hizo público el dato preliminar de PIB del Q3, resultó en línea con lo esperado, con el modelo GDP Now de la FED de Atlanta ayer comentado en estas líneas, creció un +2.6%

PIB TRIMESTRAL, EEUU.

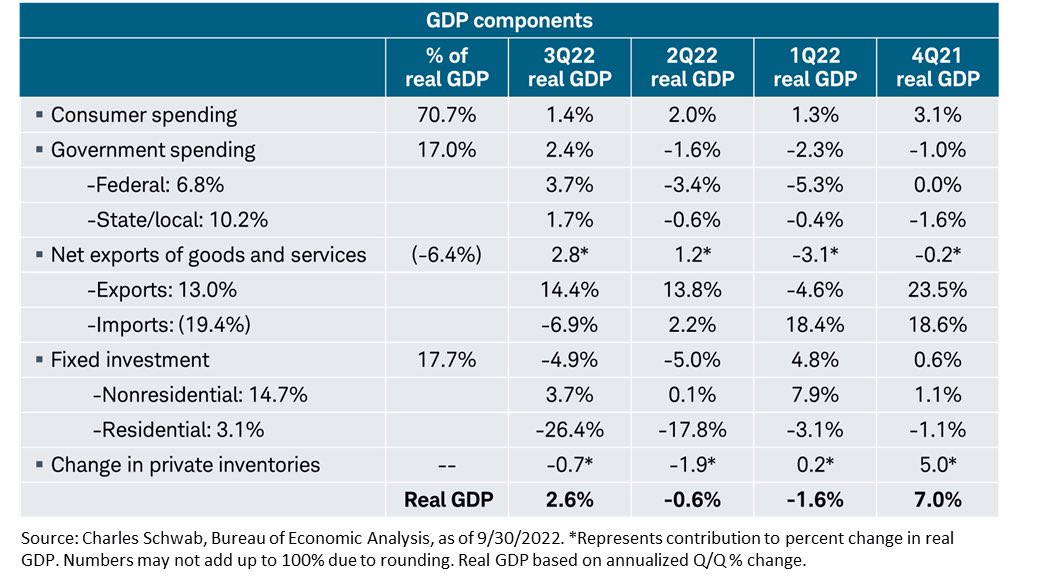

La expansión del gasto del gobierno (recuerden que el gobierno está en periodo electoral) fue uno de los principales catalizadores de la recuperación, ayudado también por las exportaciones aunque el ritmo de crecimiento de ambas partidas no es sostenible.

DESCOMPOSICIÓN PIB EEUU.

El consumo sumó un tímido +1,4% y, a tenor de la situación de las finanzas familiares asediadas por todos los flancos y con unos costes de hipoteca disparados, está destinada a continuar cayendo.

El consumo aporta el 70.7% a la formación del PIB y, por tanto, no se puede afirmar que la economía conseguirá esquivar una recesión en toda regla, además los indicadores adelantados tampoco ayudan a mejorar las posibilidades y la incertidumbre general tampoco.

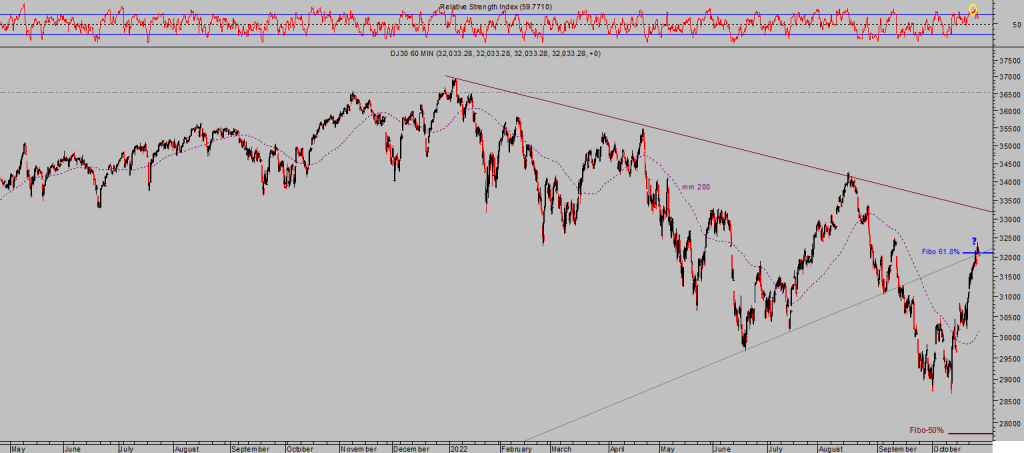

Ayer el mercado se comportó de manera desigual, castigo importante al sector tecnológico con el Nasdaq-100 abajo un -1.63% y contagio al SP500, -0.61%, mientras que el Dow Jones consiguió mantener el tipo, en positivo hasta el cierre en +0.61% y en el mejor momento de la jornada llegó a sumar casi un +2%.

DOW JONES, 60 minutos.

NASDAQ-100, 15 minutos.

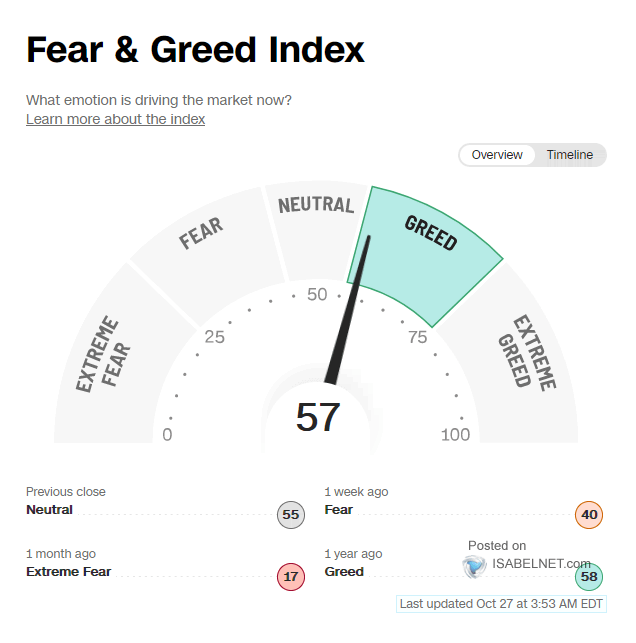

Se supone que los inversores y el mercado está en modo pesimista pero el gran rebote, o trampa para osos, de pasadas jornadas ha sido suficiente para provocar un verdadero giro en en el sentimiento de los inversores.

El dato de sentimiento de la AAII (American Association of Individual Investors) ha mejorado notablemente, los bajistas han caído desde at 56.2 a 45.7, nivel aún alto pero también han aumentado los alcistas y el diferencial o Ratio Bull/Bear ha mejorado desde -34 a -19, saliendo de niveles considerados de pesimismo y de camino hacia la normalidad.

El pulso de mercado, medido a través del Fear&Greed Index elaborado por CNN (basado en estos 7 indicadores de mercado: volatilidad, momentum, Ratio put/call, datos internos, demanda de deuda, demanda de bonos basura e índices de fuerza de precio), sin embargo, ha pasado a terreno más que normal:

Un registro de sentimiento así permite emprender nuevo tramo de caídas de las cotizaciones, tal como esta sucediendo, de momento, en el sector tecnológico.

La jornada de ayer estuvo también salpicada por eventos en el sector financiero, Credit Suisse presentó unos resultados propios de Halloween.

El banco, con graves problemas financieros, reportó pérdidas de $5.930 millones de enero a septiembre, cuando el mercado esperaba «sólo» $740 millones y se desplomó en bolsa tras admitir que ha sufrido una desbandada de clientes y depósitos, y también que en algún momento ha dejado de cumplir con las reglas de liquidez mínima obligatoria.

El problema que agrava la espiral descendente es el apalancamiento, las ventas forzadas (margin calls) se producen generalmente en los peores momentos y suelen originar pérdidas de gran calado. Ayer el banco perdió un -20% y alcanzó nuevos mínimos históricos, acumula una caída del 75% desde sus máximos de febrero de 2021.

Ha perdido un -87% desde marzo de 2014, pero no es portada de ningún noticiero a pesar de tratarse de la segunda entidad financiera de Suiza, ¿brujería?.

No es un banco de tamaño tan grande como para generar riesgo sistémico, según aseveran expertos desde los laboratorios de Wall Street, pero sí provoca temor entre sus homólogos, desconfianza, e invita a las instituciones a fijarse con lupa en los demás y monitorizar los colchones de liquidez propios.

La clave para que el mercado aguante semejante varapalo en resultados y reconocimiento tan grave de infracciones está en la proximidad y relaciones que mantienen con un robusto socio saudí, en la confianza que será ayudado a salir del peor escenario eludiendo la quiebra.

Ha presentado su hoja de ruta para los próximos años y lo hará mediante una reestructuración radical del negocio de inversión además de dos ampliaciones de capital gracias, principalmente, al apoyo del Saudi National Bank, el mayor banco comercial de Arabia Saudí.

Credit Suisse tiene intención de levantar 4.000 millones de francos (en euros 4.020 millones) vía emisión de nuevas acciones. Dicen tener el compromiso del Saudi National Bank para adquirir el 9,9% del capital.

Con este delicado trasfondo, ayer se celebró la reunión del Consejo del BCE, sin novedades dignas de mención, elevaron los tipos de interés justamente lo esperado, un +0.75 hasta situar el tipo de interés oficial en el 2%.

Las bolsas europeas recibieron la subida con total tranquilidad e incluso se permitieron cierres en positivo, ¿brujería?, un comportamiento de lo más parecido a la risa nerviosa que, por impotencia, en situaciones desesperadas.

La justificación fue que el BCE se mostró menos decidido a continuar subiendo tipos en la medida que descontaba el mercado, Los tipos de interés seguirán al alza pero a menor ritmo ya que se aprecia cierta relajación en la presión de precios pero también un importante enfriamiento de la economía y a menor actividad, menor inflación.

En lugar del 3.25% que descontaban los expertos ahora el límite ha sido reducido hacia el entorno del 2.75%. La reunión de diciembre, en principio, se saldará con otra subida de 0.50 puntos, elevando la tasa oficial al 2.5% y nivel muy próximo al limite.

La sincronización de los bancos centrales UE y USA es casi perfecta y el momento pivot probablemente llegará de manera simultánea a principio de primavera 2023.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com