Así como los automóviles no pueden circular sin aceite en el depósito o sin una batería cargada, el mercado de las nuevas tecnologías no puede desarrollarse sin los circuitos integrados de silicio. Estos chips requieren grandes gastos de desarrollo y condiciones especiales de producción. El mundo se enfrentaba a la perspectiva de la competencia por suministros estratégicos de semiconductores, que pueden determinar el ritmo del desarrollo tecnológico y la competitividad de las empresas en el mercado de nuevas tecnologías.

La demanda de nuevas tecnologías y dispositivos comenzó a debilitarse en un entorno de recesión e inflación global, y el mercado de semiconductores enfrentaba la posibilidad de una contracción debido a las sanciones impuestas a su mayor consumidor, el Reino Medio. Amenazado por la intervención china, Taiwán, que sigue siendo el centro de la producción mundial de chips, se convirtió en el centro de atención. ¿El miedo que se ha instalado en el mercado de los semiconductores crea una oportunidad de inversión?

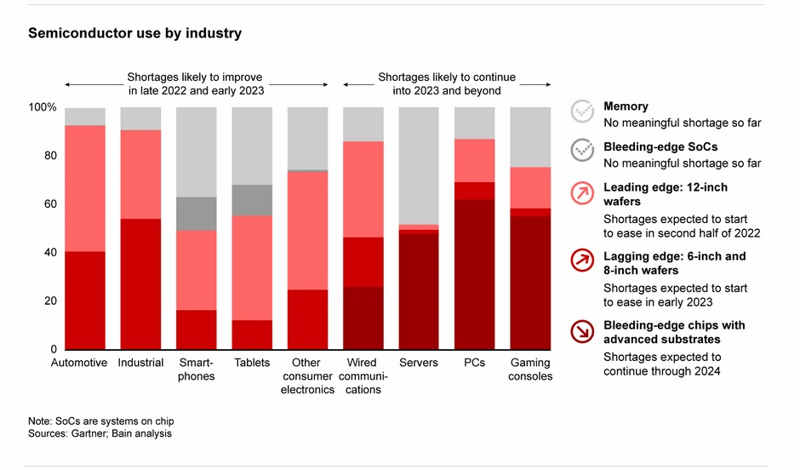

El mercado de semiconductores afecta a una serie de industrias diferentes, desde juegos, PC y teléfonos inteligentes hasta industrias y el sector automotriz. El gráfico muestra que el mercado de PC, las consolas, la industria automotriz y los dispositivos de comunicación por cable pueden estar en los mayores problemas debido a la escasez. Es probable que la mayoría de los problemas de escasez de chips comiencen a resolverse a principios del próximo año. La situación más difícil de los chips puede estar en la industria de las PC, donde la tecnología exigente puede imponer una presión de suministro sostenida sobre las tecnologías de 3 y 5 Nm, principalmente de Taiwán, que se ve amenazada por una confrontación con China. Fuente: Análisis de Gartner

Estados Unidos mira hacia la fabricación nacional

El mundo globalizado funcionó, y los suministros de chips no fueron un problema para respaldar los márgenes de los fabricantes hasta que la potencia emergente de China comenzó a representar una amenaza significativa para la seguridad de los Estados Unidos, y la cadena de suministro global se vio sacudida por una pandemia de coronavirus. Durante muchos años, los gigantes tecnológicos con sede en EE. UU. desviaron la producción de chips a Taiwán sin temor a una posible confrontación o a los reclamos de Beijing sobre la isla.

Sin embargo, la situación ha cambiado con el ascenso de China. Las tensiones no han disminuido, y el presidente Xi Jinping enfatizó en la cumbre del Partido Comunista Chino de octubre que China se reserva el derecho de usar la fuerza contra Taiwán, que China considera una parte integral de sus fronteras nacionales. La administración Biden, a su vez, ha prometido asistencia militar en caso de agresión por parte del Reino Medio; además, Estados Unidos está trabajando en un proyecto de ley de arrendamiento de tierras que pondría a disposición de Taiwán la capacidad de arrendar directamente equipos militares estadounidenses en términos de reembolso de 10 años. El mercado de chips se ha vuelto extremadamente sensible a las crecientes tensiones geopolíticas.

No en vano, el mercado tecnológico teme un colapso; después de todo, las fábricas de Taiwan Semiconductor representan casi el 65 % de los envíos mundiales de semiconductores, incluido el 90 % de los envíos de chips de 7 nm y más pequeños utilizados en tecnologías de vanguardia. Casi el 60% de los ingresos del mercado mundial de semiconductores se consolidan en la isla, y es donde los gigantes de Silicon Valley han trasladado hasta ahora la producción. China ya se ha aislado casi por completo de los suministros taiwaneses, EE.UU. teme el desarrollo de armamento tecnológico de Pekín y no quiere estimularlo con la última generación de chips.

Los fabricantes de chips se ven perjudicados por las sanciones que les impiden acceder al mercado de ventas chino. Después de todo, China es el mayor consumidor de chips, con un gasto de 350.000 millones de dólares en 2020, más que en importaciones de petróleo. La producción de chips de China representa solo el 5% de la producción mundial y no es suficiente para saturar su mercado interno. Es más, China está condenada a importar chips de última generación porque su tecnología aún no permite la producción en masa de semiconductores utilizados en ordenadores, portátiles o smartphones.

Republicanos contra Chips y Science ACT

El Partido Demócrata, que actualmente tiene la mayoría en ambas cámaras del Congreso, impulsó la Ley de Chips y Ciencia, un proyecto de ley para apoyar el mercado de semiconductores de EE. UU. con casi 52.000$ millones en fondos, que se destinarán a la investigación y reconstrucción de la industria de chips en los Estados Unidos. El proyecto de ley fue recibido con críticas por parte de los republicanos, quienes votaron en contra y acusaron a sus autores de desviar dinero público en un momento de inflación, sobrecargar el presupuesto y brindar garantías insuficientes contra la influencia del capital chino. podría arrojar más luz sobre el sector de los semiconductores y la relación de Beijing con Washington.

Podemos suponer que una victoria republicana en las elecciones a la Cámara de Representantes y al Senado probablemente generará una reacción negativa por parte de los fabricantes de chips de EE. UU., aunque la necesidad de trasladar gradualmente la producción de chips de Taiwán a EE. UU. parece más legítima que nunca. Sin embargo, no dejará de tener un impacto en los márgenes de los principales actores, ya que requiere desembolsos financieros y la industria específica requiere años de inversión. Se necesitan hasta dos años para construir una fábrica con fácil acceso a los materiales y, debido al coste y la coordinación de toda la cadena de suministro, el coste generalmente se paga solo después de otros cinco años, lo cual es una de las principales razones por las que el mercado está reacios a abandonar los servicios ofrecidos por las instalaciones de fabricación en Taiwán.

Casi todos los gigantes del sector ya han sentido las presiones geopolíticas, desde Intel hasta AMD y Samsung de Corea del Sur. Los estadounidenses continúan repartiendo las cartas, y Taiwán no puede fabricar por sí solo sin el conocimiento estadounidense y la propiedad intelectual protegida. Los bloqueos a la exportación a China pesan sobre las carteras de pedidos de los principales fabricantes.

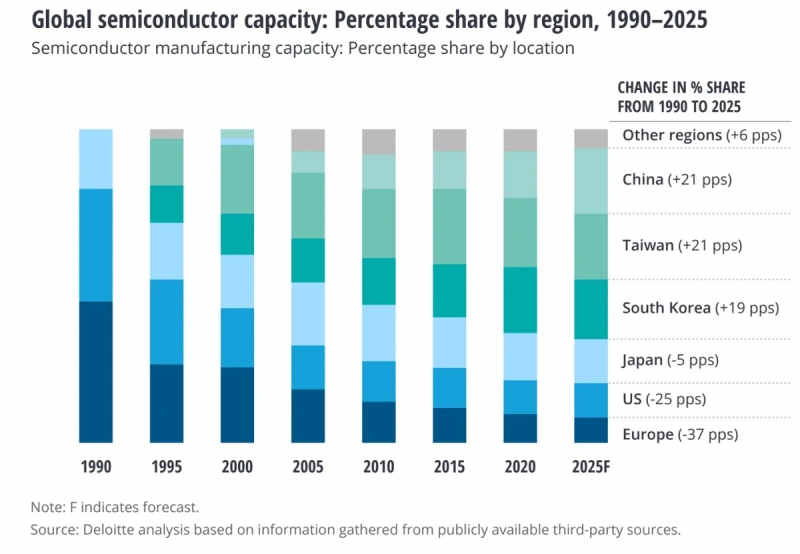

El gráfico muestra el papel creciente del mercado de semiconductores en Taiwán, China y Corea del Sur a lo largo de los años a expensas de las «viejas economías» de Europa, Estados Unidos y Japón. Sin embargo, vale la pena señalar que la producción en Taiwán y Corea se lleva a cabo solo gracias al apoyo tecnológico y el valor intelectual de los EE. UU., mientras que China aún no puede producir chips de alta tecnología por debajo de 10 Nm, haciendo aplicaciones solo en automóviles o el sector de la electrónica de consumo y los electrodomésticos. Fuente: Deloitte

¿Oportunidad de inversión?

Centrándonos en el mercado de semiconductores, hemos seleccionado dos empresas que cotizan en bolsa que han mostrado el mayor crecimiento de ingresos, una sólida posición de caja y altos niveles de beneficios netos en 2020 y 2021 en comparación con otras empresas del sector. Ambas empresas tienen relativamente poca deuda, aunque la cantidad de deuda de la industria tecnológica ha aumentado a pasos agigantados a medida que suben los tipos de interés y los costes de financiación.

El índice de semiconductores PSI de Filadelfia, que mide los precios medios de las acciones de las 30 compañías de chips más grandes de EE. UU., ha caído casi un 50 % este año, con un 38 % de la caída en 2022, lo que la convierte en la mayor caída anualizada desde la crisis financiera de 2008. la relación precio-beneficio (PER) medio para las empresas del índice PSI es de 14,5, lo que representa una desviación del 11 % de la media histórica del índice y un descuento de casi el 40 % con respecto a la relación PER media de NASDAQ. Así que echemos un vistazo a las dos empresas estadounidenses de más rápido rendimiento.

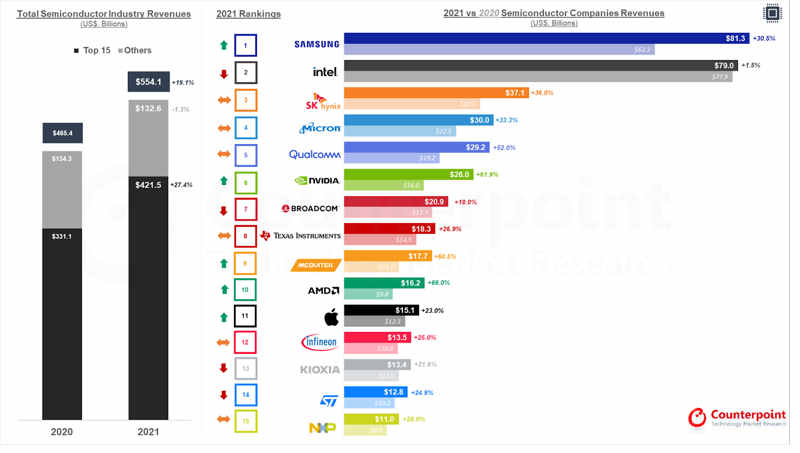

Los ingresos de casi todos los fabricantes de semiconductores en 2021 aumentaron a pesar de los primeros signos de problemas de escasez e interrupciones en la cadena de suministro. Los fabricantes trasladaron fácilmente los crecientes costes de producción a los clientes gracias a la creciente demanda de nuevas tecnologías. Los fabricantes estadounidenses Nvidia y AMD registraron un crecimiento de los ingresos año tras año de más del 60 %. Más débil frente al mercado fue el precursor del mercado de chips y el gigante de Silicon Valley, Intel, cuyos ingresos crecieron un poco más del 1%. Los ingresos de los 15 principales fabricantes fueron los que más crecieron, un 27,4 %. Fuente: Counterpoint

Microdispositivos avanzados (AMD.US)

La empresa tiene un negocio bien diversificado que suministra sistemas tanto en el mercado de procesadores como en el de GPU, con ambos mercados ocupando el segundo lugar detrás de Intel y Nvidia, respectivamente, que tienen negocios que están orientados decididamente más hacia un lado. Las acciones de AMD brindan exposición a industrias como juegos, criptomonedas, metaverso, computación en la nube, centros de datos y automatización, donde los chips suministrados por AMD son una parte indispensable y fundamental del crecimiento. A largo plazo, es probable que las acciones de la compañía puedan devolver valor a los accionistas a medida que el panorama en torno al mercado tecnológico comience a mejorar.

La empresa tiene acuerdos a largo plazo con Microsoft y Sony. El sector de juegos de la empresa siguió creciendo un 32 % a/a a pesar de la desaceleración del mercado tecnológico. Las previsiones de ventas para el mercado de consolas siguen siendo optimistas, ya que tanto Microsoft como Sony esperan mayores ventas de PlayStation 5 y Xbox.

Adicionalmente, los márgenes pueden verse impactados positivamente por la adquisición, completada a principios de año, del fabricante estadounidense con sede en Silicon Valley Xilinx, que desarrolló FPGA y a la fecha posee la mitad del mercado mundial de dispositivos fabricados con esta tecnología. Con la adquisición, AMD se está posicionando para beneficiarse del desarrollo de la IA y la computación perimetral.

La compañía puede competir en el mercado de procesadores con Intel, el chip Ryzen sigue siendo la unidad de juego más poderosa al menos hasta el próximo lanzamiento de procesadores Intel, Rapor Lake. AMD también tiene una ubicación diversificada de instalaciones de producción, con la más grande ubicada en el parque industrial Batu Kawan en Penang, Malasia. En junio, la compañía anunció planes para expandir su expansión de fabricación en Malasia. Solo una parte de la producción se está redirigiendo a TSMC de Taiwán, mientras que la mayoría de los fabricantes de chips utilizan principalmente la capacidad taiwanesa.

AMD mostrará resultados el 1 de noviembre de este año. La pregunta clave es si el mercado ya ha descontado una desaceleración de la demanda en el mercado de PC, de ser así, es poco probable que una caída en la actividad en este segmento repercuta en AMD, que ya ha perdido casi el 70% de su valoración desde el principio. del año. La empresa espera un rendimiento anual del 45 % del sector de centros de datos, pero ha recortado su pronóstico de crecimiento anual al 29 % desde su estimación anterior del 55 % debido a la desaceleración en la industria de las PC.

Acciones de AMD (AMD.US), intervalo D1. La acción se está moviendo en una tendencia bajista, y mirando las bandas de las medias de 200 y 50 sesiones, no hay señales de que el 50SMA se esté preparando para revertirse hacia el SMA200, lo que podría resultar en una «cruz dorada» y un cambio de tendencia. Los indicadores fundamentales son saludables y cotizan con un descuento de la media del índice. La relación precio-beneficio es de 16 puntos, mientras que la relación precio-valor contable oscila en 1,7 y está casi 0,065 por debajo de la media del índice. La relación deuda-activo al final del segundo trimestre fue de 0,04, lo que significa que por cada $0,04 de deuda, la empresa tiene $1 en activos. El índice de deuda a largo plazo aumentó, pero los niveles siguen siendo seguros en 0,03 sobre una base de deuda a activo. Fuente: xStation5

Nvidia (NVDA.US)

La empresa es el principal competidor de AMD y, a pesar de las similitudes en la calidad de los productos de las dos empresas, la tecnología de chips gráficos de Nvidia parece ser marginalmente superior (a expensas del precio para el consumidor).

El mercado de semiconductores se ha enfrentado recientemente al espectro del estancamiento de los negocios en China, a la que EE. UU. ha impuesto sanciones. Sin embargo, Nvidia ha confirmado que el gobierno de EE. UU. le permitirá seguir desarrollando su chip de inteligencia artificial H100 en China. Los resultados recientes de la compañía no han sido optimistas, con el final del auge de Covid (que apoyó la informatización del trabajo remoto), una disminución en la actividad minera en el espacio de las criptomonedas y la migración de la segunda criptomoneda más grande, Ethereum, a un ‘ El sistema de prueba de participación y las disminuciones asociadas en los márgenes de los chips gráficos RTX limitan el impulso alcista.

La compañía opera principalmente en los sectores de juegos y bases de datos, los cuales, según los analistas, crecerán durante la próxima década. Además, los márgenes pueden verse respaldados por el creciente segmento de simulación industrial virtual Omniverse de Nvidia, la tecnología de ‘gemelos digitales’ y la creciente popularidad de los juegos en la nube.

La compañía ya ha perdido más del 65% desde sus máximos. El precio objetivo medio a un año recomendado por los analistas es de $192 por acción. La compañía informará sus últimos resultados el 16 de noviembre. Se espera que el EPS alcance los $0,71, en comparación con los $0,51 del último trimestre.

Nvidia (NVDA.US), intervalo D1. Las acciones de la compañía aparentemente se correlacionan con las de AMD, y han tenido una tendencia a la baja desde principios de año, iniciada por la intersección de las medias de 50 y 200 sesiones, conocida como el ‘cruce de la muerte’. El RSI se mantiene en niveles históricamente bajos, en torno a los 40 puntos. La relación precio-beneficio es de 32,5 y es de aprox. 50% más alto que la media del índice NASDAQ, la relación precio-valor contable es de 11, lo que significa que la empresa cotiza con una prima de casi el 300% por encima de la media del índice. Los indicadores fundamentales son definitivamente más «calientes» para Nvidia que para AMD. Fuente: xStation5

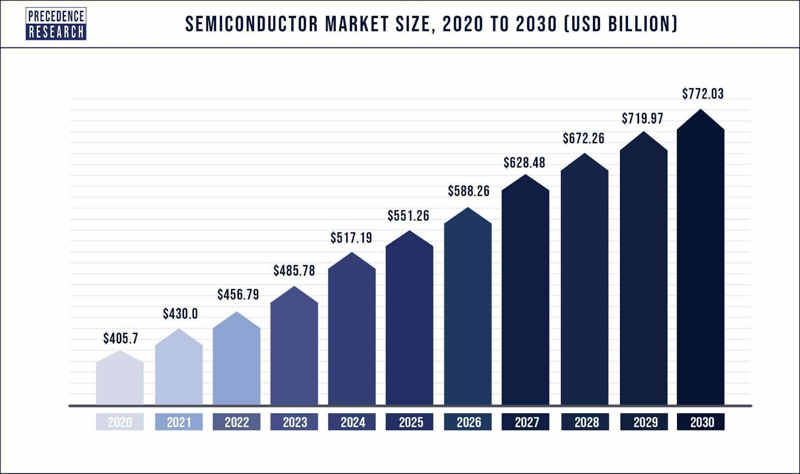

El informe creado por los analistas en 2019 señaló el valor del mercado de chips en 405.000$ millones en 2020 y 430.000$ millones el año siguiente, mientras que la realidad mostró que las estimaciones eran demasiado conservadoras y el ritmo de desarrollo de la tecnología, subestimado. En 2020, el valor de los ingresos de los fabricantes de chips indicó 465.000$ millones, y en 2021 554.000$ millones (!)

Según esto, podemos ver que el mercado de semiconductores ha crecido más rápido que las suposiciones ya optimistas de los analistas, y es probable que la situación se repita. tan pronto como la demanda de chips mejore a medida que la inflación caiga y se resuelva la desaceleración económica mundial. Sin embargo, vale la pena señalar que en 2020 y 2021, la demanda de chips se disparó aún más por el mercado de criptomonedas, que hasta ahora se ha estado moviendo en ciclos de 4 años, y un ‘sector minero’ relacionado en el que los dispositivos compiten entre sí. poder de cómputo para formar una red de prueba de trabajo. Fuente: Precedence Research

Análisis realizado por los analistas de XTB