Cuando International Business Machines (IBM) presente mañana sus resultados del tercer trimestre, los inversionistas buscarán señales de que la empresa ha sido capaz de mantener el impulso de las ventas frente a la desaceleración económica generalizada que está afectando a otros gigantes tecnológicos.

IBM ha superado cómodamente a sus homólogos tecnológicos este año, perdiendo alrededor de un 8% en lo que va de año, en comparación con el desplome de más del 31% del Nasdaq 100.

La razón principal de que la empresa haya obtenido unos resultados mejores que la media es el completo giro empresarial que ha dado el director general Arvind Krishna, con el fin de reactivar el crecimiento tras décadas de malos resultados.

IBM es ahora una empresa más ágil y mejor enfocada. El año pasado, el gigante completó la escisión de su negocio de servicios de tecnología de la información de 19,000 millones de dólares, Kyndryl Holdings.

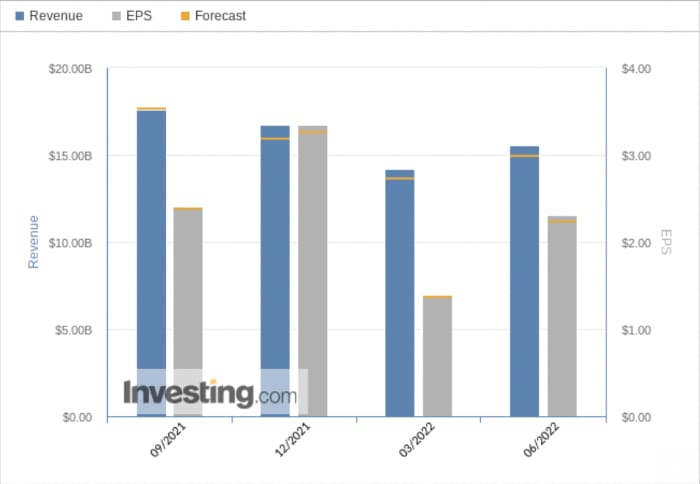

Además, las {{erl-8082||ventas aumentaron} un 9% hasta los 15,500 millones de dólares en los tres meses que terminaron el 30 de junio, el mayor crecimiento en casi diez años. Los ingresos de la nube híbrida se dispararon un 18% hasta los 5,900 millones de dólares en el trimestre.

A pesar de las cifras positivas, IBM no es inmune a los vientos en contra macroeconómicos. En julio, el gigante con sede en Armonk (Nueva York) rebajó sus previsiones de flujo de caja libre por el impacto de la fortaleza del dólar y la pérdida de negocio en Rusia.

IBM, que obtiene cerca de la mitad de sus ventas fuera de América, espera obtener un flujo de caja libre de 10,000 millones de dólares este año, en el extremo inferior de un rango anterior.

A pesar de esta desviación, hay fuertes indicios de que el Krishna sigue en camino de transformar Big Blue desde su negocio tradicional de infraestructura y servicios de tecnología de la información al mercado de la computación en la nube, de rápido crecimiento.

Carácter defensivo

La naturaleza defensiva de IBM y su sólido impulso han mantenido sus acciones bien aisladas de la actual agitación del mercado.

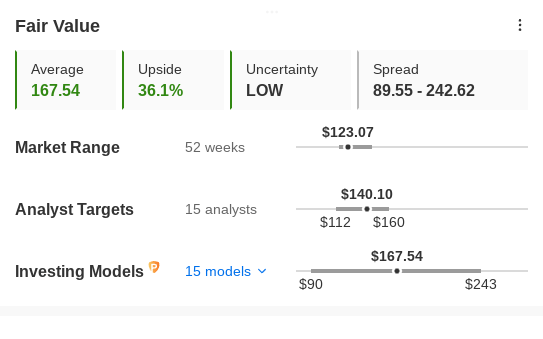

La empresa también tiene un importante potencial alcista, según los modelos de InvestingPro, que valoran las empresas en función de los múltiplos precio-beneficio o precio-ventas o de los valores terminales. El valor razonable medio de IBM en InvestingPro es de 167.54 dólares, lo que implica un potencial alcista de más del 30%.

Fuente: InvestingPro

Desde que asumió el cargo de CEO en abril de 2020, Krishna ha reorganizado el negocio de la compañía en torno a una estrategia de nube híbrida, que permite a los clientes almacenar datos en servidores privados y en múltiples nubes públicas. IBM completó la compra de Red Hat por 33,000 millones de dólares en 2019, el primer paso de un cambio hacia lo que llama nube híbrida.

Según una nota reciente de Morgan Stanley, IBM está demostrando ser un buen lugar para esconderse en la actual agitación del mercado, principalmente debido a su diversificación de ingresos. Incluso cuando los presupuestos de hardware de TI y las valoraciones tecnológicas reciben un golpe en un entorno abrumado por la inflación, las empresas están invirtiendo cada vez más en áreas como la ciberseguridad y la analítica, que representan aproximadamente la mitad de los ingresos de IBM. Además, sólo el 20% de los ingresos de la empresa procede del hardware y del software del sistema operativo.

Conclusión

Los resultados de IBM de mañana pueden mostrar cierta debilidad, dado el incierto entorno macroeconómico actual. Sin embargo, la cartera más defensiva de la empresa -con una mezcla de ingresos recurrentes superior al 50% y una mezcla de software y servicios del 75%- la sitúa para seguir superando a sus homólogos.

Información: En el momento de redactar este artículo, el autor no posee ninguna de las acciones mencionadas en este informe. Las opiniones expresadas en este artículo son exclusivamente las del autor y no deben tomarse como asesoramiento de inversión.

Haris Anwar/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.