Consideraciones Iniciales Delta Airlines

Cierto es que una aerolínea no es una acción de crecimiento, sin embargo, las particularidades de este sector y los buenos fundamentales, podrían ofrecer un amplio interés a los inversores como sector a tener en cuenta. Y Delta AirLines podría ser un ejemplo explosivo cuando finalicen las correcciones.

Desapalancamiento

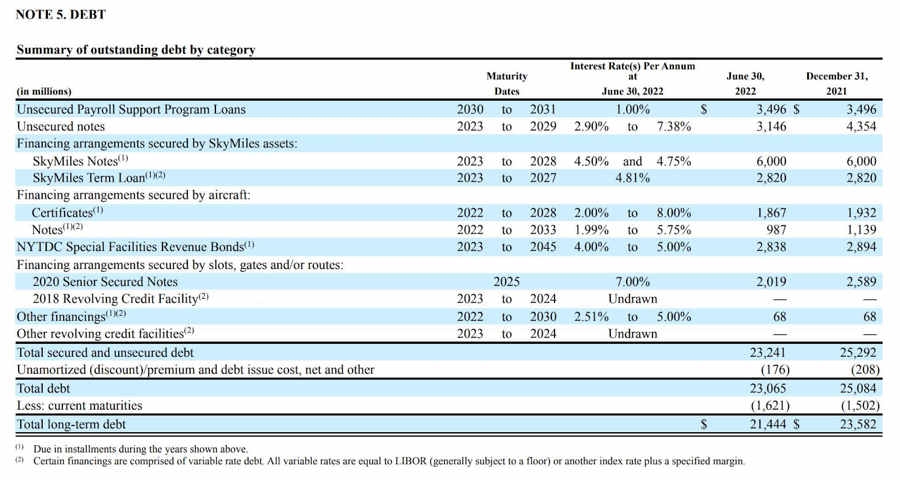

Durante la pandemia, para sobrevivir, Delta Air Lines apalancó su balance y llegó a asumir una deuda de más de 10.000$ millones. Dos años después, los beneficios de la empresa comienzan a volver a los niveles previos a la pandemia. Como resultado de este resurgir, Delta AirLines se enfoca en la actualidad en reducir su deuda. A finales del segundo trimestre de este año, Delta tenía una deuda a largo plazo de 21.400 millones de dólares, que es inferior a los 23.600 millones de dólares de finales de 2021. Recientemente, según un artículo del Wall Street Journal de este mes:

«La empresa tiene como objetivo una deuda neta ajustada de 15.000 millones de dólares para 2024, lo que significaría una reducción de 5.000 millones de dólares en la deuda neta ajustada de hoy a la fecha prevista».

Veamos un resumen de la deuda pendiente de Delta por categoría al 30 de junio de 2022:

fuente: Delta AirLines

Pagar la deuda es obviamente importante para reducir el apalancamiento y liberar el flujo de caja, pero en un entorno en el que los tipos de interés continúan aumentando, es aún más crítico para la empresa.

Regreso de Viajes Corporativos

El regreso de los viajes de negocios ayuda a los esfuerzos de la empresa por desapalancarse. La industria de las aerolíneas en su conjunto está viendo a los clientes corporativos regresar cerca de los niveles previos a la pandemia. Según la Asociación Global de Viajes de Negocios (GBTA), una asociación de la industria, se espera que el gasto global en viajes de negocios aumente un 33,8% en 2022.

En otra encuesta reciente, el 85% de los viajeros de negocios dijeron que definitivamente necesitan viajar para lograr sus objetivos comerciales. Mirando hacia un año, más de las tres cuartas partes dijeron que esperan viajar por trabajo más o mucho más en 2023 que en 2022.

En la presentación de resultados más reciente de American Airlines, la compañía publicó que sus viajes de negocios alcanzaron el 80% de los niveles de 2019 en el primer trimestre de 2022. La compañía predice que se recuperará en un 90% en la segunda mitad del año.

Asimismo, Delta AirLines dijo que sus volúmenes de viajes de negocios alcanzaron los niveles más altos posteriores a la pandemia. Antes de la pandemia, los viajes de negocios representaban el 31% de los ingresos operativos totales de Delta. Durante los primeros seis meses de 2022, los viajes de negocios ya representaban el 28,7% de los ingresos operativos totales.

No se puede subestimar el impacto de los viajes corporativos en los resultados de las aerolíneas. Aunque los viajes de negocios solo representan el 12% de los pasajeros de las aerolíneas, pagan precios más altos que otros clientes y, por lo general, son el doble de lucrativos, ya que representan hasta el 75% de los beneficios.

Incluso con el fortalecimiento de los viajes corporativos, no se espera una recuperación total de toda la industria hasta 2026. Los mayores obstáculos para una recuperación total de los viajes de negocios globales son la inflación persistente, los altos precios de la energía, los desafíos de la cadena de suministro y la escasez de mano de obra y, por supuesto, una economía en recesión.

fuente: Asociación mundial de viajes de negocios

Viaje internacional

Otro viento de cola para la industria de las aerolíneas es el resurgimiento de los viajes internacionales. En noviembre de 2021, se levantaron las restricciones de viaje para la mayoría de los visitantes extranjeros completamente vacunados a los Estados Unidos. Esta acción hizo posible que muchos ciudadanos extranjeros viajaran a los EE.UU. por primera vez en 18 meses.

A pesar de este cambio de política, la industria espera que el entorno de demanda internacional continúe cayendo hasta 2022, y que el ritmo de recuperación siga a la zaga de los viajes nacionales.

Según Delta AirLines en su último informe trimestral, los ingresos internacionales han quedado rezagados con respecto a la recuperación de los viajes nacionales, pero mejoraron en el trimestre de junio de 2022 hasta recuperarse aproximadamente un 80% en comparación con el trimestre de junio de 2019, ya que las restricciones de viaje disminuyeron y muchos países terminaron con los requisitos de prueba. La compañía dijo:

“Nuestros clientes corporativos expresaron un mayor interés y planes para viajar internacionalmente en la segunda mitad del año debido a la eliminación del requisito de test previo a la salida para los vuelos que regresan a los Estados Unidos”.

Objetivos financieros

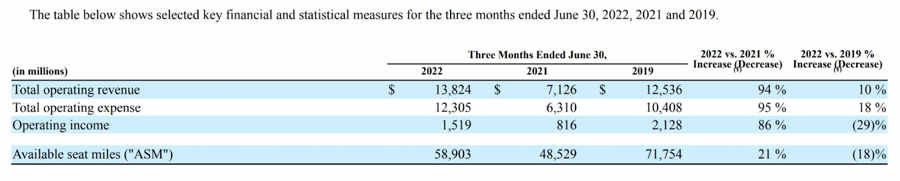

A mitad del segundo año después de la pandemia, los ingresos operativos totales de Delta Air Lines aumentaron un 94% con respecto al año anterior y un 10% más que en 2019 antes de la pandemia.

fuente: Delta AirLines

Para el resto del año, la compañía espera generar una rentabilidad significativa. Avance rápido hasta 2024, Delta estima que los ingresos crecerán a 50.000$ millones con beneficios de 7$ por acción o más.

fuente: Delta AirLines

Si Delta AirLines cumple sus objetivos para 2024, la empresa superaría los niveles previos a la pandemia de 2019 y comenzaría una nueva etapa de crecimiento para la empresa.

Análisis

Con el regreso de los viajeros de negocios y el aumento de los viajes internacionales, Delta AirLines debería poder aumentar sus ingresos en un 10% en los próximos dos años. Junto con este resurgimiento de los ingresos, los márgenes netos también deberían mejorar hasta un 8%, impulsados por un mayor margen y los billetes premium de los viajeros de clase ejecutiva.

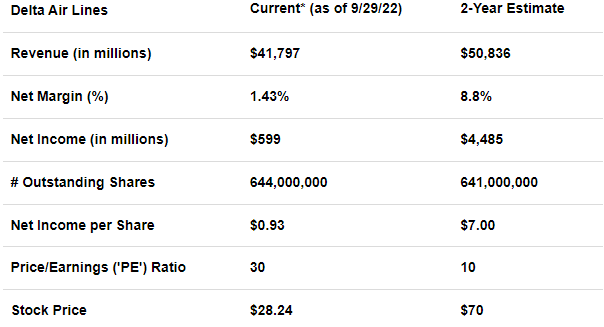

Con respecto a su resultado final, el mercado estima que los beneficios crecerán más de siete veces de 599$ millones a 4.480$ millones durante el mismo período. Esto se traduce en un beneficio por acción creciente de $0,93 a $7,00 por acción.

Finalmente, el ratio PER debería contraerse de 30x a 10x veces los beneficios debido al fuerte aumento en los beneficios que hace que la acción sea más atractiva para los inversores.

A continuación se muestra una tabla que contrasta las métricas actuales y el precio de las acciones de Delta con la estimación de 2 años:

Fuente de las métricas de la empresa: Morningstar, Delta AirLines *Métricas actuales basadas en los resultados del segundo trimestre de su guía para 2022.

La combinación del resurgimiento de los viajes internacionales y el regreso de los viajes corporativos es un buen augurio para que Delta Air Lines no solo recupere sus ingresos y beneficios a los niveles previos a la pandemia, sino que comience a superarlos y devuelva a la empresa a una rentabilidad sostenida. Sin embargo, debemos prestar especial atención a que la estimación a 2 años marca el objetivo tras el fin de las alzas de tipos de interés de los bancos centrales, agente clave para que los inversores vuelvan con fuerza al mercado.

Como la aerolínea número 1 según The Points Guy según la satisfacción del cliente, Delta podría volver a ser la aerolínea más rentable entre las aerolíneas nacionales, por encima de American Air Lines. Y esto es interesante, pero el contexto actual no es el más adecuado.

Valoración Técnica

La acción del precio sigue siendo negativa para el sector y, por lo tanto, la tendencia principal del canal bajista (azul) sigue siendo el contexto clave. Hay que tener en cuenta que a pesar de los buenos fundamentales que presentó recientemente Delta AirLines dan signos de una gran recuperación en el futuro próximo, esta está todavía por llegar.

El coste de oportunidad para el inversor sigue siendo muy elevado y el riesgo de entrar pronto podría suponer asumir correcciones adicionales antes de las alzas.

fuente:xStation

Es posible que el extremo inferior del indicador estocástico pueda ofrecer una oportunidad de corto plazo con el objetivo en el nivel del 38,2% de la estructura de fibonacci, apoyado por el doble suelo desarrollado recientemente en el 23,6% de la misma estructura, pero la tendencia y el marco temporal siguen yendo en contra de los intereses del mercado.

Análisis realizado por el analista de XTB Dario García