El creciente nerviosismo sobre las acciones de Credits Suisse debido a la reestructuración en curso desde finales de julio y el deterioro de los resultados financieros pueden indicar que los inversores temen que se repita el escenario negro que se produjo con Lehman Brothers.

¿Tenemos motivos para preocuparnos?

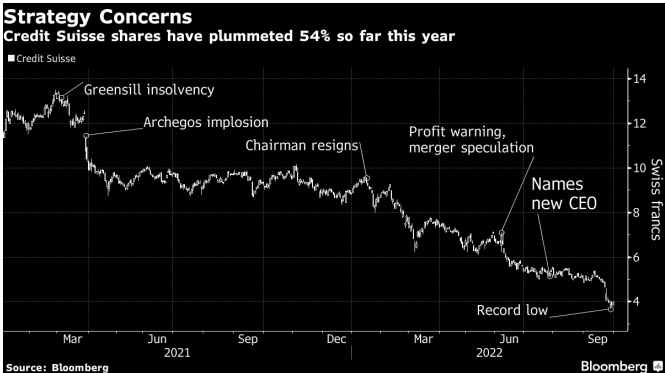

La capitalización bursátil actual de Credit Suisse es de poco más de 10.000 millones de francos suizos, un mínimo histórico. El desempeño del banco se ha deteriorado constantemente de un trimestre a otro. El 27 de octubre, Credit Suisse publicará sus resultados del tercer trimestre de 2022 y dio a conocer un plan de reestructuración. Ulrich Körner, director ejecutivo de Credit Suisse, comparó al banco con un ave fénix que está a punto de renacer de sus cenizas. Fundamentalmente, los últimos tres trimestres muestran el desempeño deficiente del banco tanto en el crecimiento de los ingresos como en la rentabilidad de las utilidades operativas. Las fuentes de los problemas del banco son principalmente inversiones equivocadas en fondos y un asunto relacionado con el origen de los depósitos mantenidos en el banco, que se remonta a la década de 1940.

La inversión de Greensill le costó a Credit Suisse alrededor de 2.000$ millones en pérdidas más los costes legales y de reestructuración. Por el contrario, el banco perdió (según las fuentes) entre 4.700 y 5.100 millones de dólares en su inversión en Archegos. En comparación, Morgan Stanley reportó una pérdida de casi mil millones de dólares; UBS Group AG sufrió pérdidas de 773 millones de dólares.

Es más, a principios de este año estalló un escándalo por una fuga masiva de datos que involucró a unas 18.000 cuentas de clientes de todo el mundo, con un total de fondos depositados que superó los 100.000 millones de francos suizos. Y tal vez no hubiera habido nada de malo en esto, si no hubiera salido a la luz que una parte importante de estos fondos eran fortunas de dictadores y personas vinculadas al mundo criminal. Resultó que este procedimiento había estado ocurriendo desde la década de 1940 y el banco no estaba particularmente preocupado por el origen de los fondos depositados en las cuentas.

Aspectos destacados recientes de la historia de Credit Suisse frente al precio de las acciones del banco:

Fuente: Bloomberg

Dos inversiones fallidas, un escándalo de imagen, deterioro de los resultados financieros, dimisión del consejero delegado y reestructuración. No es sorprendente que los observadores del mercado hablen cada vez más alto sobre la posibilidad de que el banco se declare en quiebra. Agrega combustible al fuego el hecho de que recientemente las valoraciones de los llamados credit default swaps han aumentado significativamente. Estos son los llamados CDS, o derivados, que se utilizan para cubrir el riesgo de incumplimiento del prestatario. El 30 de septiembre de 2022, la valoración del CDS de Credit Suisse era la misma que en 2009, justo después del colapso de Lehman Brothers y el estallido de la crisis financiera mundial. Por lo tanto, esto podría significar que el fisco parece estar descontando el riesgo potencial de quiebra bancaria.

Diferencial de CDS de Credit Suisse:

Fuente: Bloomberg

La pregunta es, ¿permitirá el gobierno suizo que este banco quiebre? A día de hoy, las posibilidades son escasas. Es probable que sea similar al caso de UBS, el banco más grande de Suiza, que también tuvo problemas durante la crisis financiera. El gobierno suizo lo recapitalizó, el banco se reestructuró y ahora sus operaciones no experimentan fluctuaciones como las de Credit Suisse. Sin embargo, cabe esperar que la reestructuración del banco sea dolorosa y ardua, como ya ha comunicado el consejero delegado de Credit Suisse. Esto puede significar, en primer lugar, recortes significativos en los costos de personal.

Los medios comparan los problemas de Credit Suisse con los del banco Lehman Brothers, que quebró en 2009. El estallido de la crisis financiera en 2008 no fue provocado por la quiebra de Lehman, sino que la quiebra de ese banco fue la chispa que cayó sobre la pólvora. barrilete. La causa fueron los bonos tóxicos basados en hipotecas. Para decirlo con más precisión, los bancos emitieron hipotecas de forma masiva a personas que no podían pagarlas. Después, con base en estos préstamos, crearon bonos respaldados por estos préstamos y se los vendieron entre sí. Esto se puede comparar con jugar con una patata caliente. Resultó que el último banco en mantenerlo fue Lehman Brothers. Cuando ese banco colapsó, resultó que los bonos no valían nada. Hoy la situación es diferente. La condición financiera y la situación de Credit Suisse es en gran medida responsabilidad del propio banco. En la coyuntura actual, el estallido de otra crisis financiera global como consecuencia del potencial colapso de este banco parece improbable, pero sin embargo, deben tenerse en cuenta las consecuencias locales y de corto plazo del dudoso futuro de Credit Suisse.

Análisis realizado por los analistas de XTB