El gobierno americano ha conseguido un nuevo record histórico esta semana al superar por primera vez los $31 billones de deuda, la mayor de su historia y la mayor del mundo, supone ya más del 130% del PIB.

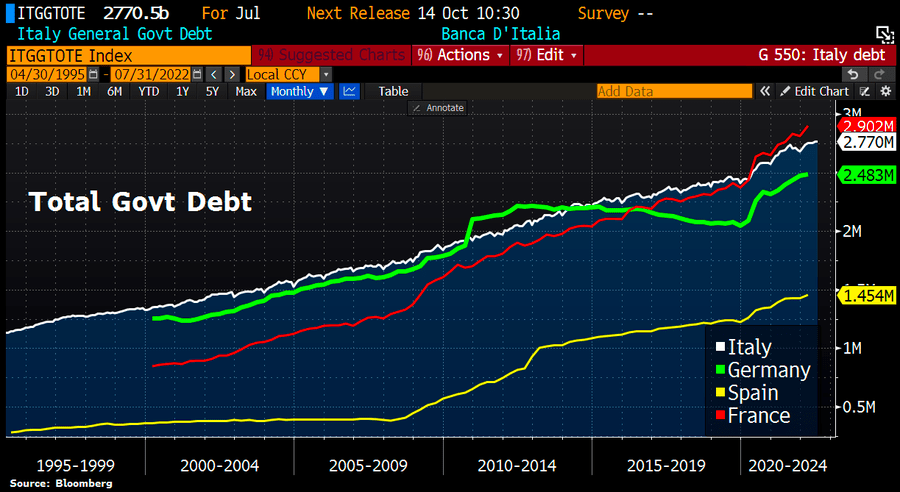

Detrás de USA, China está en segundo puesto aunque con una cifra muy alejada de algo más de $13 billones, el tercero UK con $9.1 y después Francia con $7.3 billones. Vean el volumen de deuda de las cuatro principales economías de la UE:

Además, semejante volumen de deuda USA no contempla la totalidad, sólo la deuda considerada computable y sumando la no computable la cifra sale disparada por encima de los $70 billones.

El stock de deuda es abrumador pero lo importante y además inquietante son los flujos o la relación entre el ritmo de crecimiento de la deuda y el del PIB.

La demografía es un grave problema para las cuentas de cualquier Estado (España, en general Europa, Japón…) con una demografía tan deteriorada, el envejecimiento de la población supone un gasto extraordinario en sanidad, cuidados de salud, menor consumo potencial, etc…

Además del aumento estructural del gasto, la menor natalidad reduce sistemáticamente los ingresos del estado vía recaudación de impuestos. En 2021, se recaudaron $4.02 billones frente a un gasto de $6.82 billones.

Los flujos son increíblemente altos y estructurales, crecientes y no del tipo de gasto que pueda ser reducido, continuará al alza.

Cada americano nace con una deuda cercana ya a los $93.000 bajo el brazo, no es precisamente el pan al que se refiere a la expresión «nacer con un pan bajo el brazo” refiriéndose a la suerte y fortuna que los niños traen consigo al nacer, para ellos y sus familias.

El coste de la deuda o pago por intereses que afronta el Tesoro USA alcanza los $1.000 millones cada día!… y los tipos subiendo. Cada dólar destinado a pagar deuda es un dólar menos para inversión, investigación y desarrollo, es decir, para fomentar el crecimiento económico.

La economía crece pero a ritmo inferior al de la deuda, la desde hace años y tantas veces aludida en estas líneas Ley de Retornos Decrecientes (cada vez se necesitan más unidades de deuda para conseguir la misma unidad de PIB) se ha intensificado brutalmente durante estos últimos años de estímulos masivos.

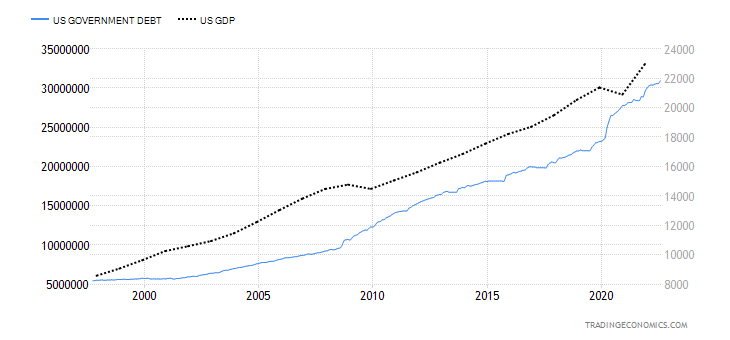

Desde el año 2000, cuando el PIB y la Deuda americanos rondaban los $9 billones y $5 billones respectivamente, hasta hoy que están cerca de $23 billones y $31 billones respectivamente, el PIB ha crecido un 155% pero la deuda un 520%.

PIB vs DEUDA EEUU.

Alcanzar nuevo record de $31 billones de deuda justamente ahora que los tipos de interés se están ajustando al alza para combatir la inflación es una pesadilla. El aumento del coste de la deuda y el sobrecoste en nuevas emisiones de deuda supondrá una factura adicional, más gasto para un sistema inundado de gastos estructurales y deficiente en ingresar lo suficiente.

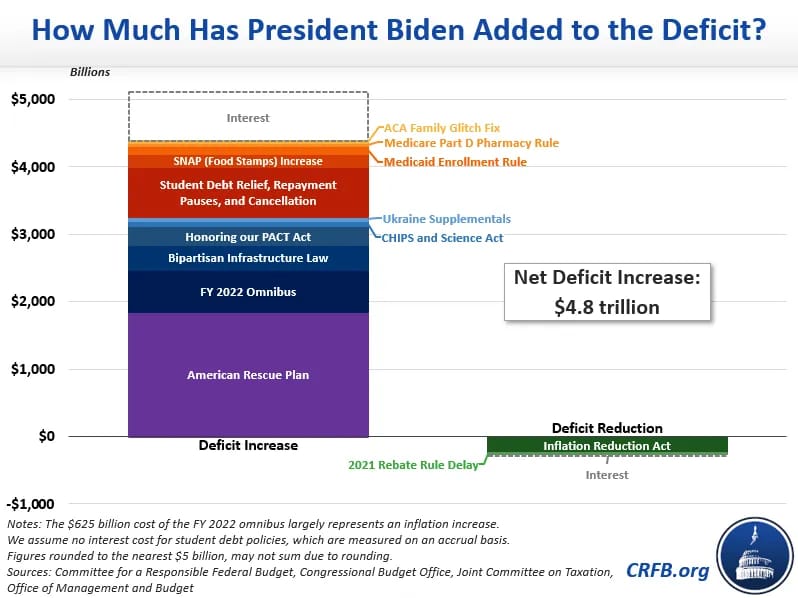

El nuevo hito, después de haber sumado cerca de $8 billones en sólo 4 años, supone un problema también para los políticos, el Sr Biden encara las elecciones midterm con una mochila de deuda en la espalda cada vez más insostenible, cuando su promesa fue controlar la evolución de las deudas, manejar mejor las cuentas y fiscalidad con objeto de reducir significativamente el déficit estructural que padece EEUU desde hace más de 50 años:

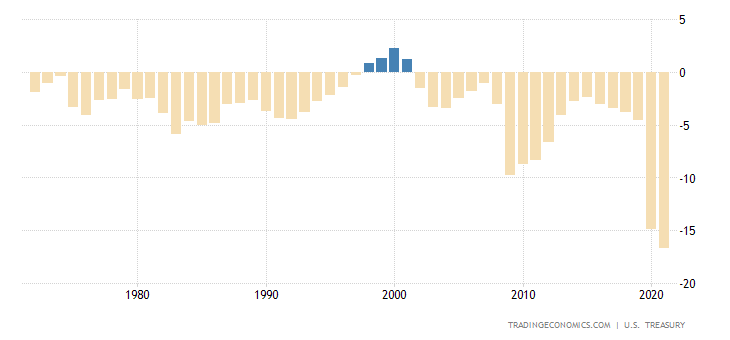

DÉFICIT PRESUPUESTARIO CRÓNICO, EEUU.

El «Committee for a Responsible Federal Budget» estima , vean este escueto informe, que el equipo Biden ha aprobado nuevo endeudamiento por importe de $4.8 billones desde que llegó a la Casa Blanca, casi $5 billones que se sumarán al déficit estructural actual desde ahora hasta 2.031.

No fue el Sr. Biden en solitario, la otrora prestigiosa economista, ex presidente de la FED y actual Secretaria del Tesoro americano, Sra Janet Yellen, pasará a la historia por su desafortunada defensa en favor de inundar con más liquidez y más deudas el sistema, cuando se refirió a los mega programas de estímulo:

- “Neither the President-elect, nor I, propose this relief package without an appreciation for the country’s debt burden”. “But right now, with interest rates at historic lows, the smartest thing we can do is act big”.

Después, el pasado otoño también tuvo la ocurrencia de incitar al resto de países G-7 con su célebre frase: «go big on stimulus».

«The smartest thing we can do»… lo más inteligente que se puede hacer cuando una economía disfruta de tipos cero durante más de una década es mirar al futuro, gestionar para tratar de reducir al máximo los compromisos y deudas porque el único camino posible desde tipos al 0% es al alza.

Con estos graves problemas de fondo, el stock de deuda en máximos históricos y los flujos de deuda también por las nubes con carácter estructural, el encarecimiento del coste de la deuda es letal para el Tesoro y su solvencia.

Considerando la inestabilidad que origina la subida del coste de financiación y de la deuda en un país tan hiper apalancado, la idea de asistir a un «Pivot» de la FED más temprana de lo que apunta su propio «dot plot» o gráfica con la hoja de ruta proyectando evolución de tipos de interés (FED FUNDS), es cada vez más seductora.

El consenso de mercado espera que la FED suba los tipos 0.75 puntos en la reunión del FOMC de noviembre y otros 0.50 puntos en la de diciembre, elevando la tasa oficial del dinero en USA o los FED FUNDS hasta el 4.5%.

Pero la inflación y el prestigio de la FED están en juego. Aunque el pivot llegará, estimo como la mayoría de expertos que la FED no podrá ajustar sus decisiones de tipos al dot plot que hoy maneja, los mercados de acciones ni los participantes deberían considerar la decisión como una oportunidad clara de compra.

Es muy posible que el día que, en su caso, la FED comunique la noticia Pivot, el mercado lo tome con gran entusiasmo y se produzca un buen rebote de las cotizaciones, también es posible que dure menos de lo esperado.

El analista de Morgan Stanley, Mike Wilson. explica en una nota a sus clientes y de manera concisa el porqué:

- It appears increasingly likely that the Federal Reserve will pivot away from its currently hawkish monetary policy as global US dollar liquidity is now in the «danger zone where bad stuff happens».

- But investors shouldn’t put too much stock into a potential pivot by the Fed.

- «That’s because an earnings recession is imminent, and potential stock market downside from a sizable earnings decline would likely outweigh the potential upside from a Fed pivot».

Además, el Pivot puede convertirse en una trampa para la FED, la reacción de los mercados puede alentar de nuevo la propensión de los inversores al riesgo, a comprar acciones y a especular, activar de nuevo el modo Risk-On. Anticipar el Pivot mientras la inflación sigue alta puede reactivar las presiones de precios, castigar más al consumo y menguar los beneficios de las empresas.

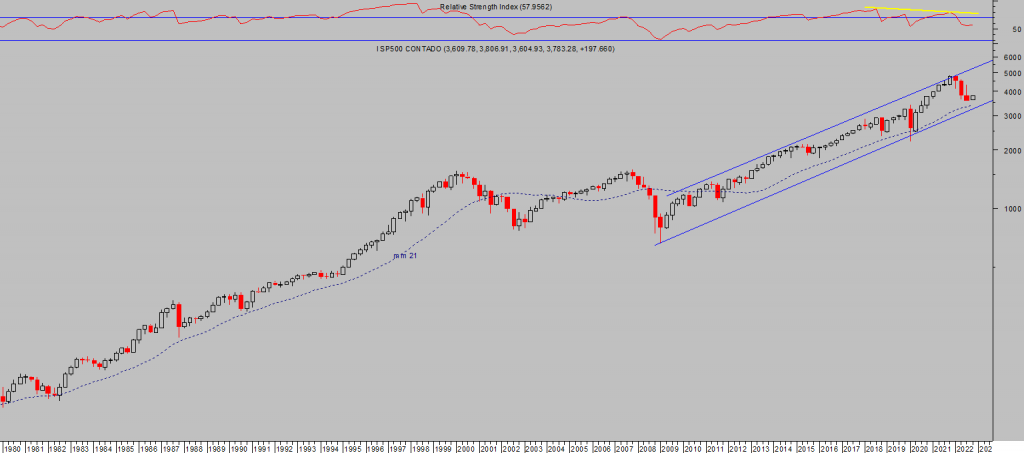

El SP500 ha caído cerca del 25% desde enero, se ha dejado un cuarto de su capitalización en sólo 10 meses, aunque observando su evolución de largo plazo no se aprecia tal descalabro aún.

S&P500, trimestral.

Además, no por haber caído tanto está necesariamente barato.

Independientemente del camino tendencial del mercado, siempre habrá momento dulces para invertir, rebotes fuertes de las cotizaciones, oportunidades de gran potencial pero también riesgo alto que habrá que gestionar muy estrechamente.

«Pain is a fact. Suffering is a choice.»

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com