Termina un mes de septiembre negativo para las Bolsas. El Ibex 35 cae un -6,59%, el Euro Stoxx 50 -5,66%, el FTSE 100 -5,36%, el Dax -5,61%, el Nikkei -7,67%, el Cac -5,92%, el FTSE MIB -4,72%, el CSI -6,72%, el S&P 500 -9,34%, el Dow Jones -8,84%, el Nasdaq -10,50%.

Los mejores valores del Ibex 35 en septiembre fueron Bankinter +14,20%, CaixaBank +10,22%, ACS +4,14%, BBVA +2,87% y Sacyr +0,72%. Los peores fueron Grifols (BME:GRLS) -26,26%, Solaria -23,68%, Meliá -21,32%, Cellnex -18% y Telefónica -17,98%.

El ranking de las Bolsas en lo que llevamos de 2022 va de la siguiente manera:

– Ftse británico -6,65%

– Nikkei japonés -9,91%

– Ibex español -15,46%

– Cac francés -19,44%

– Dow Jones -20,95%

– Eurostoxx -22,80%

– CSI chino -22,98%

– Dax alemán -23,74%

– Mib italiano -24,49%

– S&P 500 -24,77%

– Nasdaq -32,40%

Sentimiento de los inversores (AAII)

* El sentimiento alcista (expectativas de que los precios de las acciones subirán en los próximos seis meses) se sitúa en el 20% y sigue por debajo de su media histórica del 38% por 45ª semana consecutiva.

* El sentimiento bajista (expectativa de que los precios de las acciones caerán en los próximos seis meses) se sitúa en el 60,8%. Es la primera vez que el pesimismo supera el 60% durante dos semanas consecutivas.

Los números lo dicen todo

1) Desde agosto del 2021 se han producido 294 subidas de tipos de interés en todo el mundo.

2) El S&P 500 en lo que lleva de año acumula 49 días en los que ha sufrido una caída de un -1% o más. Desde el año 2009 no se veía algo así y ojo que aun restan tres meses para finalizar el año.

Los únicos años con un mayor número de días así son

– 1930 (70)

– 1931 (97)

– 1932 (95)

– 1933 (75)

– 1934 (59)

– 1937 (62)

– 1938 (67)

– 1939 (52)

– 1974 (67)

– 2000 (54)

– 2001 (54)

– 2002 (72)

– 2008 (75)

– 2009 (55)

Insisto, llevamos 49 y todavía nos quedan 3 meses por delante en los que escalaremos posiciones.

3) Por sexta vez en siete semanas, el S&P 500 se hundió hasta nuevos mínimos del mercado. Con un descenso casi del -25% en nueve meses, el índice ha sufrido su tercer peor resultado a estas alturas del año desde 1931. Si miramos los mercados bajistas anteriores, la venta media alcanzó el -39% en 20 meses. Eso implicaría otra caída del -19%.

4) Las acciones cayeron por tercer trimestre consecutivo, registrando el peor septiembre en dos décadas. El índice ha bajado un -12% sólo en las últimas tres semanas.

5) El S&P 500 y el Nasdaq firman tres trimestres consecutivos de rentabilidad negativa, algo que no sucedía desde 2009.

6) Históricamente, los bonos se han comportado bien cuando las acciones no lo hacen, pero este año no está siendo así.

Las cinco veces anteriores en las que el S&P 500 perdió un -10% o más en el año, los bonos ganaron todas las veces, con una subida media del +7,7%. Este año, con el S&P500 cayendo más de un -20% y los bonos un -13,8%, las cartera 60/40 (con un 60% en acciones y un 40% en bonos) están en desgracia. En 2022 cae un -20,4%, una de las mayores caídas desde el año 1928, solo superada por 1931 (-27,3%), 1937 (-20,7%). Desde el 2009 acumulaba subidas cada año, salvo en 2018 con descenso del -2,5%.

Y es que el índice Bloomberg U.S. Aggregate Bond cae un -13,9% en el año, es decir, su peor ejercicio desde 1976 y además nunca había bajado dos años seguidos y ésta vez lo va a hacer, ya que en 2021 cayó -4,4%.

Un apunte más, históricamente, en los mercados bajistas que tuvieron lugar sin una recesión, las acciones se desplomaron una media del -24% y tan solo en una única ocasión el desplome superó el -30% (en 1987).

Llega octubre

Empezamos un mes nuevo, en este caso octubre y es interesante saber cómo es octubre históricamente para la Bolsa.

Mark Twain lo tenía muy claro: “octubre es uno de los meses más peligrosos para los mercados. Los otros son julio, enero, septiembre, abril, noviembre, mayo, marzo, junio, diciembre, agosto y febrero».

Si sólo nos fijamos en los últimos 10 años, e incluso los últimos 20 años, este mes ha sido el 4ª con mayor rendimiento del índice S&P 500 y si nos vamos desde más atrás, por ejemplo los últimos 70 años, es el 7º mejor mes en rentabilidad.

Pero si algo suele caracterizar a los meses de octubre en Bolsa es su volatilidad y es que es el mes del año en el que se produce un mayor número de movimientos del S&P 500 de un 1%, independientemente de que sea subiendo o bajando.

Resumiendo, las rentabilidades del S&P 500 en el mes de octubre a lo largo de la historia es la siguiente:

* Últimos 20 años: +1,38% (solo superado por abril +2,21% y noviembre +1,99%).

* Últimos 50 años: +0,75% (solo superado por enero +1,10%, marzo +0,84%, abril +2,20%, julio +1,02%, noviembre +1,57% y diciembre +1,43%).

* Últimos 100 años: +0,24% (aquí baja más puestos y octubre sólo puede superar a los meses de febrero +0,20%, mayo -0,01% y septiembre -1,21%).

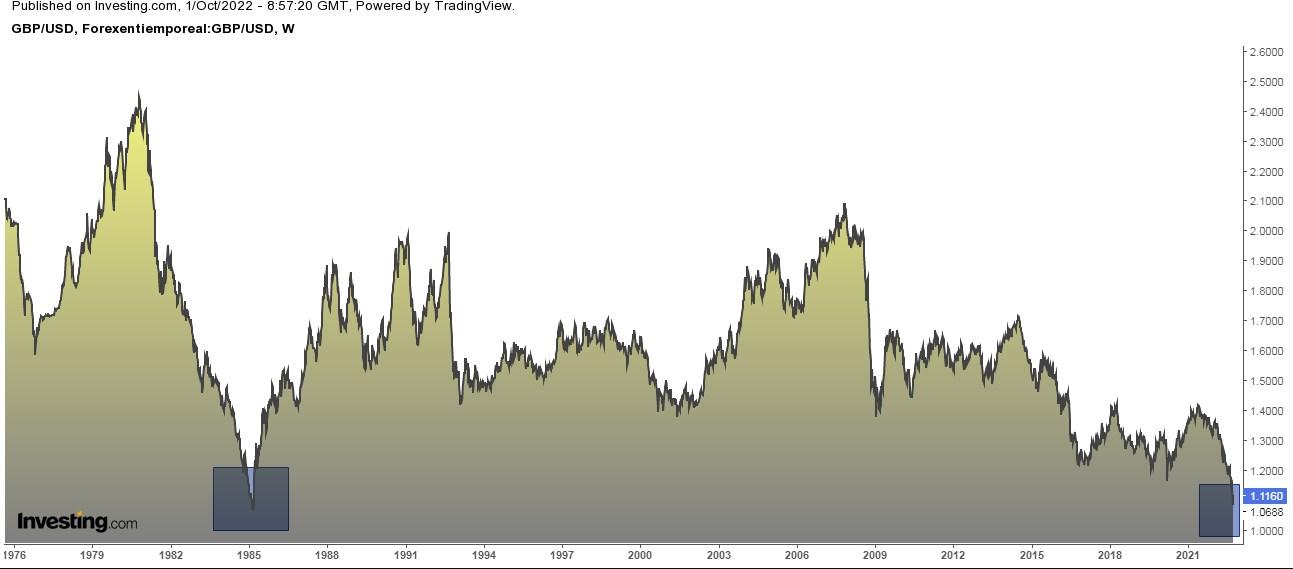

La libra ante la intervención del Banco de Inglaterra

La libra esterlina ha ganado un +7% desde su mínimo de 1,0350 dólares establecido a principios del pasado lunes. Aun así, la depreciación frente al dólar, en lo que llevamos de 2022, alcanza el -16%.

El Banco de Inglaterra intervino en el mercado de divisas. Pero las intervenciones son costosas y puede fracasar dada la dificultad de influir en su valor en el enorme mercado mundial de divisas. Esa es una de las razones principales por las que se considera una medida de último recurso.

Los mercados monetarios prevén un endurecimiento de la política monetaria de unos 140 puntos en la próxima reunión del banco central en noviembre, una subida de tipos de interés de gran envergadura que debería apuntalar aún más la libra esterlina. De momento los situó en el 2,25%, su nivel más alto en 15 años, y lo hará aún más, ya que se espera que alcancen el 4,5% el próximo año.

Además, el propio banco cree que a principios de 2023 la inflación podría superar el 13%

El índice Bloomberg de bonos corporativos denominados en libras esterlinas cayó un -9,6% en septiembre. Es el mayor desplome desde que se creó el índice.

Mientras, el PIB aumentó un +0,2% tras la revisión al alza y confirma que el país ha esquivado la recesión. Sin embargo, la economía continúa desacelerándose.

El sector de consumo discrecional

El sector de consumo discrecional es el tercero con mayor peso en el S&P 500 con un 11,8%, por detrás del 27% de las tecnologías de la información y el 14,9% de salud.

Dentro de este sector las compañías con mayor peso son Tesla (22,5%) y Amazon (22%).

¿Cómo se puede invertir en este sector? La principal opción es con el Consumer Discretionary Select Sector SPDR® Fund, el cual gestiona 14.700 millones de dólares y sigue 60 valores del sector de consumo discrecional del S&P 500. El ETF cobra una comisión anual del 0,1%.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.