No es ningún secreto que el año 2022 ha sido brutal para los inversionistas en bolsa. Varios vientos en contra macroeconómicos se han juntado para empujar la volatilidad a niveles obstinadamente altos, haciendo que la selección de acciones sea aún más crítica para aquellos que desean tener éxito en las condiciones actuales.

Además del ciclo de endurecimiento de la Reserva Federal y de la inflación, que es la más alta de los últimos 40 años, la evolución del conflicto geopolítico en el este de Europa parece no tener un final a la vista.

Esta mezcla tóxica proporciona razones suficientes para fortificar su cartera de jubilación con acciones que pagan dividendos de bajo riesgo.

Las empresas que ofrecen pagos regulares se consideran un buen amortiguador durante la volatilidad del mercado. También se consideran una cobertura contra la inflación, teniendo en cuenta que el crecimiento de los dividendos ha superado a la inflación desde el año 2000.

A continuación, he recopilado una lista de tres valores de dividendos en los que se puede confiar para que proporcionen unos ingresos crecientes y constantes. Sus rendimientos de dividendos son, sin duda, bajos en este momento, ya que sus precios de las acciones subieron durante el año pasado, pero cada uno es un nombre de bajo riesgo y de alta calidad adecuado para una cartera de jubilación conservadora.

1. UnitedHealth Group

UnitedHealth Group Incorporated, la mayor aseguradora de salud del mundo, ofrece una sólida vía para generar ingresos para la jubilación.

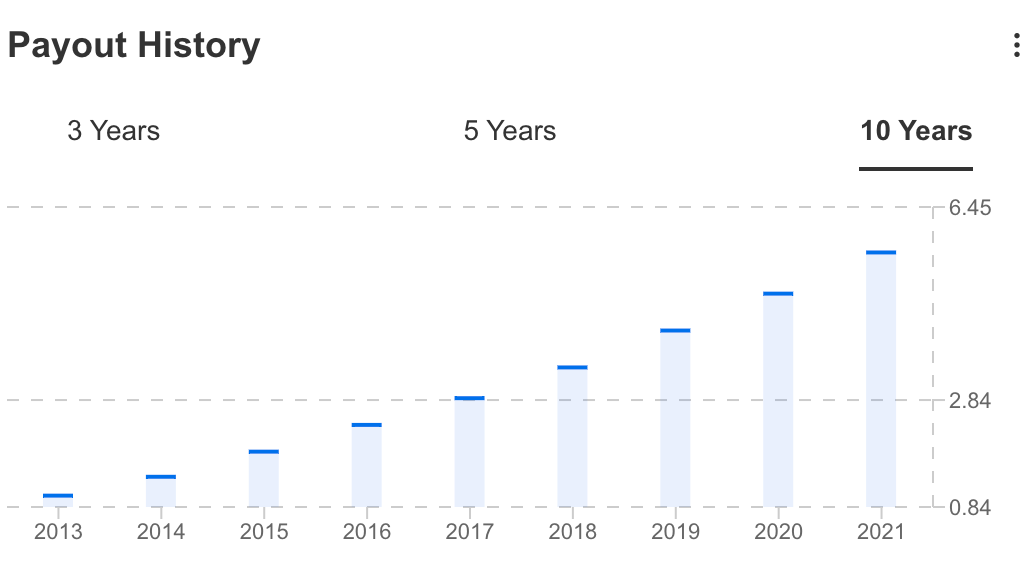

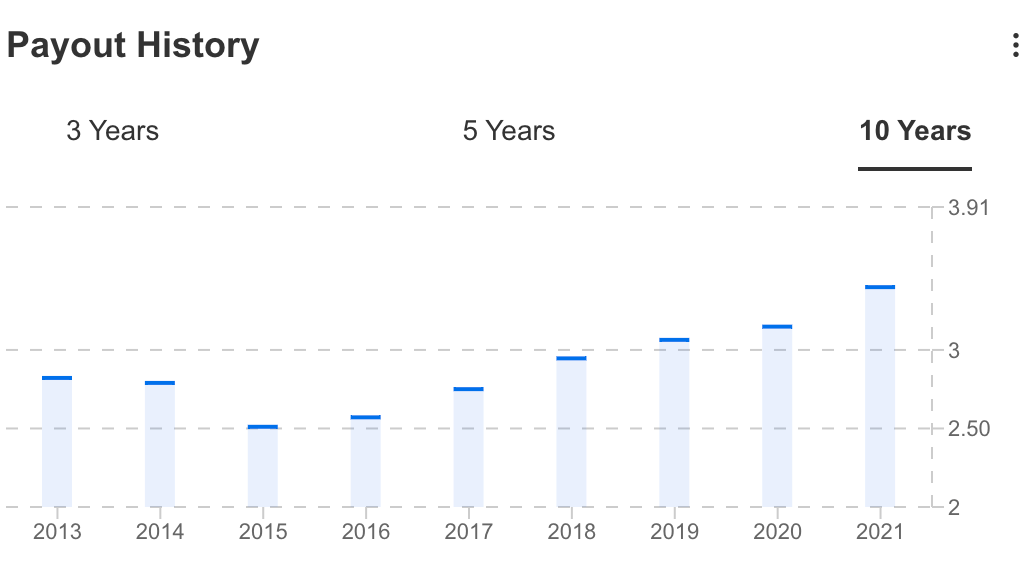

Respaldados por la fuerte generación de efectivo de la empresa, los inversionistas han obtenido enormes aumentos de dividendos durante los últimos cinco años. La empresa paga un dividendo trimestral de 1.65 dólares. Anualmente, ese pago ha aumentado más del 18% durante los últimos cinco años.

Fuente: InvestingPro

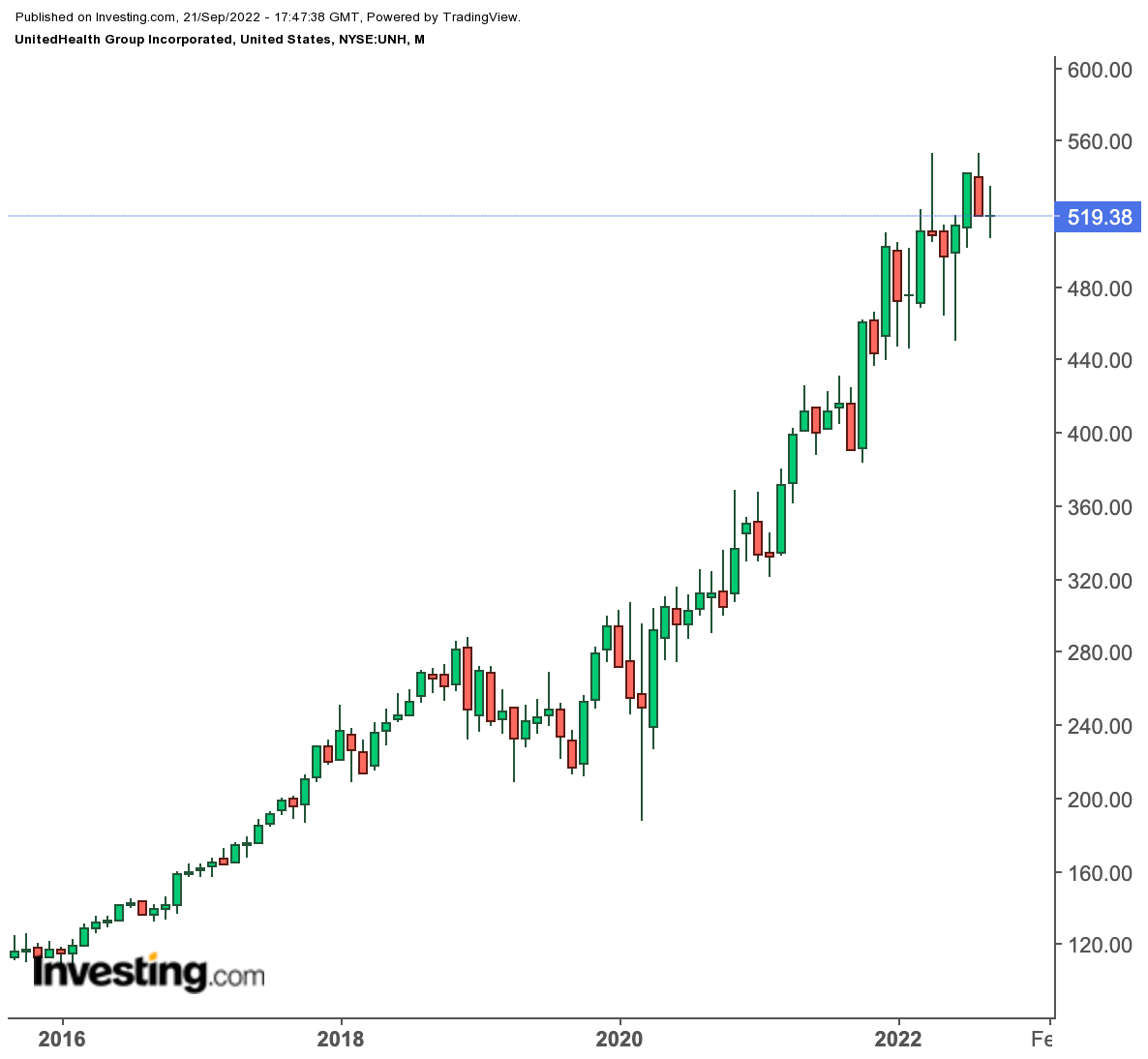

Las acciones de UNH también han proporcionado un impresionante crecimiento del capital durante los últimos cinco años. Las acciones, que cotizan a 519 dólares, han ganado más de un 165%.

UnitedHealth, que opera un negocio de seguros de salud y la unidad de servicios de atención médica Optum, ofrece a los inversionistas en renta una opción para mantener un nombre fiable en el sector de la salud cuando los valores de crecimiento están recibiendo un duro golpe por los vientos en contra macroeconómicos.

Según las últimas orientaciones de la aseguradora, la empresa espera un crecimiento de los ingresos de dos dígitos en el negocio de Optum Health «durante muchos años», con márgenes del 8% al 10%. Optum Health tuvo unos beneficios operativos de 1,400 millones de dólares en el trimestre, y la compañía dijo que los ingresos por consumidor atendido aumentaron un 30% respecto a hace un año.

2. General Mills

Los productos básicos de consumo ofrecen otra vía atractiva para los inversionistas que compran y mantienen. Se consideran seguras, ya que estas empresas están menos ligadas al ciclo económico y tienden a vender productos que los consumidores necesitan independientemente de las circunstancias económicas. Por estas razones, me gusta General Mills, el fabricante de los cereales Cheerios, el yogur Yoplait y la granola Nature Valley.

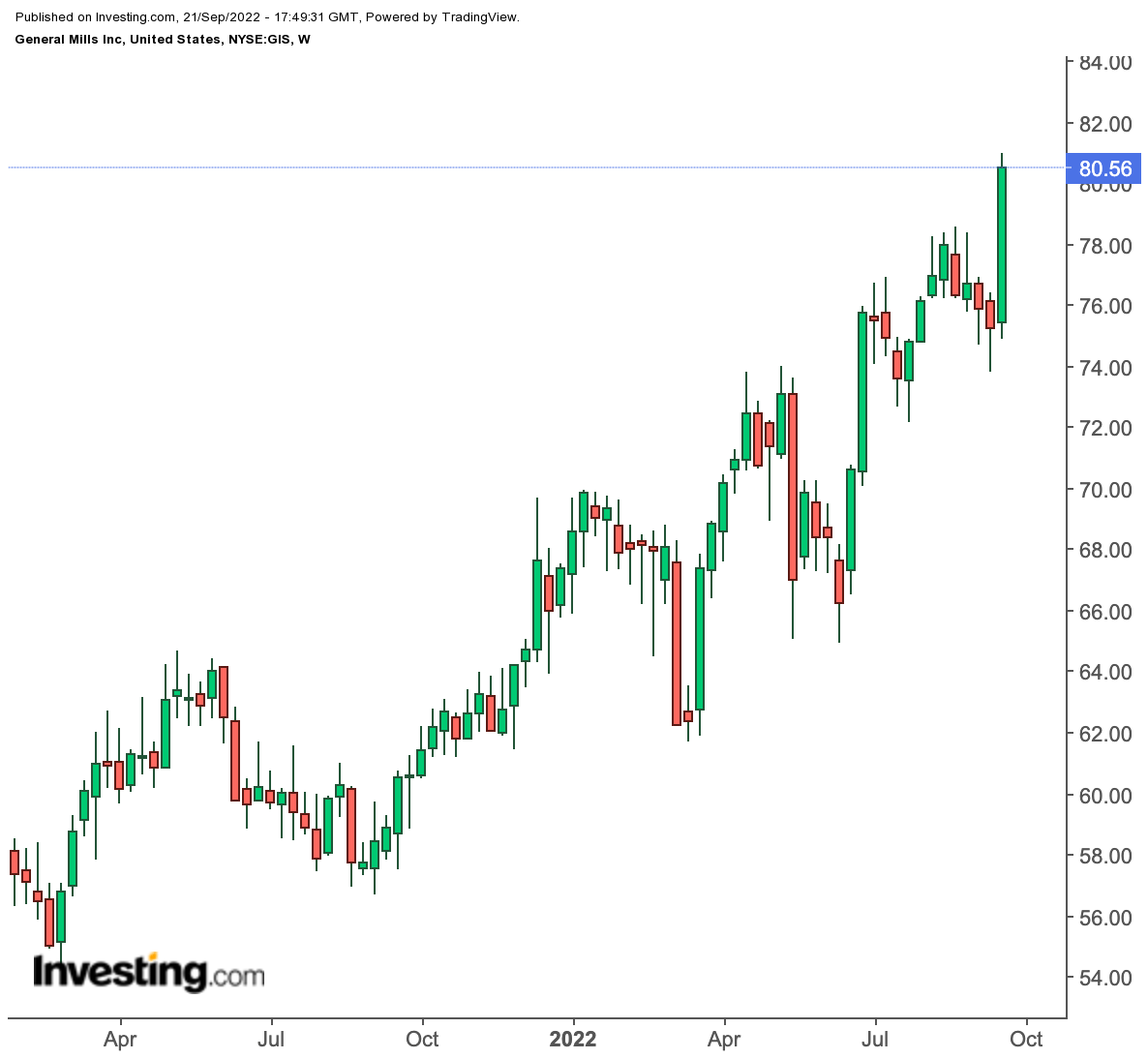

Con un precio que alcanza los 80.64 dólares, la acción ha subido cerca de un 20% este año, superando ampliamente a los índices de referencia. Además, GIS ha subido hoy después de presentar unos beneficios mejores de lo esperado en su último trimestre.

La empresa también dio una previsión optimista para el año fiscal en curso, indicando que la demanda de sus productos alimenticios sigue siendo fuerte incluso en este difícil entorno económico.

General Mills ha tratado de diversificar su base de ingresos para estimular el crecimiento en los últimos años. En 2018, la empresa adquirió el fabricante de comida para mascotas Blue Buffalo, su mayor operación en 18 años. Según su declaración de ganancias publicada hoy:

«Dada la solidez de nuestros resultados del primer trimestre y la confianza en nuestra capacidad para adaptarnos a la continua volatilidad, estamos aumentando nuestras perspectivas para todo el año en cuanto a ventas netas, beneficios operativos y crecimiento del BPA.»

La empresa da prioridad a sus mercados principales, plataformas globales y marcas locales con las mejores perspectivas de crecimiento rentable. Se ha comprometido a remodelar su cartera con adquisiciones y desinversiones estratégicas para mejorar aún más su perfil de crecimiento.

Con más de 100 años de historial de pago de dividendos, GIS es una acción que probablemente tenga un rendimiento inferior en un mercado alcista, pero también es un nombre defensivo que se comportará bien en un mercado bajista.

Fuente: InvestingPro

3. Banco de Montreal

Los bancos canadienses que cotizan en la Bolsa de Nueva York ofrecen otra gran vía de ingresos para los jubilados de Norteamérica. El sólido entorno normativo del vecino del norte, la menor competencia y la diversificación de los ingresos hacen de sus bancos unos generadores de ingresos fiables.

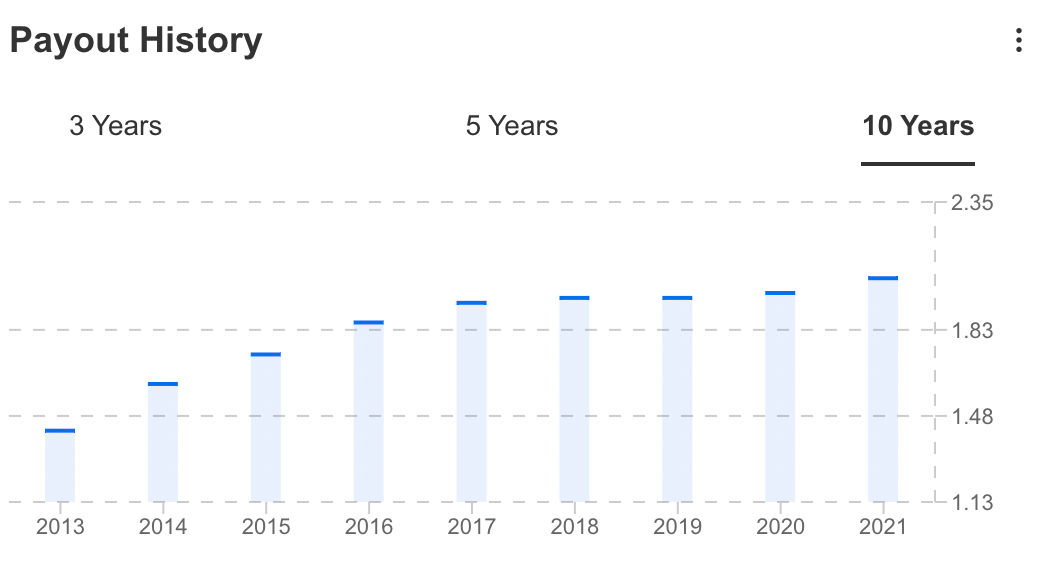

Los principales prestamistas canadienses han recompensado sistemáticamente a los inversionistas con dividendos en constante crecimiento, a los que destinan entre el 40% y el 50% de sus ingresos.

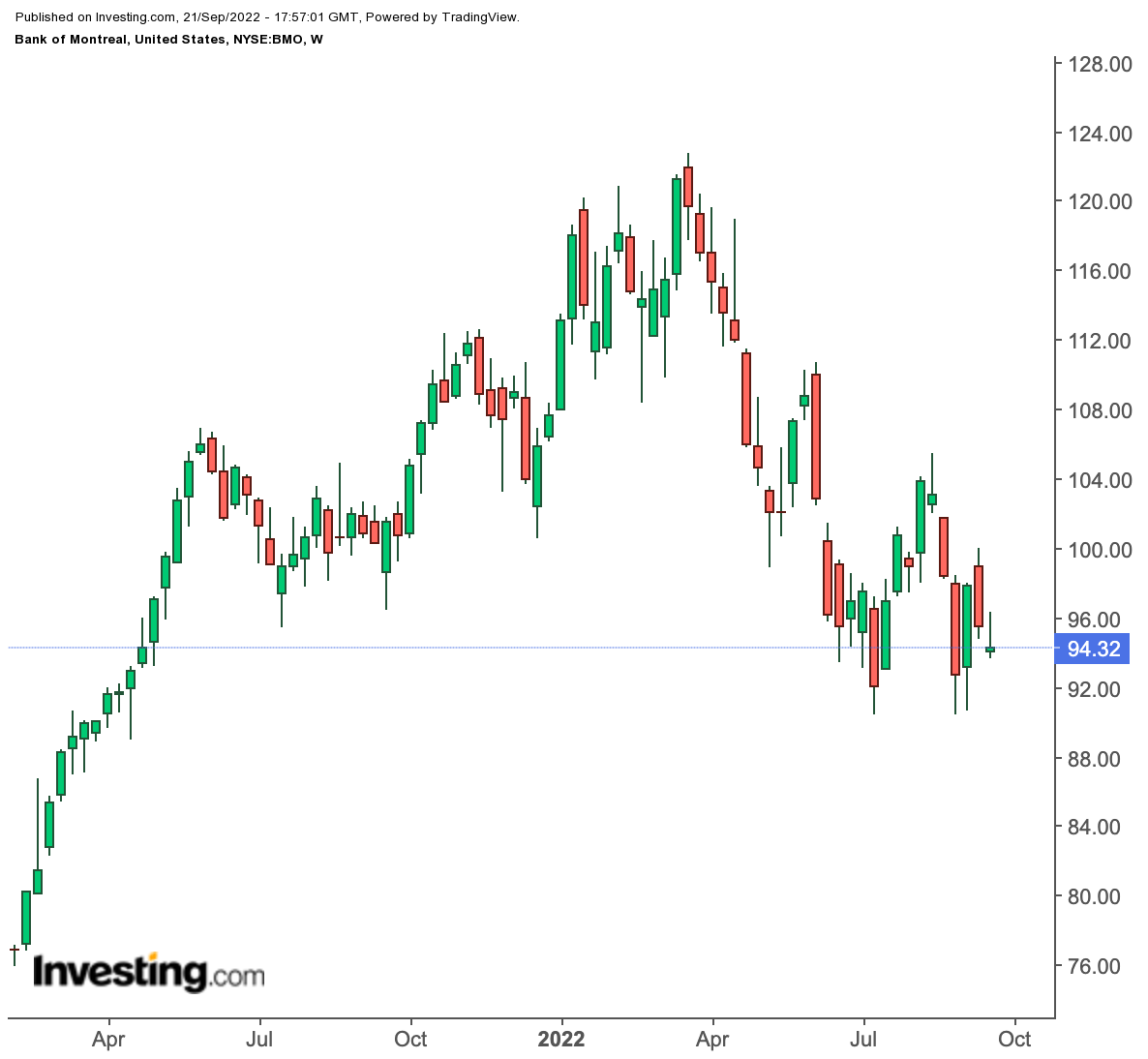

Me gusta especialmente Bank of Montreal, el cuarto prestamista de Canadá. La empresa ofrece actualmente una rentabilidad anual por dividendos de más del 4.5%, una tasa bastante atractiva si se compara con la rentabilidad media que pagan las empresas del S&P 500.

Fuente: InvestingPro

BMO se considera uno de los valores de dividendos más seguros de Canadá debido a su inmejorable historial. La compañía ha enviado cheques de dividendos a los inversionistas todos los años desde 1829, una de las rachas más largas de dividendos consecutivos de Norteamérica.

La otra ventaja de invertir en BMO es su franquicia diversificada, con una sólida presencia en la banca comercial y minorista, la gestión de patrimonios y los mercados de capitales. La empresa también mantiene un fuerte arraigo en Estados Unidos, principalmente en el Medio Oeste. Esta presencia se ha visto reforzada tras la reciente compra por parte del prestamista de las operaciones de BNP Paribas por 16,300 millones de dólares.

Divulgación: El autor no posee las acciones mencionadas en este informe.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.