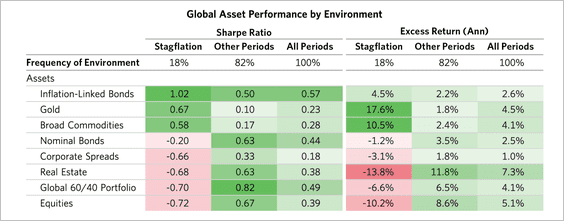

En periodos económicos de alta inflación y PIB en decrecimiento, las distintas clases de activos de comportan de manera diferente, generalmente la deuda indexada a inflación y los metales preciosos son los más favorecidos mientras que los mercados de renta variable los que registran peor comportamiento.

La inflación es indudablemente elevada y aunque las presiones ya han comenzado a relajarse, existen factores estructurales que persistirán y dificultarán el regreso del PCE y del IPC hacia el entorno que la FED pretende del 2%.

La economía avanza errática, con datos contrarios y de interpretación compleja pero con un trasfondo de debilidad evidente que se agrava en tanto que la inflación continúe fuerte.

Ciertamente, el desempleo es bajo y la tasa de paro se encuentra en el 3.5%, zona de mínimos históricos aunque según datos recogidos -manoseados- por la tasa oficial, pero el consumidor está ahogándose en un entorno de precios al alza, salarios reales a la baja, tipos de interés al alza y facilidad de acceso al crédito a la baja, etcétera…

De ahí la caída de ventas que está preocupando a las empresas, las fuertes correcciones en el sector, las campañas de precios de ganga para reducir inventarios que a su vez mellan los márgenes. Ayer, sin ir más lejos, el CEO de Walmart anunció que han cancelado «billions of dolars in orders» y que ve nuevas rebajas «new price cuts on some goods to pare inventory«.

La subida de la cesta de la compra, de los alimentos, medicinas, energía y suministros en general está siendo salvaje y letal para el bienestar de millones de familias. El Departamento de Agricultura americano reconoce que más de 38 millones de personas, incluyendo 12 millones de niños, están en situación que califica de «food insecure», es decir, ni siquiera les llega para atender las necesidades alimenticias. En Estados Unidos!!!

El dato de Empire State Manufacturing de la FED de Nueva York, ayer comentado y consistente con un índice de actividad manufacturera ISM en el entorno 46, junto con el inmobiliario de NAHB ambos en mínimos no vitos en más de 20 años, la caída de la productividad a niveles de 1948, además de otros testigos, sugieren que el trasfondo económico no es tan brillante como las autoridades pudieran hacer creer ni como las bolsas pareen descontar.

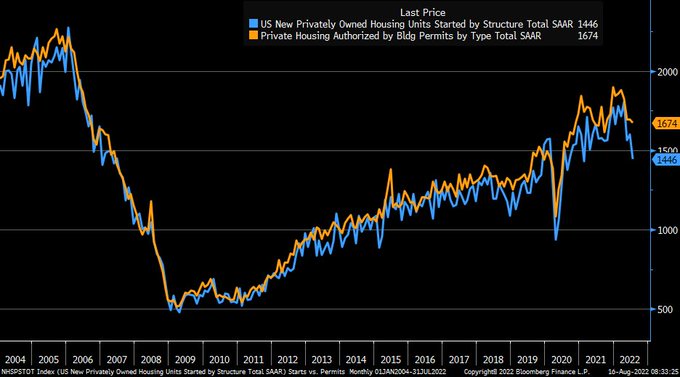

Ayer se publicó la evolución del inicio de casa nuevas en Estados Unidos, un fuerte descenso del -9.6% frente al -2.3% esperado que viene a confirmar la tendencia de fondo del mercado…

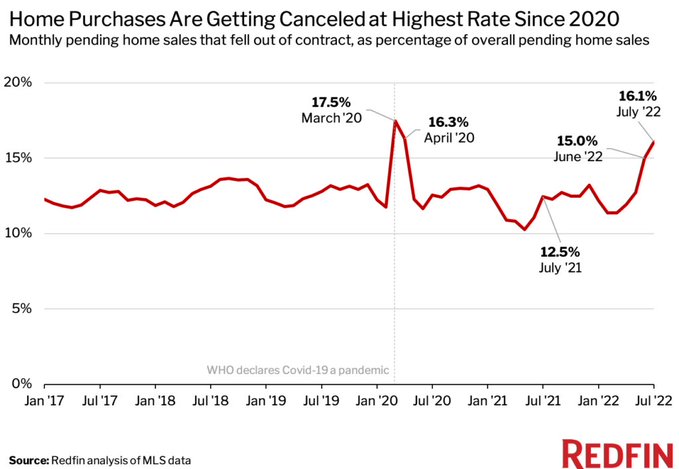

Naturalmente, ante la falta de demanda y las previsiones de futuro, los promotores y constructores están relajando el ritmo de trabajo. En julio se cancelaron 63.000 precontratos de compra de vivienda lo que supone un 16.1% del total y un porcentaje muy por encima de lo normal.

El CEO de JP Morgan, Sr. Jamie Dimon, en una nota a clientes ha lanzado un mensaje tan críptico como inquietante: «US is heading into ‘something worse’ than a recession«. Peor que una recesión es una depresión, aunque también podría referirse a la posibilidad de que en una eventual crisis las autoridades puedan tener que decidir no salir al rescate de los bancos de la generosa manera que han venido haciendo durante décadas.

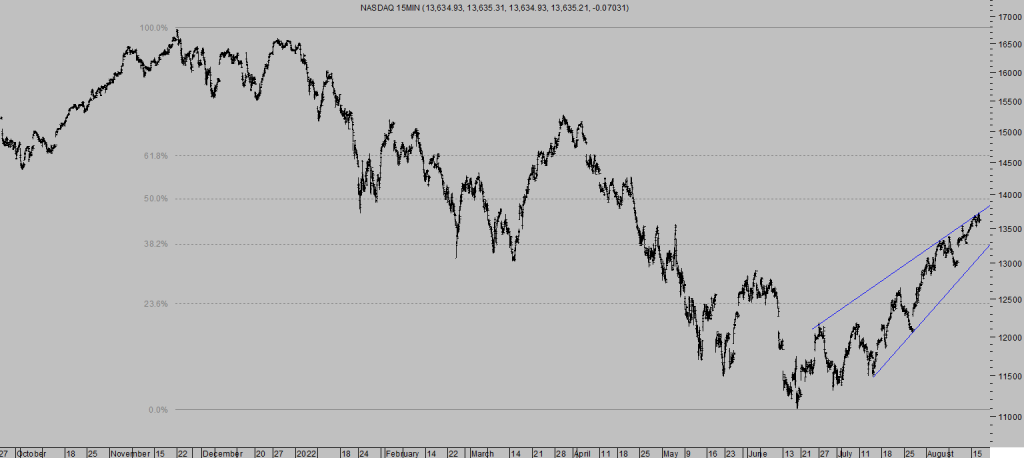

En este complicado entorno de mercados, hasta el gran gurú de las finanzas Warren Buffett, a través de su gigante inversor Berkshire Hathaway ha perdido la friolera de $78.000 millones entre el 25 de marzo y el 15 de agosto. Y esta minusvalía se observa ahora, después de un rebote histórico de los mercados, el Nasdaq ha subido un +23.7% desde el 15 de junio.

NASDAQ-100, 15 minutos.

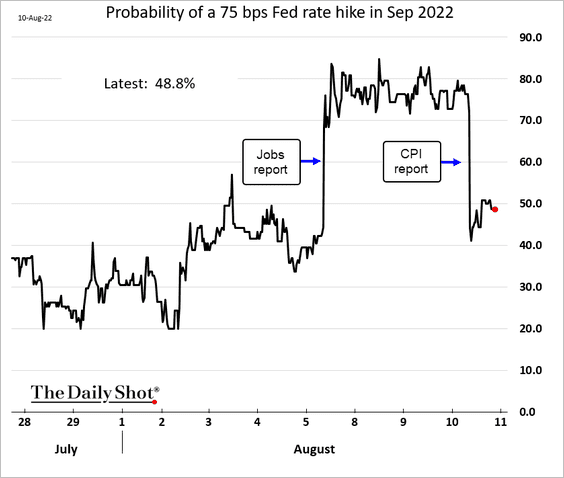

El mercado está muy sensible a la evolución de la inflación y también del paro, ya que la FED basa su argumento del «soft landing» en una tasa de paro tan baja como la actual. Por eso los inversores se mueven al son de los registros de ambas métricas y trata de anticipar los futuros movimientos de tipos en función de las últimas lecturas:

La data dependencia existente entre la evolución del Paro e IPC y las acciones de la FED es una incómoda realidad, (por lo errático del comportamiento de las macromagnitudes) y la expectación de los expertos y mercados en general ante la publicación de cualquier detalle que pueda anticipar el futuro de las políticas monetarias es máxima.

La Reserva Federal publica hoy las actas de la última reunión del FOMC, de finales de julio y la volatilidad es susceptible de resurgir.

El rally de verano no ha sido aprovechado por multitud de inversores, se ha extendido en tiempo y precio muy por encima de lo habitual.

Se trata de un avance estimulado precisamente por la falta de confianza de los inversores en la capacidad del mercado para rebotar, nueva muestra de la utilidad de utilizar la opinión contraria como ingrediente de relevancia a la hora de tomar decisiones de inversión.

Otra vez más y empleando, entre otros, la opinión contraria nuestros lectores han conseguido en las últimas semanas rentabilidades del 72%, 42%, 17%, etc… con riesgo mínimo y controlado.

Vean evolución de una de esas posiciones aún abierta…

CRISPR THERAPEUTICS, semana.

… o de otra cerrada recientemente mediante táctica del control dinámico de riesgo, quizá un cierre algo prematuro pero el objetivo principal es manejar riesgos.

QQQ3, diario

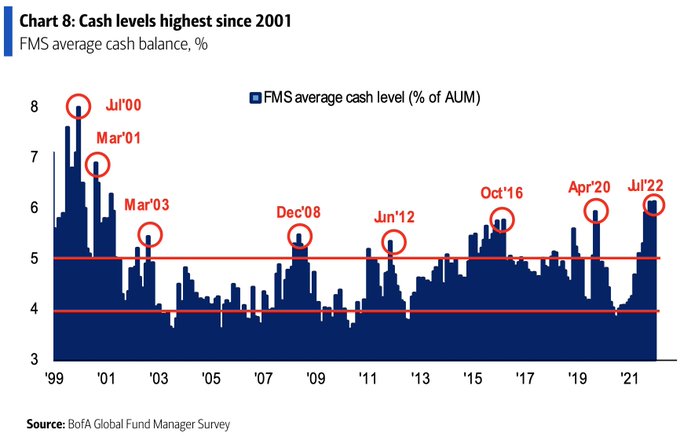

El posicionamiento corto de muchos expertos y Hedge Funds es aún muy alto y se están viendo obligados a cerrar forzosamente, esto explica el rápido repunte y short squezze de las últimas jornadas. El posicionamiento de los grandes gestores de fondos de inversión, no Hedges, también está siendo prudente, incluso después de haber repuntado +23% el Nasdaq.

Los gestores de grandes fondos de inversión, según encuesta de Bank of America, mantienen aún un 6.1% de sus carteras en efectivo, no es demasiado pero sí la mayor lectura desde octubre de 2001.

El mercado tiene una gran habilidad para subir cuando reina la desconfianza y el miedo, también para caer cuando sucede lo contrario, cuando el optimismo y la euforia campan a sus anchas.

El mercado se caracteriza por separar al dinero de sus dueños, los inversores.

La desconfianza es en general aún alta, similar a la incertidumbre en economía, geopolítica, políticas monetarias, etc… aunque más entre expertos que entre inversores menos avezados.

El mercado ha subido mucho y muy deprisa y en las últimas fechas se han vuelto a acercar al mercado inversores/especuladores buscando hacer el agosto, comprando empresas sin beneficios y memes financieros que han subido como la espuma. Mal síntoma!

Take care out there!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com