El informe del FMI, actualización de previsiones económicas ayer comentado, se refiere también a España recortando nuevamente la previsión de crecimiento para este año, 0.8 puntos menos hasta situarla en el 4%, y un recorte de 1,3 puntos para el próximo año, hasta el 2%.

Se trata del segundo mayor recorte entre los países de la eurozona para los que se han actualizado datos y sólo por detrás de Alemania.

El Gobierno español, por su parte, también ha ajustado expectativas y prevé un crecimiento del PIB (un 7.5% por encima de las estimaciones del FMI para este año y un 35% por encima de las de 2023) del 4,3% para este año y del 2,7% en 2023.

Este año España crecería, según el gobierno, ocho décimas menos que su propia previsión incorporada al Programa de Estabilidad de abril.

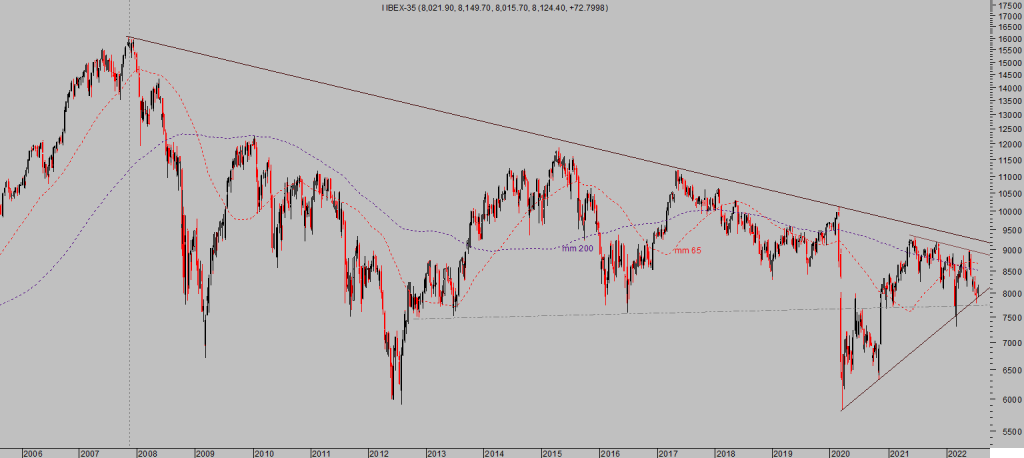

Así los fundamentales macro, la bolsas española medida a través del selectivo IBEX-35 presenta un comportamiento bajista y muy errático. Se observan zonas de control y referencias técnicas bien definidas y a vigilar, que aportarán información de gran importancia una vez el índice demuestre su capacidad para respetar o traspasar.

IBEX-35, semana

El tema de actualidad en los mercados no es tanto la marcha económica de España, más bien las decisiones de los bancos centrales y ayer la FED reunió a su Comité de Mercados Abiertos -FOMC-, comentarios más abajo.

Son numerosos los frentes abiertos en economía, políticas monetarias, suministro global de materias primas y energía, geopolítica, etc… que presentan una situación desordenada y susceptible de empeorar y reforzar la gran inestabilidad actual. Particularmente la geopolítica, no tanto por Rusia, que también, sino por el conflicto entre China, Taiwán y Estados Unidos.

El control sobre Taiwán y la batalla por tomar el control de los mares del sur de China, comentados en distintos posts, puede convertirse en un problema de orden mayor.

China parece determinada a controlar el mar y Taiwán, muy a pesar de la oposición de Taiwán o de los esfuerzos de EEUU para evitarlo, diplomáticos y militares a través de un constante despliegue de flotas de guerra en la zona, entre otras cuestiones para asegurar el paso de buques de mercancías.

La señora Nancy Pelosi, del partido demócrata y portavoz de la Cámara de Representantes de Estados Unidos, ha decidido viajar al país del sudeste asiático y el Sr Xi Jinping ha advertido de lo inconveniente de la visita. Mantendrá una conversación telefónica con el Sr. Biden durante la jornada de hoy, convocada semanas atrás y antes de la decisión de la Sra. Pelosi de ir a Taiwán, es decir, se celebrará bajo una tensión que hace previsible el enconamiento de una muy complicada situación.

Xi Jinping se mostrará muy contrario a la visita de Pelosi y tratará de forzar su cancelación, Biden no puede conceder tal petición (aunque funcionarios de seguridad nacional USA estarían tratando de disuadir advirtiendo a Pelosi de los peligros de la visita) y surgirá una discusión que puede terminar agudizando el enfrentamiento entre potencias. Veremos!, el conflicto China-Taiwán-Estados Unidos es latente pero muy real y en algún momento ofrecerá más que titulares de prensa.

La Reserva Federal finalmente decidió subir tipos 0.75 puntos tal como esperaban los expertos, segunda subida consecutiva de tal magnitud, explicada en una nota de prensa verdaderamente escueta, vean principal extracto:

- «Russia’s war against Ukraine is causing tremendous human and economic hardship. The war and related events are creating additional upward pressure on inflation and are weighing on global economic activity. The Committee is highly attentive to inflation risks»

Cómo no, la responsabilidad última de la inflación pertenece al decorado.

Desde la reunión del FOMC del pasado 15 de junio, es decir en menos de dos meses la FED ha pasado de un escenario de economía tomando fuerza “economic activity appears to have picked up” al actual y más verosímil de enfriamiento “recent indicators of spending and production have softened”.

Ahora que la FED ha subido tipos, es momento de destacar las debilidades económicas como argumento para deslizar al mercado la idea de que probablemente no habrá nueva subida de tipos hasta la reunión de noviembre, siempre con permiso de la inflación que parece destinada a comenzar a ceder.

Tras anunciar la subida de los tipos de interés, el Sr Powell ofreció una rueda de prensa sin grandes novedades aunque en un tono más bien «dovish» y así fue interpretado por los mercados que rebotaron con gran energía.

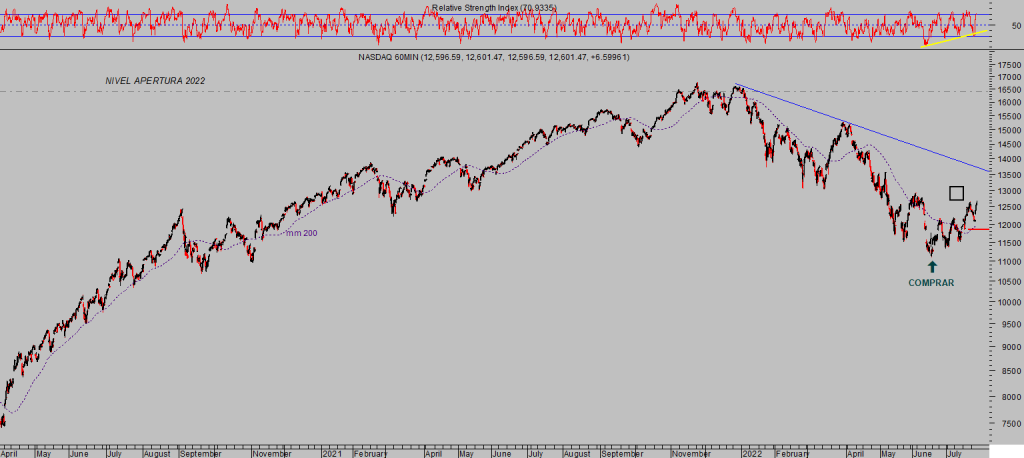

El Nasdaq explotó al alza un +4.06%, de camino hacia el objetivo inicial del rebote establecido desde los mínimos de mediados de junio…

NASDAQ-100, 60 minutos

… arrastrando al alza las estrategias sugeridas y particularmente la orientada en favor del Nasdaq, de riesgo limitado y compartida con lectores cuya rentabilidad supera ya el 22%.

QQQ3, diario

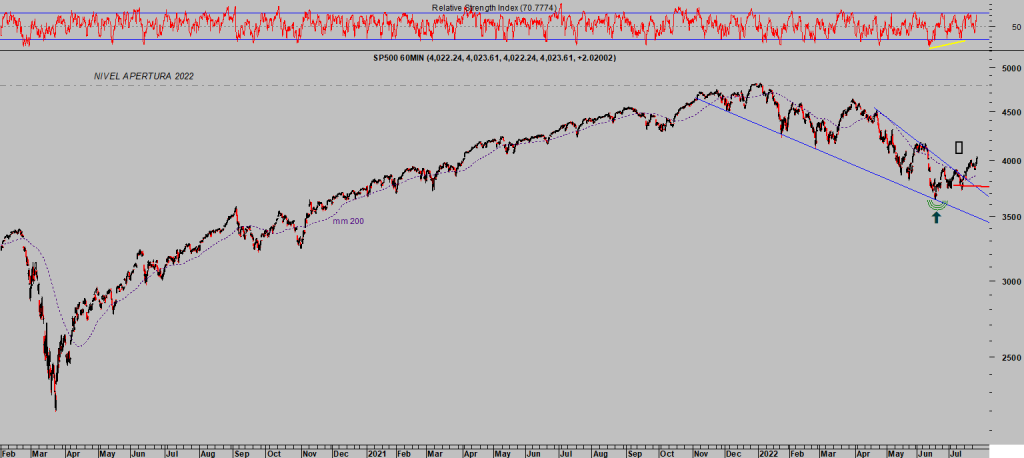

El SP500 también saltó al alza con energía y recuperó en la sesión de ayer un +2.62%:

S&P500, 60 minutos.

¿Ha finalizado el rebote?. Cuestión crítica, de máximo interés y a tratar en próximos posts.

A los inversores les agradó especialmente el apunte de Powell respecto a que la mayor parte de las subidas de tipos habría quedado atrás y las subidas a partir de ahora dependerán de la evolución de los datos y el mercado sabe que los datos serán favorables para detener el endurecimiento monetario, esperando menos inflación y más debilidad económica:

- «rate move in September will be data dependent«

- «decisions now are on a meeting by meeting basis».

La subida de tipos de septiembre dependerá de la inflación, los expertos esperan que la inflación decaiga y han comenzado a descontar que en septiembre no habrá subidas. Es el escenario que, por distintos motivos, venimos defendiendo en distintos posts.

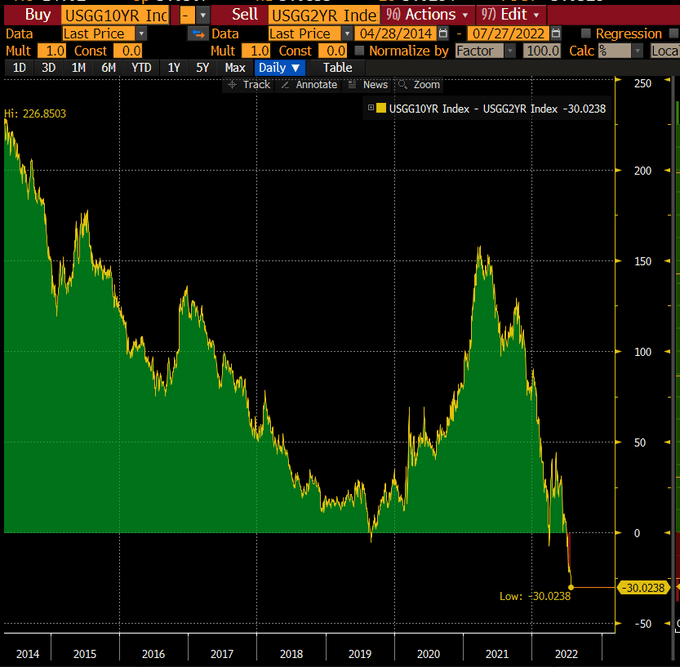

Lo malo de las alzas de los tipos de corto plazo mientras los de plazos largos se mantienen es que la inversión de la curva de tipos se intensificó. ¿Soft landing?

DIFERENCIAL TIPOS 2-10 AÑOS, USA.

Hoy se publica el dato preliminar de crecimiento de PIB del segundo trimestre y mañana el indicador e inflación preferido de la FED, el famoso Personal Consumption Expenditures o PCE.

Las previsiones de ralentización del proceso de alzas de tipos en Estados Unidos dieron gran fuerza a las bolsas y un respiro al Euro, que se revalorizó en su cruce contra el Dólar.

EURO-DÓLAR, semana

- La recuperación del Euro, caída del Dólar es un factor positivo para el conjunto de activos de riesgo.

- Un dólar fuerte alivia las tensiones inflacionistas en USA, pero las agrava en el extranjero, encarecen los productos importados desde Estados Unidos y además genera dificultades para los países endeudados en Dólar, la mayoría de emergentes.

- Otro de los factores adversos del dólar fuerte es el impacto sobre los resultados de las multinacionales USA, que sufren una merma.

Es un extracto contenido en el post de 22 de julio, seguido del comentado en el post de 12 de julio cuando comenzamos a detectar un entorno favorable para la recuperación del Euro: «el Euro-Dólar ha alcanzado la paridad y además de representar una zona de control y referencia psicológica, el cruce llega en un estado técnico interesante, sobrevendido y con divergencias alcistas en distintos plazos que sugieren la posibilidad de asistir a un suelo próximamente y eventual repunte».

El descenso del Dólar ayuda a los mercados de riesgo en general, particularmente al comportamiento de los metales preciosos, sobre los que venimos anticipando recuperación desde los mínimos de este mes de julio y mantenemos interesantes estrategias para aprovechar el rebote en marcha.

ORO, diario.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com