El mercado bursátil de EEUU ha proporcionado la peor rentabilidad desde 1970 durante el primer semestre del año. Consideremos esta afirmación. Incluye la caída de las Dotcom en el año 2000, la caída de las hipotecas subprime en 2008 y la salida más rápida de un mercado alcista a uno bajista en 2020 en medio de la peor crisis sanitaria mundial en un siglo.

Ahora bien, ¿qué hacemos con este hecho? ¿Debemos decir que ha llegado el invierno e hibernar hasta que oigamos el canto de los pájaros, olamos las flores frescas y veamos los árboles en ciernes con la savia fluyendo antes de plantearnos tocar el mercado, o debemos decir que es el momento de entrar a aprovechar los precios más baratos?

El momento oportuno es quizá el componente más difícil y esquivo (y algunos dicen que ilusorio) de la inversión. Antes de continuar, lo diré aquí: NO sé lo que va a pasar. No puedo predecir el futuro. No me dedico a la adivinación. Pero, no se preocupe, esto no es una evasión. Tomaré posición y me explicaré. Daré mi opinión sobre la trayectoria actual, basada en mi interpretación del índice de oferta y demanda actual, y hablaré de los catalizadores.

Trayectoria del mercado

Las cuatro medias estadounidenses se encuentran en mercados bajistas, con caídas superiores al 20% desde sus máximos históricos. En un mercado bajista, las acciones son más propensas a los descensos que a los avances. Por lo tanto, los operadores prudentes prefieren vender cuando hay subidas que comprar después de una venta. Sin embargo, los operadores inteligentes y disciplinados han disfrutado de los repuntes más potentes dentro de un mercado bajista.

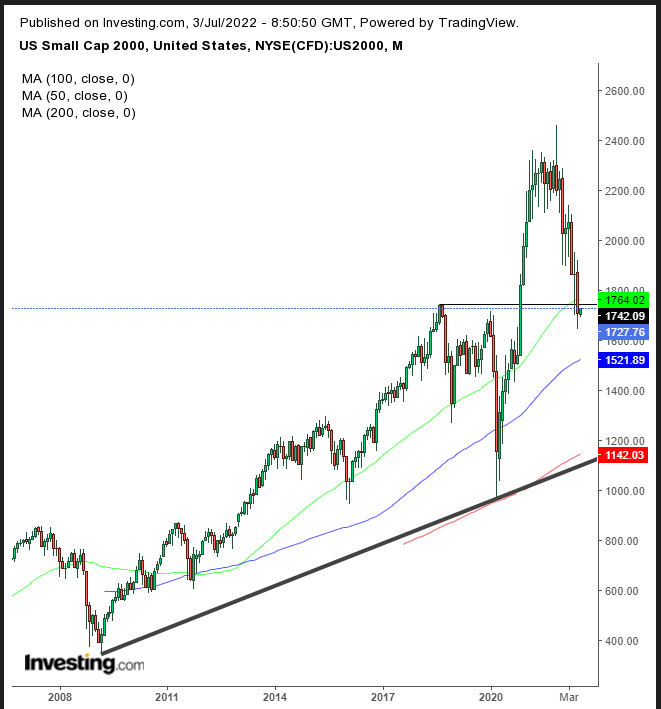

De los cuatro índices estadounidenses, existe el argumento de que el Russell 2000 es el más débil.

El Russell 2000 es el único indicador americano significativo que cayó por debajo de su promedio móvil de 50 meses y de su anterior máximo significativo, como se ve en el gráfico. El promedio móvil de 100 podría ser el primer objetivo inicial antes del promedio móvil de 200, que resulta que se realinea con la línea de tendencia alcista desde el fondo de 2009. Para aclarar, que el precio caiga por debajo de la primera promedio móvil significativa y del máximo anterior no significa que no pueda rebotar desde aquí, especialmente cuando están tan cerca. Sólo significa que si el precio se mantiene por debajo de estos niveles, es más probable que siga bajando hacia los siguientes bastiones alcistas, como se ha mencionado anteriormente.

¿Por qué las pequeñas capitalizaciones son las que más caen desde una perspectiva fundamental? Los temas que impulsan el mercado bajista son el endurecimiento más rápido de la política monetaria en décadas, para coincidir con la inflación más alta en más de cuarenta años, lo que amenaza con frenar el crecimiento, si no con llevar a la economía a una recesión total. Por lo tanto, las empresas más pequeñas no tienen los recursos de que disponen las grandes corporaciones, con los que pueden sortear los menores fondos disponibles y los mayores costes de los préstamos. Las empresas más grandes tienen más dinero, negocian tasas de préstamo más bajos y juegan con su contabilidad para maximizar la eficiencia.

Ahora, aumentemos la resolución con fines comerciales.

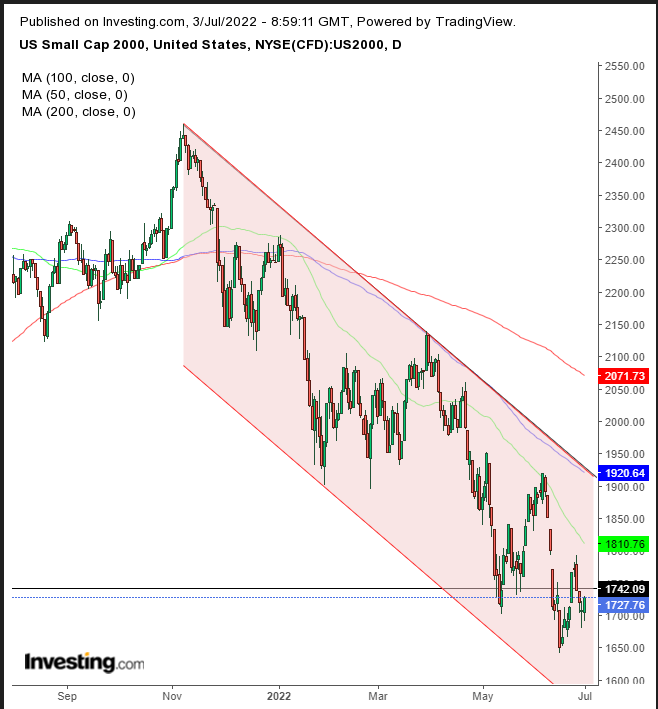

Yo vendería los repuntes, y un buen lugar es la parte superior del canal descendente. Los operadores más cautelosos esperan a que eso ocurra cuando el canal esté por debajo del soporte principal anterior. Podemos ver la línea de soporte (negra, horizontal), que marca el máximo de agosto de 2018.

Pero, ¿qué pasa con esos repuntes bajistas que has mencionado antes, Pinchas? Pues me alegro de que me lo recuerdes. Reitero que los repuntes de los mercados bajistas ofrecen ricas recompensas pero también exigen un riesgo proporcionalmente mayor. A menos que estés dispuesto a asumir ese riesgo, probablemente te irá mejor si sigues la tendencia principal. Además, se requiere conocimiento, experiencia y -sobre todo- disciplina para mantenerse fiel a los planes preestablecidos y no dejar que las emociones le lleven al suelo. Veamos el gráfico horario.

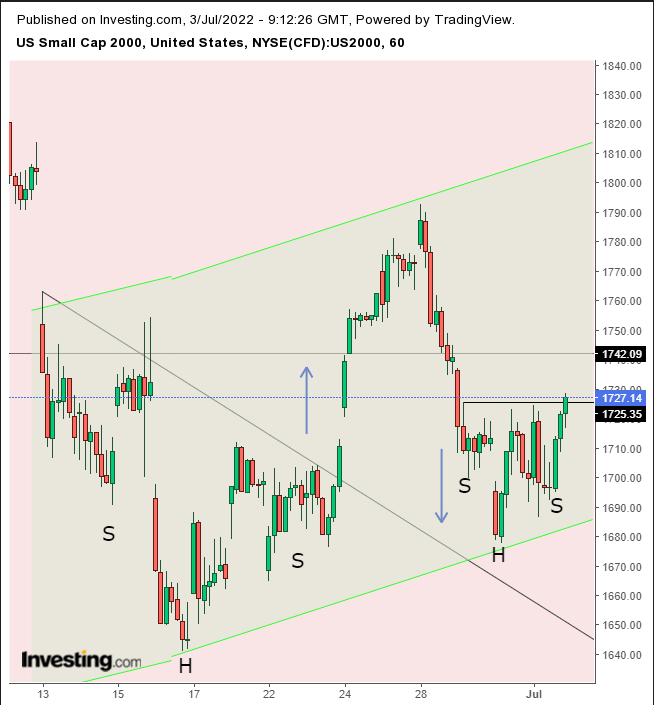

Podemos ver la tendencia alcista de corto plazo (verde) dentro de la tendencia bajista de largo plazo (rojo). El Russell puede haber completado un pequeño fondo H&S. Obsérvese cómo la línea del cuello ha pasado de resistencia a soporte. Por último, en la última hora de la semana pasada, el Russell completó una base H&S aún más pequeña, que puede empujar el precio hacia la parte superior del canal, que luego podría empujar el precio hacia la parte superior del canal diario.

Aparte del flujo natural de las emociones humanas que van de un extremo a otro, proporcionando repuntes dentro de un mercado bajista, los catalizadores pueden crear un poderoso repunte mientras los operadores corren a comprar lo que de repente se colorea como una ganga. La pregunta que los operadores profesionales seguirán tratando de responder en medio de la volatilidad del mercado es si la inflación alcanzará su punto máximo antes de que entremos en una recesión, permitiendo una recuperación económica.

CATALIZADORES

Datos económicos

Estoy a la espera de los datos económicos sobre el empleo y la inflación, que podrían ser un catalizador, ya que la Fed ha aumentado 150 puntos base.

Si las cifras son inferiores a las esperadas, espero que se produzcan nuevas ventas por el aumento de la preocupación por la recesión.

La semana que viene, estaré pendiente de los datos de los precios al consumo en EE.UU. . El último fue sorprendentemente más alto, lo que obligó a la Fed a aumentar las tasas de interés en un enorme tres cuartos de porcentaje.

Todo esto se produce en el contexto de permitir que la actividad económica, medida por la actividad manufacturera de EE.UU. del viernes, caiga a un mínimo de dos años el mes pasado. Una semana antes, un informe reveló que la confianza de los consumidores se encontraba en el nivel más bajo de los últimos 16 meses.

Resultados del segundo trimestre

En la semana del 11 de julio, nos embarcaremos en una nueva temporada de resultados. Será una oportunidad muy necesaria para saber cómo las empresas capean la creciente inflación, el aumento de los costes de los préstamos y el pesimismo general. Además, es esencial entender cómo se mide el éxito, principalmente en función de las expectativas. Los analistas prevén que los beneficios trimestrales aumenten un 5.6% anual. Es importante saber que esta previsión se ha revisado a la baja desde la anterior del 6.8%. Las expectativas de los economistas están disminuyendo a medida que aumentan los indicios de recesión. Los operadores tendrán que averiguar cómo emocionarse si los beneficios cumplen o superan en cierta medida las expectativas que han sido revisadas a la baja. Es complicado.

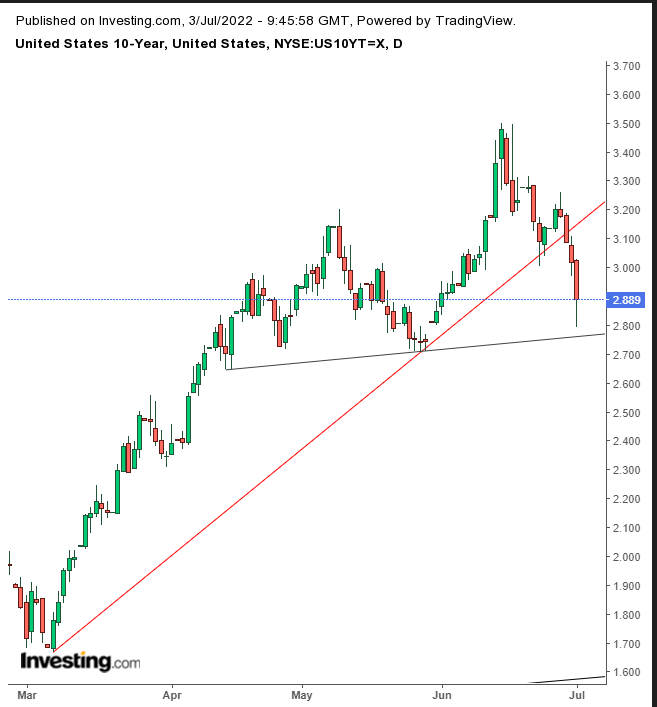

Podemos ver este dilema manifestado en los rendimientos del Tesoro.

Los rendimientos a diez años cayeron por debajo de su tendencia alcista y ahora están probando un posible máximo si las tasas caen por debajo del 2.8%. Los rendimientos han subido de antemano ante la expectativa de que la subida de las tasas haga que los bonos del Tesoro con mayores rendimientos sean negociables. Sin embargo, la reciente venta de acciones empujó a los inversionistas a recomprar bonos.

Esto nos lleva a preguntarnos por qué los inversionistas compran bonos si esperan que las tasas suban, haciendo que los rendimientos actuales de los bonos sean poco atractivos. Es difícil decirlo definitivamente. Tal vez los inversionistas esperan que la Fed modere sus subidas. Una idea más aterradora es que quizás los inversionistas estén eligiendo el menor de los males. Están dispuestos a asumir una pérdida con la caída de los bonos, esperando pérdidas aún más pronunciadas en las acciones.

Todo esto significa para nosotros que hay que mantener un ojo en el premio, como se ha comentado anteriormente en relación con el Russell. Pase lo que pase, la volatilidad proporciona un entorno rico en objetivos, y si se es paciente y disciplinado, se aumentan las posibilidades de que las recompensas superen con creces las pérdidas.

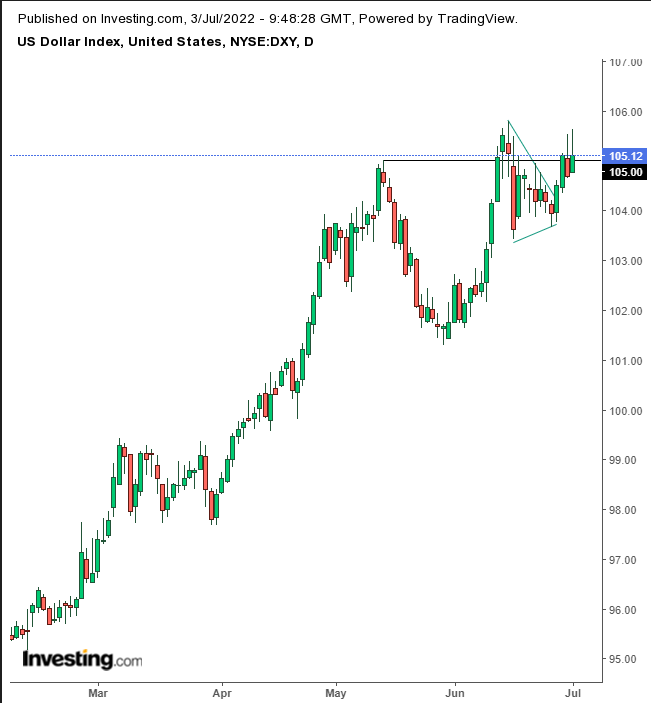

Una de las cuestiones que se plantean los operadores institucionales es qué ganará: la inflación o las tasas de interés. ¿Tendrá la Fed el valor de subir tanto las tasas de interés como para sofocar la inflación y arriesgarse a empujar la economía a una recesión? Podemos ver la indecisión en el gráfico.

El dólar estadounidense se detuvo en su reciente máximo, ya que los optimistas y los pesimistas se enfrentan. Sin embargo, esperamos que el dólar haga un nuevo máximo porque el billete verde completó un banderín alcista.

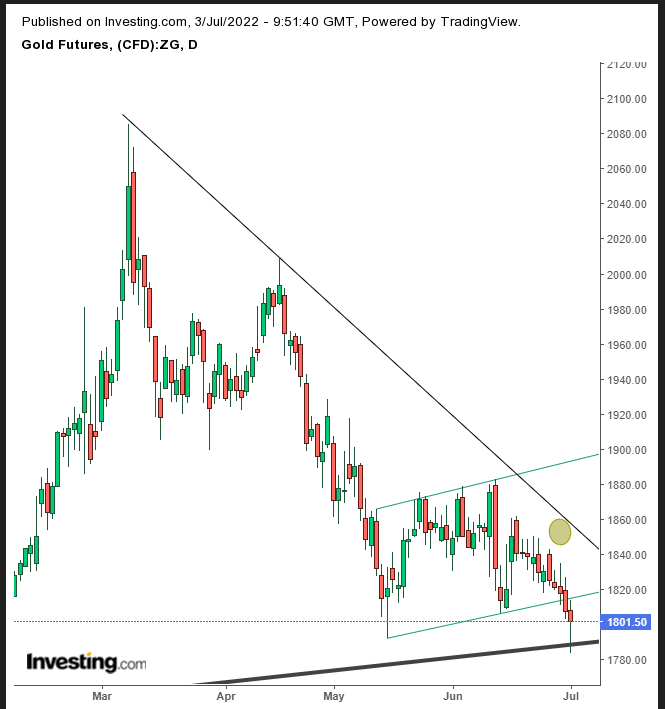

Podemos ver el mismo conflicto con los futuros del oro.

El oro ha estado cayendo desde su máximo histórico del 8 de marzo. Sin embargo, el metal amarillo sigue en una tendencia alcista de largo plazo, como lo representa la línea negra de abajo. Obsérvese que el precio se apoyó en el reciente mínimo y en la línea de tendencia alcista a largo plazo. Por otro lado, la tendencia bajista de corto plazo sacó al precio de un canal alcista.

Los distintos operadores se acercarán al oro según su aversión al riesgo. Los operadores de riesgo pueden comprar ahora. Los operadores moderados pueden comprar si el precio encuentra soporte con una vela verde larga. Los operadores cautelosos esperarán a que la línea de tendencia alcista de largo plazo supere a la línea de tendencia bajista de corto plazo.

El Bitcoin ha ampliado su descenso hasta los 19,000, al borde de caer al mínimo desde 2020. El precio ha completado un patrón bajista, reforzando mi perspectiva bajista de largo plazo. Cada vez que proporcioné una opción de venta, los comentaristas me ridiculizaron, pero nunca volvieron. Cada vez tenía razón.

Bitcoin ha bajado por octavo día consecutivo, completando un patrón de continuación dentro de una tendencia bajista. Mi propuesta bajista a largo plazo está en el enlace anterior. Según los principios estándar del análisis técnico, la criptodivisa podría caer a cero.

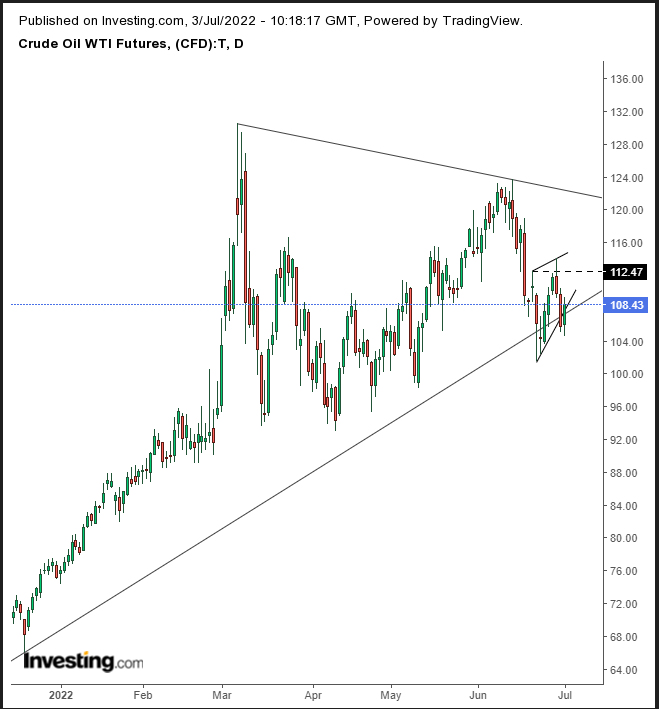

El petróleo ha experimentado una volatilidad excepcional al pasar por noticias dramáticas. Los precios del petróleo han estado fluctuando entre las expectativas de una menor demanda en medio de las restricciones de China y la recesión, por un lado, y las interrupciones de la oferta, por el otro. JPMorgan dio el impactante objetivo de 380 dólares por barril si Rusia toma represalias contra las sanciones limitando su oferta de crudo. Veamos cómo se ve eso en el gráfico.

Los bajistas han estado presionando al petróleo desde su pico de marzo, el más alto desde 2008, y la tendencia alcista desde el mínimo de diciembre de 2021. El precio está desarrollando una bandera alcista, cuya ruptura a la baja sugeriría otro tramo a la baja, probando los mínimos anuales, en oposición a la dramática previsión anterior. Sin embargo, eso no significa que no pueda volver a girar al alza. Aun así, si la pauta estalla, con una ruptura alcista, el precio volverá a probar los niveles más altos desde 2008.

Resumen

Estamos en un mercado bajista, en el que los descensos se consideran parte de la tendencia, mientras que los repuntes son sospechosos. Sin embargo, los operadores inteligentes y disciplinados tienen oportunidades excepcionales durante un mercado bajista, no sólo con los cortos, ya que ofrecen algunos de los repuntes más potentes. La cuestión es que no se sabe cuándo se darán la vuelta para golpearle. Por eso la disciplina es crucial.

El mercado bajista está impulsado por el aumento de la inflación, seguido de las tasas de interés, lo que amenaza con una recesión, a menos que la inflación alcance su punto máximo antes de que eso ocurra. Permanezca atento a los datos económicos, como hemos descrito anteriormente.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.