Después del «huracán económico» que se avecina, según advertencia lanzada el miércoles por el CEO de JP Morgan, Sr Dimon, ayer el presidente y director de operaciones del banco de inversión Goldman Sachs, John Waldron, en un encuentro con inversores refrendó la tesis de la tormenta económica:

- “Este es uno de los entornos más dinámicos y complejos que he visto en mi carrera, si no es el más complicado”.

- “No hay duda de que estamos viendo un entorno de mercados de capitales más difícil”

- «La confluencia de frentes descargando sobre el sistema, no tiene precedentes»

- “Esperamos que se avecinen tiempos económicos más difíciles”,

La señora Lael Brainard, miembro del consejo de gobierno de la FED, por su parte emitió un mensaje en tono hawkish, que por cierto el mercado ayer no tuvo oídos para escuchar a tenor a la subida de casi un 3% del Nasdaq, y dijo «it is very hard to see case for a pause in september».

La señora Loretta Mester, presidente de la FED de Cleveland, tampoco lanzó un mensaje precisamente alentador para los mercados al referirse a la reacción de la FED en función del comportamiento de la inflación:

- “This will take fortitude. There will be bumps along the road…. This will be painful but so is high inflation«.

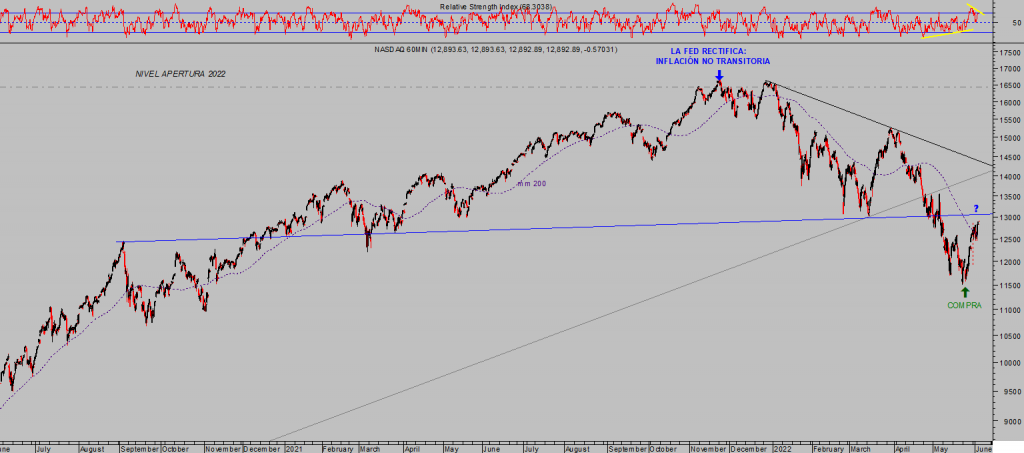

La FED continúa con la estrategia de amagar y no dar comenzada el pasado mes de noviembre cuando por fin reconoció que la inflación transitoria había sido un mantra, una engañifa para distraer mientras cumplía con su agenda oculta.

Desde entonces, buscando enfriar los excesos de los mercados, las distorsiones creadas o el desdén por el riesgo, viene lanzando mensajes mostrando preocupación, en un tono hawkish que efectivamente ha conseguido su propósito sobre los mercados y el riesgo.

Sin embargo, los tipos siguen en el 1% y el balance en máximos históricos que comenzará a intentar reducir a partir de este mes. Con el IPC en el 7.9% es ilógica semejante lentitud en abordar el problema de la inflación pero situar los tipos en la zona necesaria para combatir las presiones de precios sería suicida para una economía hiper endeudada y tan dependiente de la deuda para crecer.

Ayer no era día para preocupaciones, los mercados ignoraron todo el ruido mediático y FED- narrativo y continuaron subiendo dentro de la pauta de recuperación (rebote técnico) iniciada desde los mínimos del 20 de mayo.

NASDAQ-100, 60 minutos.

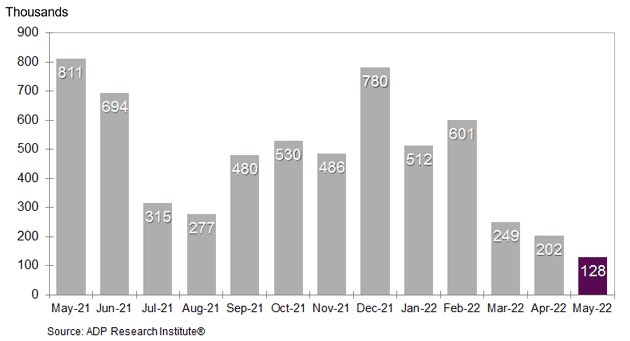

El Labour Department publicará esta tarde el informe de empleo de mayo, con el antecedente de la creación de empleo privado de ADP ayer publicado bastante más débil de lo esperado. Se crearon 128.000 empleos cuando el mercado esperaba 300.000. Se trata del dato más bajo del último año y bien alejado de los 811.000 empleos creados en el mismo mes del año anterior.

El informe de empleo no siempre coincide plenamente con los datos de evolución del empleo privado de ADP. No obstante, la posibilidad de decepcionar al consenso es más probable y al margen de la realidad que presente hoy el informe de empleo, será imperativo seguir de cerca y analizar la evolución de la tasa de paro en los próximos meses, de acuerdo con las importantes consideraciones económicas y de mercado expuestas en el post de ayer.

La FED está atrapada entre el miedo y el susto ya que si los datos resultan positivos peligra la inflación y debe actuar endureciendo las condiciones monetarias pero si son negativos, la amenaza de recesión no le permitirá endurecer, permitiendo entonces que la inflación continúe fuerte y arruinando las posibilidades de crecimiento. Círculo vicioso.

No hay que descartar que la FED trate de reducir el balance pero también que termine, como en las otras ocasiones (2013 y 2018) que lo ha intentado sin éxito, haciendo una pausa en la reducción para después inventar nuevos programas QE.

También la brújula del mercado ha quedado desnortada. Teme la publicación de los datos porque si son negativos aumenta la tesis de recesión económica (causaría caída de las cotizaciones) y si son buenos porque la FED tendrá motivos para mantener su postura «hawkish» y continuar subiendo tipos y reduciendo el balance (también caída de cotizaciones).

S&P500, 15 minutos.

“I was wrong about the path inflation would take,” reconoció la Secretaria del Tesoro, Sra Janet Yellen, en loables declaraciones ante la CNN el pasado miércoles.

- “There have been unanticipated and large shocks to the economy that have boosted energy and food prices and supply bottlenecks that have affected our economy badly that at the time I didn’t fully understand.”

Bla, bla, bla… primero el reconocimiento de graves errores cometidos y después la narrativa exculpatoria o guión que viene también esgrimiendo la FED en los últimos meses.

Loable reconocimiento en cualquier caso, lavado de imagen y (como reza el refrán «los errores se pagan» pero sólo para el resto de los mortales) a otra cosa.

Sin embargo, los damnificados por semejantes errores no pueden pasar página tan fácilmente, se quedan con la parte amarga de las consecuencias y tanto el conjunto de la economía como la mayoría de ciudadanos y empresas no se recuperarán fácilmente del daño causado por los desmanes de las autoridades fiscales y monetarias

El brutal aumento de la desigualdad de la riqueza, burbujas de activos que en el sector inmobiliario han expulsado a multitud de ciudadanos de la posibilidad de adquirir una casa, la inflación que empobrece a la población severamente, etc… son todo obra y gracia de los errores (intencionados?) de las autoridades.

Unos ahora se disculpan, otros dicen que no lo vieron venir y el entorno es rápidamente cambiante, y todos que es culpa de la guerra, los suministros globales, hasta del cambio climático, el racismo o la desigualdad de género.

Recordemos al Sr Powel diciendo el año pasado que «The FED policies absolutely do not add to inequality».

En estas condiciones, la renta disponible se ha desplomado, el endeudamiento privado no deja de crecer y el consumo afronta un futuro delicado, con el agravante para el conjunto de la economía de que aporta cerca del 70% del PIB.

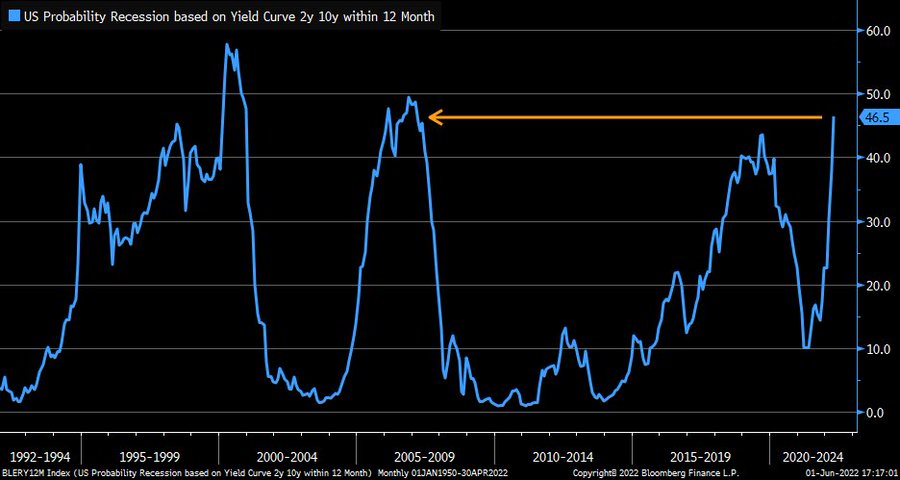

La probabilidad de recesión, derivada exclusivamente del comportamiento y posición de la curva de tipos ha subido hasta el mayor nivel registrado desde 2007.

PROBABLIDAD DE RECESIÓN USA

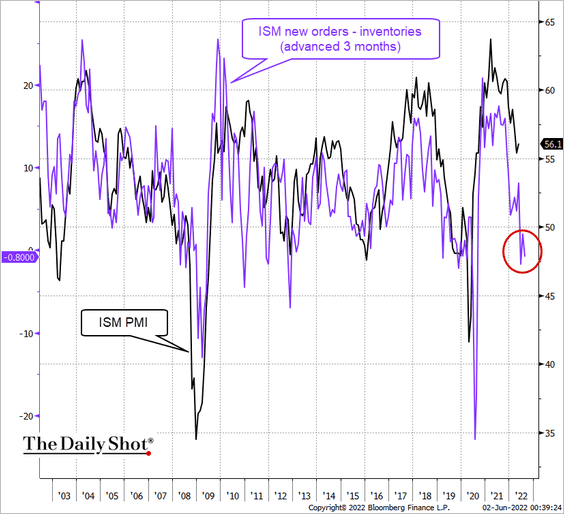

Distintos indicadores de evolución de la actividad económica también sugieren prudencia. Vean, por ejemplo, el diferencial entre la evolución de inventarios y nuevos pedidos frente al índice de actividad PMI. El decalaje es de 3 meses, ¿otoño caliente?.

Con todo, la FED defiende aún su escenario «soft landing» igual que defendió el de «inflación transitoria» hasta que ya era demasiado tarde.

La Reserva Federal busca enfriar los mercados, controlar las presiones de precios, mantener el empleo y evitar una recesión económica. Suerte!

De momento ha conseguido deshinchar la burbuja, sólo parte, pero también un PIB negativo en el primer trimestre. El ligero endurecimiento real y más serio verbal continuará pero las elecciones «midterm» son en noviembre y presumiblemente habrá un parón.

Retomar el endurecimiento monetario después de otoño dependerá de cómo evolucione la economía.

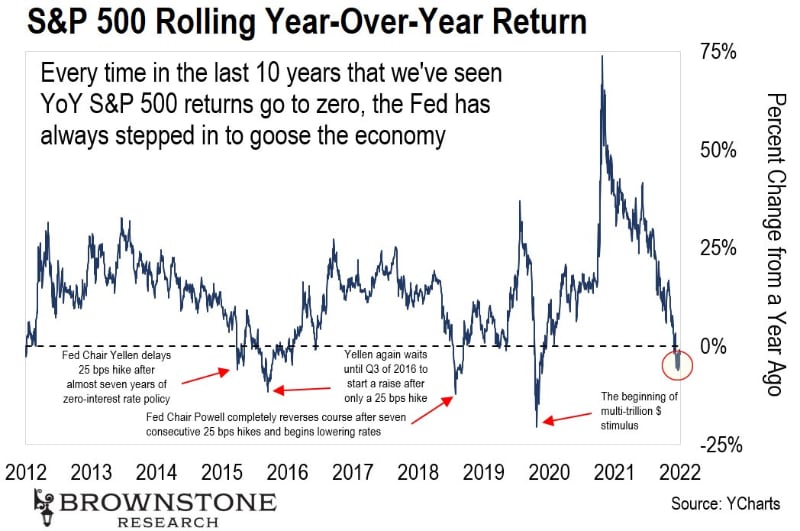

En cualquier caso, atendiendo a comportamientos pasados de las autoridades monetarias cada vez que el SP500 ha entrado en lecturas interanuales negativas, el destino final de las políticas puede ser la vuelta al QE y ZIRP.

Para terminar, comentar la paradójica postura de los grandes gurùs de Wall Street, ahora coreando al unísono los desafíos y problemas económicos, el gran riesgo que entrañan los mercados que anuncian después de caídas del 30% el Nasdaq o del 20% el SP500.

En diciembre y enero, con los mercados en máximos históricos de cotizaciones, las valoraciones con la segunda lectura de mayor exceso de la historia y con un riesgo disparado, seguían invitando a los inversores a comprar, que si TINA (there is no alternative), que si BTD (buy the dip), FOMO (fear of missing out) y demás subterfugios carentes de toda lógica y de seriedad.

Esta triste realidad explica, en parte, porqué los inversores menos informados depositando su confianza en el siempre interesado «buy side» de Wall Street, suelen comprar en máximos y vender en mínimos, al revés que los expertos.

El mercado sigue volátil, peligroso para inversores pasivos y/o no disciplinados en su operativa activa o especulativa, pero también ofreciendo grandes oportunidades.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com