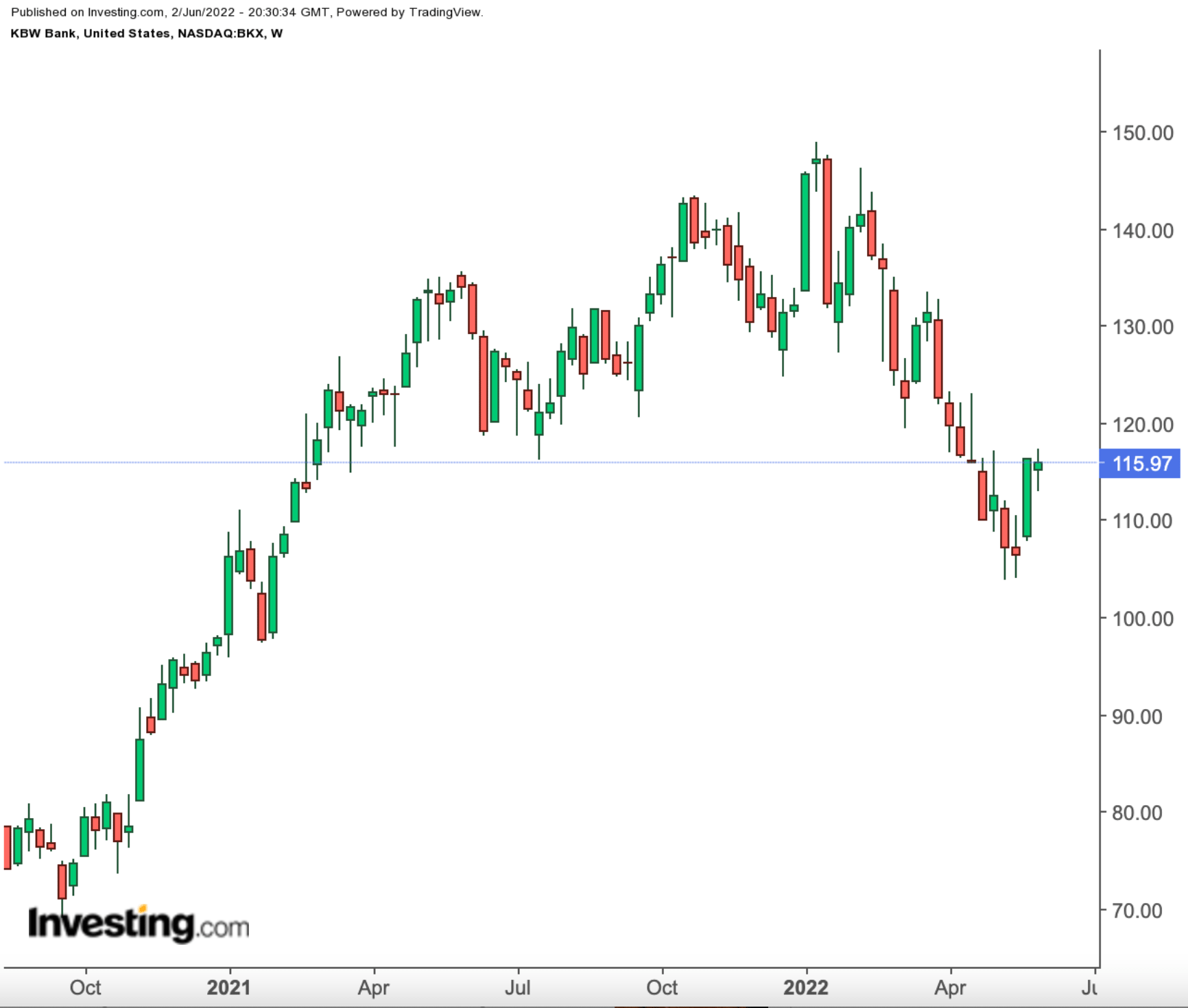

Una de las opciones de operaciones más candentes del mercado desde el desplome provocado por el COVID en 2020, el segmento bancario estadounidense, parece haber dado un giro este año. Tras subir un 35% en 2021, el índice KBW Bank ha bajado más de un 12% en lo que va de año.

Las pérdidas en el sector han sido lideradas por algunos de los mayores prestamistas del mercado, cayendo Bank of America y JPMorgan Chase alrededor de un 17% cada uno.

El descenso ha provocado sorpresas ya que los bancos, en teoría, prosperan cuando el banco central sube los tipos de interés, debido al aumento de los ingresos procedentes de los productos crediticios, como los préstamos, las hipotecas y las tarjetas de crédito.

Por ejemplo, la última vez que la Reserva Federal empezó a subir los tipos a finales de 2015, las acciones de los bancos superaron con creces el rendimiento del S&P 500 durante los dos años siguientes.

Sin embargo, ahora que estamos comenzando lo que muchos creen que será uno de los ajustes monetarios más agresivos, las acciones bancarias están cayendo. ¿Por qué los inversores se deshacen de las acciones de este sector?

Una de las explicaciones es el riesgo de recesión, que podría eliminar muchos de los motores de crecimiento de los bancos y neutralizar el impulso procedente de la subida de los tipos de interés. En este escenario, los tipos suben, pero los consumidores y las empresas encuentran dificultades, ya que no piden tantos préstamos o los incumplen más a menudo.

El «huracán» está en el horizonte

La advertencia de este temible escenario no proviene de nadie más que de los propios bancos. El director ejecutivo de JPMorgan, Jamie Dimon, aconsejó ayer a los inversores que se preparen para un «huracán» económico, ya que la economía se enfrenta a retos como el ajuste de la política monetaria y la invasión de Rusia a Ucrania.

Dimon dijo en una conferencia patrocinada por AllianceBernstein Holdings el miércoles:

«Ese huracán está ahí fuera, en la carretera, y viene hacia nosotros. No sabemos si es uno pequeño o la supertormenta Sandy. Será mejor que se preparen».

También hay indicios de que los prestamistas están luchando por aumentar sus ingresos tras varios trimestres de sólido crecimiento en el frente de los resultados. En abril, Bank of America informaba de un descenso del 12% de los beneficios del primer trimestre, seguido de JPMorgan, Citigroup (NYSE:C) y Wells Fargo (NYSE:WFC), que informaron de descensos de dos cifras de los beneficios del primer trimestre. Todos, excepto Bank of America, registraron menores ingresos.

La creación de acuerdos que había impulsado a los banqueros de inversión del sector comenzó a ralentizarse en Wall Street. Tras dos años de problemas relacionados con la pandemia, se suponía que el último trimestre iba a devolver la normalidad a los bancos estadounidenses. En cambio, la invasión rusa de Ucrania también ha interpuesto nuevos obstáculos en el camino de la economía mundial hacia la recuperación de la pandemia, trastocando las operaciones con acciones y los mercados de materias primas por igual.

Debido a estos resultados, los estrategas de Morgan Stanley (NYSE:MS) rebajaron la calificación de todo el sector financiero a finales de marzo, diciendo a los inversores que se prepararan para un crecimiento más lento en Estados Unidos.

El aspecto positivo es que los consumidores y las empresas parecen seguir gozando de buena salud financiera. Los préstamos aumentaron en muchos bancos durante el primer trimestre, lo que supone un cambio positivo tras dos años de escasa demanda de préstamos durante la pandemia. Bank of America, el mayor banco de Estados Unidos, cree que la demanda de préstamos aumentará para los productos de crédito nuevos y existentes.

Conclusión

Con el aumento de los riesgos para el crecimiento económico y la incertidumbre de las previsiones futuras, los inversores no creen que los valores bancarios vayan a superar al mercado este año. Sin embargo, hay muchos factores de crecimiento favorables que podrían sostener a las acciones de los bancos, como la mejora de la demanda de crédito y el aumento de los márgenes de sus productos de préstamo.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.