Análisis de los últimos resultados de Solaria

Las principales cifras del primer trimestre de 2022 son:

Potencia instalada 987MW (+22,3%), generación 222GWh (+54,8%), precio obtenido 147,3€/MWh (+12,5% pero -10,7%) y compara vs precio pool eléctrico de 228,4€/MWh (+411% y +8,8%).

- Ventas 32,6 millones de euros (+74%, consenso 37,4 millones de euros)

- EBITDA 33,1 millones de euros (+70%, consenso 32,6 millones de euros)

- EBIT 27,7 millones de euros (+85%)

- BNA 20,5 millones de euros (+98%, consenso 18,2 millones de euros)

- cash flow libre -40,8 millones de euros (-74,0 millones de euros en el primer trimestre de 2021)

- deuda financiera neta 592,4 millones de euros (+7,4% en 2022)

- ratio DFN/EBITDA 5,5x vs. 5,9x en el cuarto trimestre de 2021

Opinión sobre los resultados de Solaria

Los crecimientos en ventas y beneficios son elevados y reflejan la contribución de las plantas solares puestas en explotación recientemente. Nuestra valoración de los resultados es neutral. Tras publicarse, la reacción en el mercado lleva a la cotización a caer -5%. Las ventas del primer trimestre de 2022 son inferiores a lo esperado, el EBITDA está en línea y el BNA es superior. En el primer trimestre de 2022, se conectan +180MW y, con 987MW en explotación, todavía no se alcanza el objetivo para 2021 anunciado en nov-2021 de 2.150MW. La compañía reformula su objetivo a 2.000MW para finales de 2022, está en línea con nuestra estimación. Además de los 987MW en explotación, tiene 1.070MW en construcción y un pipeline de 4.143MW. El precio de venta de energía cae en el primer trimestre de 2022 vs el cuarto trimestre de 2021 a pesar del efecto alcista que ha tenido la guerra en Ucrania sobre el precio en el pool eléctrico. Creemos que la aplicación de precios bajo contratos de precio cerrado (PPAs) motiva esta caída en el precio.

Recomendación sobre las acciones de Solaria

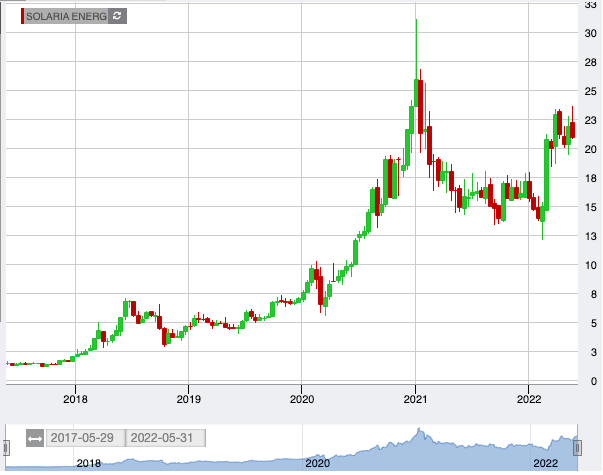

Revisamos al alza nuestra previsión de precios en el pool eléctrico y, como consecuencia, elevamos nuestro Precio Objetivo de Solaria hasta 19,50 €/acción desde 17,00 €/acc. Nuestra valoración supone un VE de 1,27 €/W más 0,10 €/W para el pipeline, esta valoración se justifica por la situación actual de precios elevados en el pool eléctrico. Reiteramos nuestra recomendación Neutral.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.