Análisis de los últimos resultados de Almirall

Las principales magnitudes del primer trimestre de 2022 son:

- Ventas core (negocio recurrente) 218,8 millones de euros (+1,6% y +0,8% a tipo de cambio constante, consenso 214,6 millones de euros)

- Ventas totales 218,8 millones de euros (-0,8%, consenso 214,6 millones de euros)

- Margen bruto core 66,7% (-4,1 p.p.)

- EBITDA core 50,3 millones de euros (-26,0%, consenso 48,7 millones de dólares) y margen 23,0% (-6,6 p.p.)

- EBITDA 59,6 millones de euros (-19,7%, consenso 51,6 millones de dólares)

- EBIT 30,5 millones de euros (-32,2%, consenso 22,0 millones de euros)

- BAI 28,1 millones de euros (-26,80%)

- BNA 20,4 millones de euros (-31,5%, consenso 13,4 millones de euros)

- BNA normalizado 20,5 millones de euros (-51,4%)

- Cash flow libre -9,2 millones de euros vs +71,2 millones de euros en el primer trimestre de 2021

- Deuda financiera neta 253,0 millones de euros (+10,5% en 2022)

- Ratio DFN/EBITDA 1,1x

Las ventas y EBITDA core excluyen los ingresos y EBITDA relacionados con el negocio respiratorio vendido a AstraZeneca en 2004 que prácticamente ha desaparecido, la distinción permite conocer la evolución del negocio recurrente o “core”.

Opinión de los resultados de Almirall

Nuestra valoración de los resultados es neutral. El primer trimestre de 2021 está distorsionado por el efecto positivo de una desinversión. Las ventas core apenas crecen, mientras que el EBITDA, EBIT y BNA caen. Un ingreso extraordinario de 9 millones de euros relacionado con el acuerdo de AstraZeneca y Covis Pharma mejora los resultados que, aunque retroceden, son mejores de lo esperado. La comparativa de márgenes está distorsionada por los gastos asociados a los lanzamientos de Wynzora, Klisyri e Ilumetri, algo esperado. Esperamos que las ventas ganen tracción en los próximos trimestres por la contribución de los nuevos lanzamientos (Wynzora y Klisry).

El pipeline evoluciona positivamente: Lebrikizumab presentó datos positivos de los estudios fase III (esperamos que este novedoso producto que competirá contra Dupixent de Sanofi llegue al mercado en 2023; los ensayos de fase III para la aprobación de Seysara en China están en marcha y; se espera presentar la documentación regulatoria para solicitar la licencia de comercialización de Efinaconazol en el segundo trimestre de 2022. La compañía reitera sus guías 2022 (crecimiento de ventas de un dígito medio y, EBITDA 190 millones de euros/210 millones de euros, -5% para el punto medio).

Recomendación de Acciona

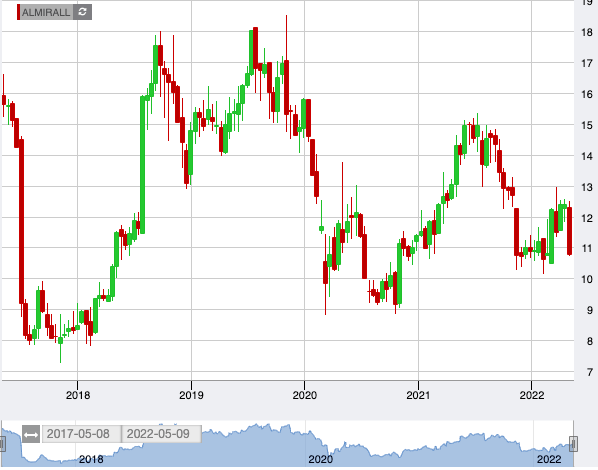

Mantenemos nuestra recomendación de Comprar pero ajustamos nuestro Precio Objetivo a la baja a 13,00 euros/acción desde 14,85 euros/acción.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.