- Amazon publicará los resultados del primer trimestre después del cierre del mercado

- El crecimiento de las ventas se ve cerca del límite superior de la guía de la compañía

- Se espera una gran caída en los beneficios

- Se espera que el segmento de la nube muestre otro trimestre de crecimiento superior al 30 %

- Las acciones probaron la zona de soporte de $ 2,750 ayer

Amazon y Apple son las dos últimas megaempresas tecnológicas de EE. UU. en publicar resultados del primer trimestre de 2022. Ambos informes se publicarán después del cierre de la sesión de Wall Street de hoy. Se espera que Amazon muestre otra cuarta parte del crecimiento de las ventas netas, aunque se espera que se modere. Sin embargo, se espera que el segmento de la nube de AWS muestre otro trimestre de crecimiento superior al 30 %. Echemos un vistazo rápido a lo que el mercado espera de Amazon y en qué enfocarnos durante la publicación de resultados.

Las ventas esperan crecer, pero los beneficios se ven más bajos

El mercado espera que Amazon entregue otra cuarta parte del crecimiento de las ventas. La estimación mediana apunta a un crecimiento interanual del 7,3 % en los ingresos netos generales durante el trimestre, lo que sería un resultado cercano al límite superior del rango de pronóstico propio de la empresa (3-8 % de crecimiento). Curiosamente, se espera que la empresa registre menores ventas año tras año en su segmento de tiendas en línea.

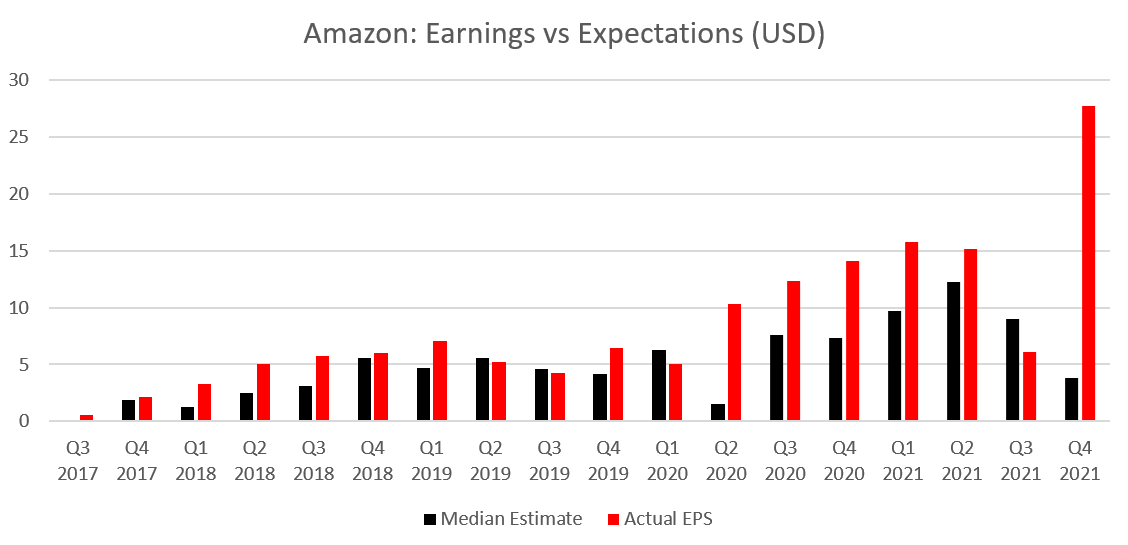

Sin embargo, debe tenerse en cuenta que Amazon enfrenta comparaciones difíciles, ya que el primer trimestre de 2021 aún se vio muy afectado por el aumento del gasto en línea debido a la pandemia de Covid. Por otro lado, se espera que el gigante del comercio electrónico de EE. UU. informe una caída de más del 40% en los beneficios. Si bien esto puede ser preocupante, debe tenerse en cuenta que Amazon tiene un buen historial de superar las estimaciones de EPS.

- Ventas netas: 116.400 millones (+7.3% YoY)

- Ventas netas tiendas online: 51.520 millones (-2.6% YoY)

- Ventas netas de Tiendas Físicas: 4.300 millones (+9.7% YoY)

- Ventas netas de Servicios de Vendedores de Terceros: 24.990 millones (+5.3% YoY)

- Ventas netas de Servicios de Suscripción: 8.550 millones (+12.8% YoY)

- Ventas netas de AWS: 18.250 millones de dólares (+35,2 % interanual)

- BPA: $8,40 (frente a $15,79 en el primer trimestre de 2021) (-46,8% YoY)

- Ingresos operativos: 5.430 millones (frente a 8.860 millones en el primer trimestre de 2021)

Si bien las expectativas de una caída de casi el 50 % en el EPS de Amazon parecen preocupantes, se debe tener en cuenta que la empresa tiene un historial sólido de generar beneficios masivos en el entorno posterior a la pandemia. Fuente: Bloomberg, XTB

¿En qué enfocarse?

Si bien el crecimiento de las ventas en el negocio de comercio electrónico de Amazon se está moderando después del impulso de la pandemia, se espera que la compañía experimente otro trimestre de fuerte crecimiento en su negocio en la nube: Azure Web Services (AWS). Se espera que las ventas netas en el segmento de AWS aumenten un 35,2 % interanual en el primer trimestre de 2022, lo que eleva el crecimiento combinado de dos años del segmento a casi el 80 %. La atención se centrará en la nube, ya que es un negocio de alto margen y potencialmente un futuro impulsor principal de los beneficios de la empresa. Si bien AWS representó solo el 12,5 % de los ingresos de Amazon en 2021, también generó el 63,3 % de los beneficios operativos totales de la empresa.

Por lo tanto, los inversores sopesarán las perspectivas de crecimiento del negocio de AWS frente a los factores que podrían dañar el principal negocio de comercio electrónico de la empresa, como por ejemplo la inflación o los costos laborales más altos. Amazon también proporcionará orientación para el segundo trimestre de 2022. El mercado espera que los ingresos netos alcancen los $ 125 mil millones en el trimestre actual y que los ingresos operativos alcancen los $ 6,84 mil millones.

Una mirada al gráfico

Echando un vistazo al gráfico de Amazon (AMZN.US) en el intervalo D1, podemos ver que las acciones cayeron a la zona de soporte de $2750. Esta zona está marcada con un retroceso del 50 % de todo el movimiento de recuperación posterior a la pandemia y se ha probado dos veces recientemente. Los alcistas lograron defender el área en ambas ocasiones, pero es probable que la situación se repita esta vez también dependa de la publicación de resultados.

Los informes trimestrales como Netflix o Meta Platforms desencadenaron movimientos masivos en el precio de las acciones, por lo que no se puede descartar que Amazon también experimente una volatilidad elevada. En caso de que la publicación de resultados brinde apoyo a la acción y veamos otra recuperación desde el área de $2750, la atención se desplazará a la zona de resistencia que oscila entre $2930 y $2970, que también alberga un retroceso del 38,2 % del movimiento de recuperación posterior a la pandemia.

Hoy, otro gigante tecnológico de EE. UU., Apple, informará sus cifras trimestrales. ¿Qué resultados esperan los analistas y a qué debemos prestar atención?

Expectativas de BPA: $1,43 por acción frente a $1,40 en el primer trimestre de 2021

Expectativas de ingresos: 94.000 millones frente a 89.000 millones en el primer trimestre de 2021

- Recientemente, Apple ha tenido problemas para satisfacer la fuerte demanda de sus propios productos debido a las continuas interrupciones en la cadena de suministro. Los inversores seguramente buscarán señales de si este problema disminuye;

- Según el director ejecutivo de Apple, Tim Cook, en el cuarto trimestre de 2021, los problemas de suministro le costaron a la empresa más de 6.000 millones en ganancias potenciales perdidas;

- Al mismo tiempo, los ejecutivos de Apple, incluido el director financiero Luca Maestri, esperan que el impacto de la cadena de suministro en el crecimiento de los ingresos disminuya y son optimistas sobre el futuro. Apple también espera que su margen bruto aumente hasta un 43,5%;

- Los inversores que esperan el informe también prestarán mucha atención a si es probable que el salto en el crecimiento de los ingresos de la compañía el año pasado se repita en los próximos trimestres; el panorama y la perspectiva proporcionados por Apple para la próxima parte del año fiscal pueden resultar cruciales;

- Los analistas esperan unánimemente que los ingresos y los beneficios por acción crezcan al ritmo más lento en casi un año y medio. El informe del cuarto trimestre de 2021 de Apple fue exitoso, con la compañía reportando casi 124.000 millones en ingresos en ese momento, en comparación con 111.400 millones en el mismo período de 2020 (impulsado por las ventas del nuevo modelo de iPhone);

- Los analistas, al igual que en el caso de los resultados recientemente publicados de Alphabet, Microsoft o Meta Platforms, esperan una desaceleración en el crecimiento de los ingresos de la compañía en comparación con el récord de 2021. El crecimiento de la valoración de Apple en 2021 de más del 17% superó fácilmente el rendimiento del S&P500 de solo 2,5%;

- Wall Street espera que el crecimiento de los ingresos por servicios (AppStore, Apple Music, AppleTV, ApplePay, AppleCard y servicios de computación en la nube) aumente dos veces más rápido que el ritmo general de ingresos, lo que podría contribuir cada vez más al desempeño de la compañía en el futuro gracias a su alto -Servicio de anuncios de margen y negocios de suscripción.

- Apple ha tenido como objetivo aumentar sus ingresos por servicios desde 2015, reduciendo su dependencia del rendimiento de las ventas de hardware, que recientemente se han visto afectadas por problemas en la cadena de suministro que redujeron la capacidad de producción.

Apple (AAPL.US), intervalo D1. Las acciones de la compañía han tenido una tendencia alcista desde principios de 2021. A pesar de la corrección reciente, el precio logró mantenerse alrededor de la línea de tendencia alcista y un soporte importante en $156, que coincide con el retroceso de Fibonacci de 38,2 de la última ola alcista. Sin embargo, si se produce una ruptura a la baja, la corrección a la baja puede profundizarse hacia mínimos desde mediados de marzo y la zona de soporte alrededor de $ 142, donde se ubican el retroceso de Fibonacci 61.8 y las reacciones del precio de la demanda desde principios de 2021. Por otro lado, si los resultados de hoy sorprenden al alza, entonces el movimiento alcista se reanudará. El primer objetivo para los compradores se encuentra alrededor de $ 167 y coincide con el retroceso de Fibonacci de 23.6.

Análisis realizado por los analistas de XTB