Fuerte viraje a la baja nada más abrir la jornada de ayer, a media sesión el Nasdaq se dejaba un 3% y el SP500 un 2% y tras intentar estabilizarse durante más de una hora finalmente las ventas regresaron con fuerza y empujaron a los índices de nuevo a la baja para cerrar la sesión con caídas de casi el 4% el Nasdaq, un suculento -2.81 % el SP500 y -2.38% el Dow Jones.

A pesar de las caídas de las últimas semanas, el tedioso rango lateral que viene dibujando el Dow Jones desde hace más de un año continúa en vigor.

DOW JONES, 60 minutos.

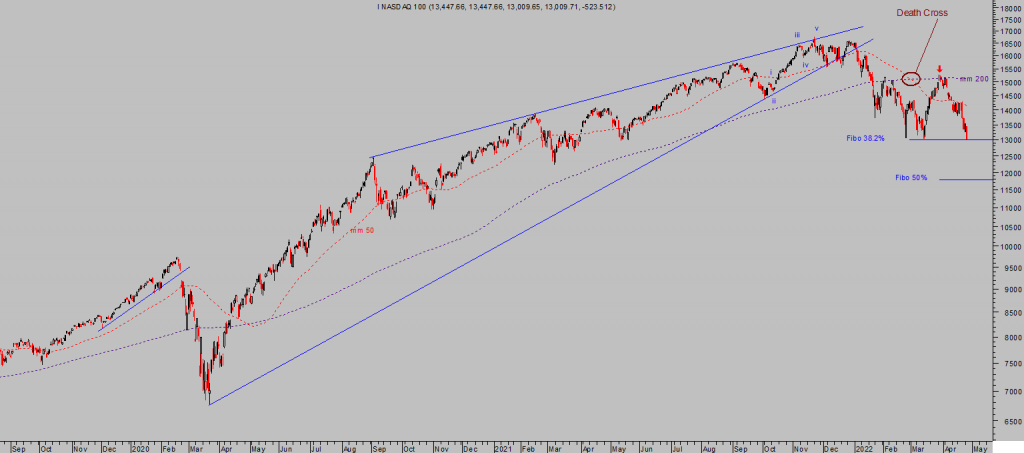

El índice tecnológico Nasdaq, sin embargo, después de liderar y arrastrar al mercado durante el impresionante rally de marzo 2020-noviuembre 2021, también está tirando del conjunto a la baja.

Como era de esperar, ha corregido más que el Dow o SP500, su pauta técnica es más débil y terminará sufriendo más que sus homólogos, aunque todavía cotiza en los niveles de diciembre de 2020.

NASDAQ-100, diario.

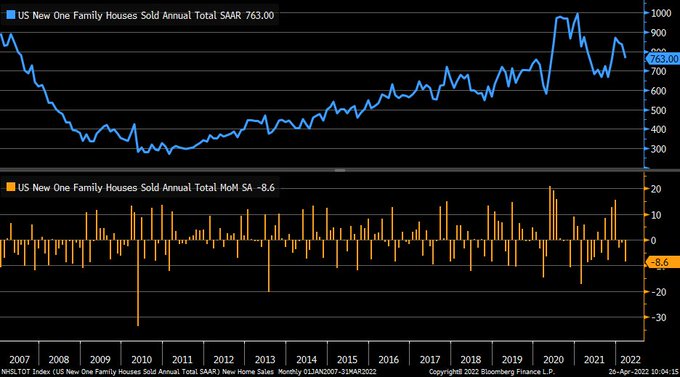

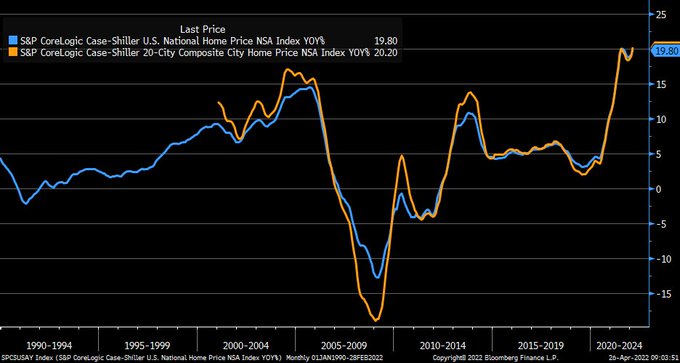

La publicación de datos macro de ayer no fue detonante ni justifica el desplome, se conocieron datos de Pedidos de Bienes Duraderos, algo mejor incluso de lo esperado, Confianza del Consumidor de Conference Board, con ligera caída pero también mejor de lo esperado, y los datos del sector inmobiliario si fueron negativos, con caída de las ventas de vivienda nueva (-8.6%) acompañada además de un importante alza de los precios (+21.4%).

VENTA DE VIVIENDAS USA

El precio de la viviendas ha vuelto a subir enérgicamente, se encuentra en zona de máximos históricos después de que el índice S&P CoreLogic Case-Shiller U.S. Index subiera un + 19.8% interanual en el mes de febrero.

PRECIOS VIVIENDA USA

Datos que, siempre mejorables, no resultaron tan negativos como para provocar semejante reacción bajista de las bolsas en la jornada de ayer.

Quizá el peso negativo procede más de la sensación de orfandad con la que la FED ha dejado a los inversores.

La semana próxima se reúne el FOMC y elevará de nuevo tipos aunque lo peor para los inversores y mercados es que ha dejado de inventar dinero fake, para comprar activos, retirando así la red de seguridad que durante largo tiempo ha estado conteniendo cada intento de corrección de las cotizaciones. Cést fini!

Según analistas de Citi, la operación drenaje de liquidez o Qantitative Tightening supone un problema para unos mercados acostumbrados a disfrutar de liquidez a chorros.

Por cada $100.000 millones de drenaje el mercado baja de media un 1%, según estadística, la semana pasada se drenaron más de $400.000 M, equivalente a un descenso de las cotizaciones del 4% que encaja con la caída de las últimas jornadas… y un poco más.

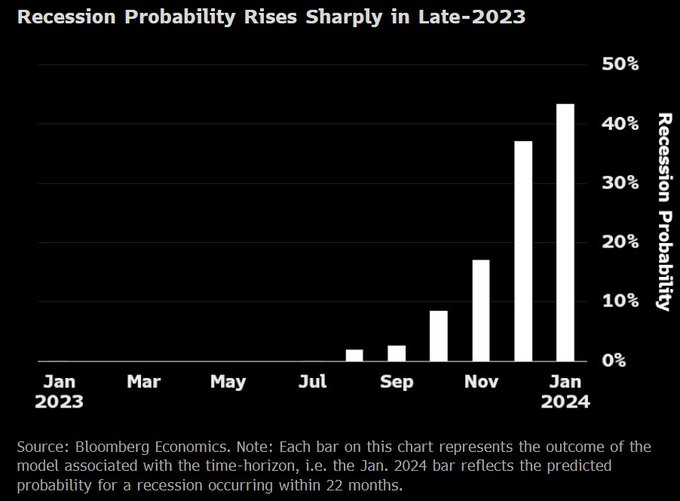

Al margen de cálculos de corto plazo y no del todo precisos, uno de los principales temores de los expertos es la creciente probabilidad de que el anhelado «soft landing» que la FED espera conseguir no pueda ser logrado y que la economía se sumerja en una fase recesiva a finales de 2023.

Los mercados de crédito vienen tiempo anunciando problemas, que han sido explicados en estas líneas repetidamente desde el pasado otoño, cuando el índice de deuda corporativa de empresas baja calidad crediticia

HYGH YIELD BOND ETF -JNK-, semana.

El post del pasado 18 de noviembre EURO-DÓLAR, DEUDA CORPORATIVA Y BOLSAS EN SITUACIÓN CRÍTICA. recordaba que: «La correlación entre la evolución de la deuda corporativa y del mercado de acciones es muy estrecha y el comportamiento de la deuda podría estar anticipando borrasca, de igual manera que hizo en febrero de 2020».

Desafortunadamente (para inversores con vocación siempre-alcista) la advertencia no pudo ser más precisa y el Nasdaq registró su último máximo el día 22 de noviembre, sólo dos sesiones después.

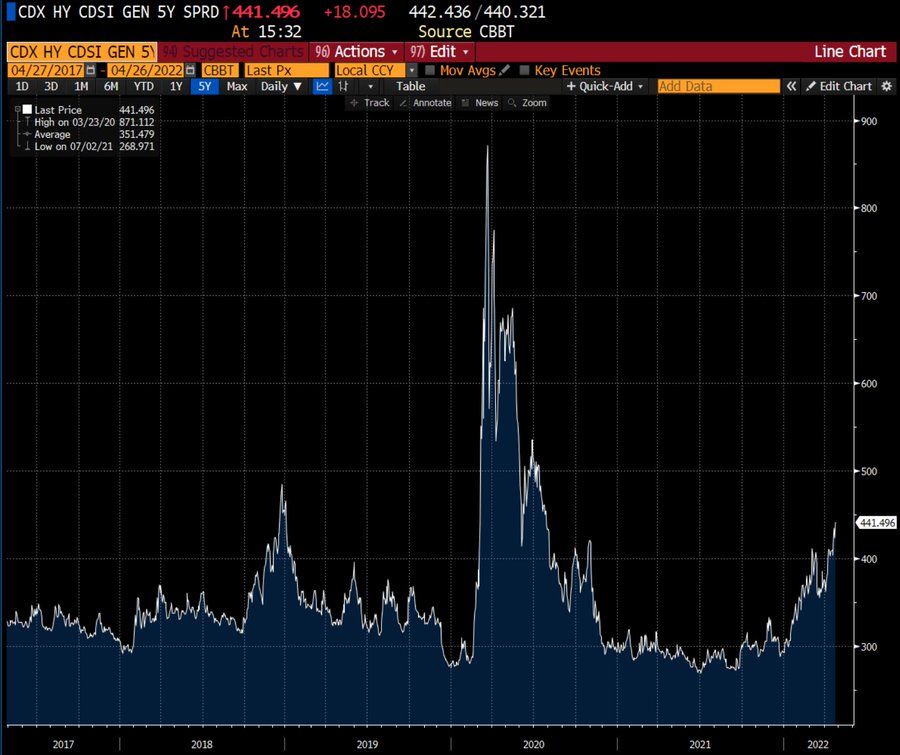

Hoy, después del desplome de los bonos basura y +20% del Nasdaq, además de las caídas y miedo generalizado entre los inversores de deuda y acciones, los expertos han vuelto a salir en busca de coberturas y los famosos CDS o Credit Default Swaps han vuelto a repuntar con cierta energía en las últimas semanas.

CDS SOBRE BONOS HIGH YIELD

Son demasiados zombis los que deambulan por el mercado cada vez más demacrados, con menos soporte y más cerca de su final y son cada vez más los expertos y gestores que no quieren ser arrastrados al fango.

Nunca es tarde para actuar pero en los mercados el timing importa, mucho. Ahora que la corrección en deuda y bolsa ha ocasionado tanta minusvalía y que los inversores comienzan a creerse la amenaza de seguir perdiendo, es cuando el pesimismo y las ventas se disparan.

En los mercados siempre es importante anticiparse, también entraña cierto peligro y la gestión del riesgo es esencial, vean la marcha de la estrategia abierta semanas atrás en sintonía con el escenario entonces de mayor probabilidad. Se trata de una sugerencia operativa de muy sencilla aplicación y riesgo bajo y controlado para aprovechar caídas del Nasdaq. A cierre de ayer la estrategia acumula una rentabilidad del +46%

QQQS, semana

A partir de ahora el mercado se comportará de manera volátil y errática con interesantes recuperaciones de los índices, asistiremos a repuntes al alza de distinta magnitud y alguno podrá inducir a pensar que lo peor ha quedado atrás, pero no se confíen.

Las caídas hasta ahora experimentadas por las bolsas, siendo intensas, han corregido una mínima proporción de las alzas previas.

Retirada la PUT de la FED y el condicionamiento pauloviano estímulo-respuesta a que tantos inversores han sido sometidos (engañados) y durante tanto tiempo, los expertos ahora confían en que la Reserva Federal saldrá al rescate del mercado cuando el SP500 se aproxime al entorno de los 3.750 puntos.

S&P500, semana.

El Bitcoin y criptomonedas en general se estaban configurando como activos alternativos y refugio ante la incertidumbre, pérdida de credibilidad y devaluación de las monedas, inflación o corrección de los mercados.

El comportamiento del universo cripto también está decepcionando las ilusiones de los inversores en línea con lo anticipado aquí semanas atrás y la corrección, previsiblemente, continuará.

BITCOIN, semana

Los metales han sido el otro sector alternativo para refugiarse ante la incertidumbre, inflación y guerra. Con grandes detractores refiriéndose al Oro como en su día hiciese Keynes «a barbarous relic» el hecho es que su comportamiento demuestra que se trata de un verdadero activo refugio muy por encima de las capacidades de las cripto monedas.

El descenso de los precios del Oro y Plata en las últimas fechas está introduciendo dudas respecto a la salud de sus respectivas pautas, (escenarios, niveles de control y previsiones explicadas en post de ayer).

ROYAL GOLD, semana

El comportamiento del mercado de deuda está siendo letal para los inversores y los presagios tampoco son de gran consuelo.

Analizando la situación del mercado de renta fija a través de análisis de sentimiento y posicionamiento, de pauta y técnicos en general, se detecta un patrón de gran interés para el futuro y un entorno rentabilidad riesgo favorables para el desarrollo de sencilla estrategia.

Warren Buffett: «Be fearful when others are greedy and greedy when others are fearful”.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com