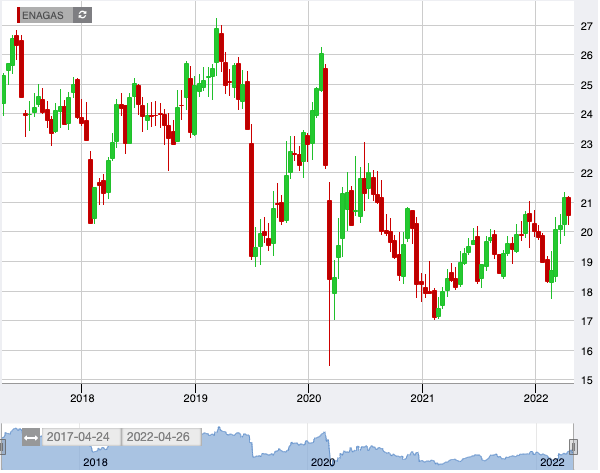

Análisis de los últimos resultados de Enagás

Principales cifras comparadas con el consenso:

- EBIT 105 millones de euros (-25%) vs; 118 millones de euros estimado

- BNA 69 millones de euros (-25,0%) vs 74 millones de euros estimado

- Fondos Generados por las Operaciones (FFO) 182 millones de euros (-2%)

- Deuda Neta: 4.143 millones de euros vs 4.277 millones de euros en diciembre 2021

El grupo mantiene las guías para el año: BNA de 360 millones de euros (-11%) sin plusvalías y 430 millones de euros teniendo en cuenta las plusvalías de las ventas de activos.

Opinión según las acciones de Enagás

Los resultados del primer trimestre de 2022 son débiles y por debajo de las estimaciones del mercado (BNA -25% vs -20% est.). Los factores que explican la caída en resultados son:

- Menores ingresos regulados: El nuevo marco regulatorio para la red de transporte comienza en 2021 y llega hasta 2026. El regulador recorta los ingresos ante una menor base de activos regulados (no son necesarias nuevas inversiones en la red) y una menor RCS (Retribución por Continuidad de Suministro).

- Incremento en costes operativos relacionados con una mayor inflación y los costes derivados del cambio en el equipo directivo.

- Menor contribución de Tallgrass. El año pasado su filial en EEUU registró unos ingresos no recurrentes en contratación de infraestructuras derivados de la ola de frío extremo en febrero.

La caída en resultados se irá moderando a lo largo del año a medida que se diluye el impacto negativo de los costes operativos extraordinarios este año y de los ingresos no recurrentes del año pasado. Esto explica que el equipo gestor mantenga las guías para el año, que contemplan una caída en BNA sin plusvalías del – 11% vs -25% en el primer trimestre.

Recomendación sobre las acciones de Enagás

En cuanto a la recomendación, cambiamos de Comprar a Neutral. Los motivos:

- Entorno menos favorable. Los ingresos regulados del grupo no se revisan con la subida del IPC. Por tanto el contexto actual de repunte de inflación y tipos de interés al alza no es favorable para el grupo;

- Falta de catalizadores. En los últimos meses la acción ha estado impulsada por dos catalizadores que dejarán de seguir jugando a su favor. Por un lado, no esperamos nuevas ventas de activos que puedan aflorar plusvalías. Las grandes desinversiones del año (Morelos en México, Quintero en Chile o Enagas Renovables) ya se han anunciado. Por otro, no vemos subidas adicionales importantes en el precio del petróleo. Esta subidas favorecen la evolución de su filial en EEUU Tallgrass;

- Escaso potencial de revalorización. Tras un buen comportamiento en los últimos meses, el potencial de revalorización al Precio Objetivo se sitúa por debajo del 3% .

Por el lado positivo destaca una atractiva rentabilidad por dividendo y la oportunidad que supondría para el grupo el desarrollo del hidrógeno verde a medio y largo plazo.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.