El Banco Central de Japón a tenido que reaccionar a la crisis, acentuada por el conflicto de Rusia, e inmerso en un complejo dilema ha tenido que decidir entre rescatar a los mercados y muy concretamente a los de deuda o bien estabilizar su moneda.

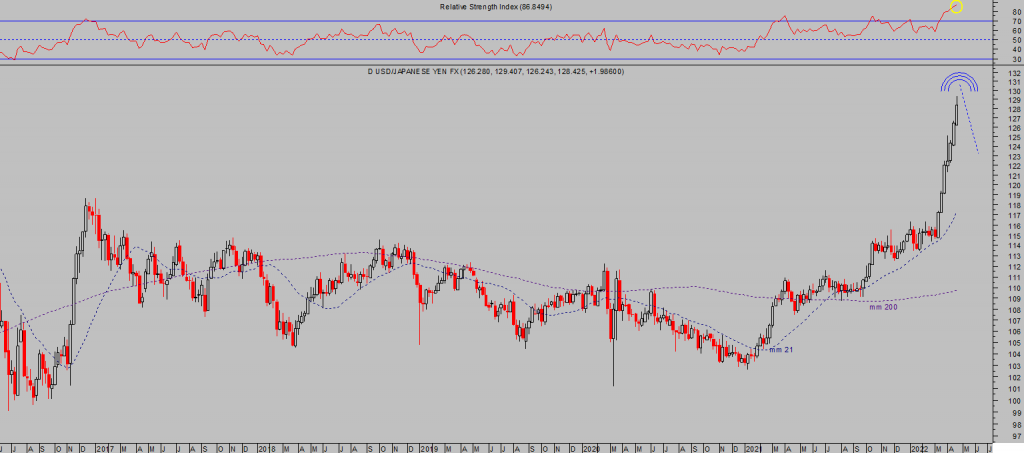

Ha optado por los mercados de deuda, dejando al YEN continuar su carrera bajista que acumula ya cerca de un 15% en pocas semanas y registra mínimos de hace 20 años.

La lectura de pauta o distintos indicadores/osciladores técnicos en niveles excesivos de sobrecompra sugieren agotamiento de las alzas en el más corto plazo y proximidad a zona de giro.

DOLAR-YEN, semana

Cuando el YEN se descontrola a la baja, como es el caso desde hace meses, suele terminar trasladando inestabilidad, activando el modo Risk Off en los mercados globales y originando caídas en los mercados de renta variable.

El probable respiro que debe tomar la caída del Yen, subida del dólar, sería sólo un típico diente de sierra dentro de una tendencia de grado mayor con aspecto de proseguir en marcha una vez se hayan relajado las lecturas técnicas.

Esta semana se reúne el Consejo de gobierno del Banco de Japón -BOJ- y con el mercado esperando inacción en política monetaria, será interesante analizar las opiniones de las autoridades monetarias niponas respecto al abrupto descenso del YEN, así como sus previsiones económicas y de política monetaria a futuro.

La reunión del BOJ de esta semana será la antesala de la siempre relevante reunión del FOMC de la próxima semana, que también suscitará interés por conocer las impresiones de la FED acerca de la gran fortaleza que presenta el Dólar.

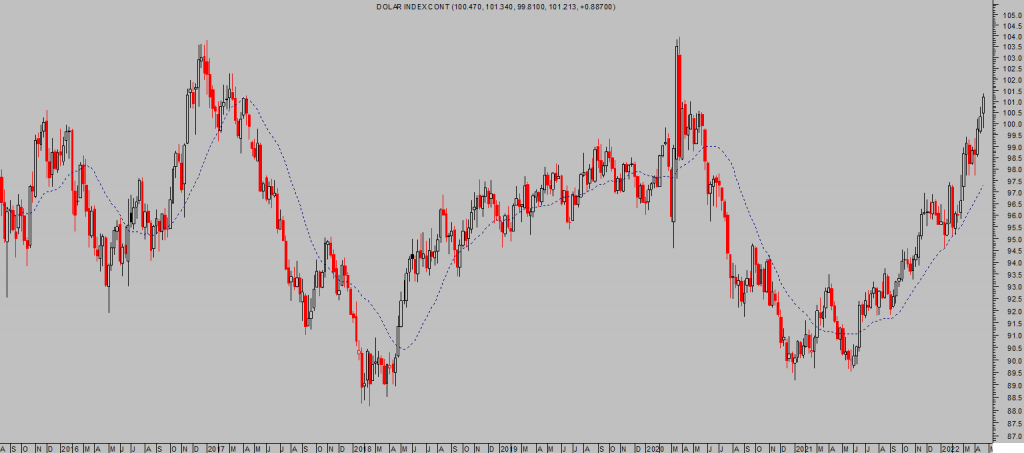

DÓLAR INDEX, semana

La fortaleza del Dólar es un hecho que venimos anticipando desde la pasada primavera, en contra de un consenso de expertos que ha estado proyectando caídas.

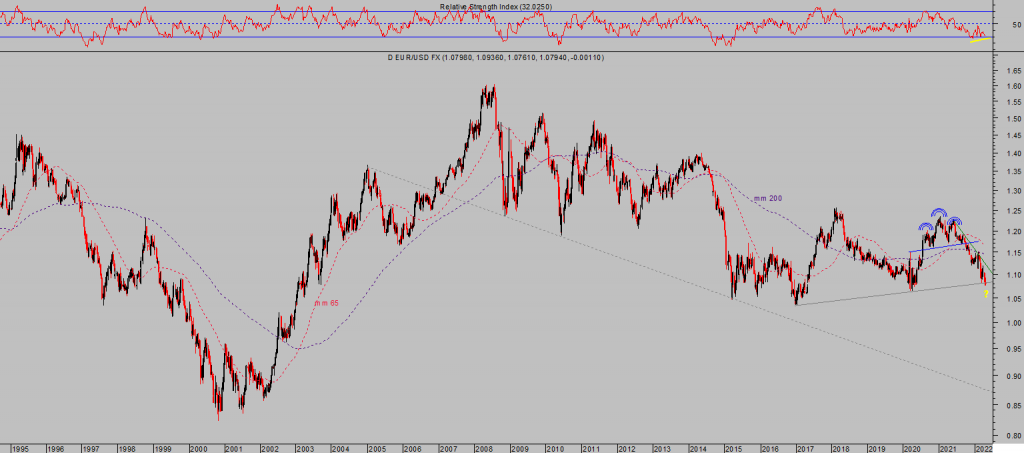

El escenario de dólar fuerte aquí defendido durante meses, surgió atendiendo a criterios de análisis como el sentimiento y posicionamiento de la mayoría, a pautas y técnicos o también a la inflación comparada entre USA y otros países, como también a unas condiciones monetarias y perspectivas que siendo adversas aún son peores en otros países y regiones además de Japón. En Europa, por ejemplo.

EURO-DÓLAR, semana.

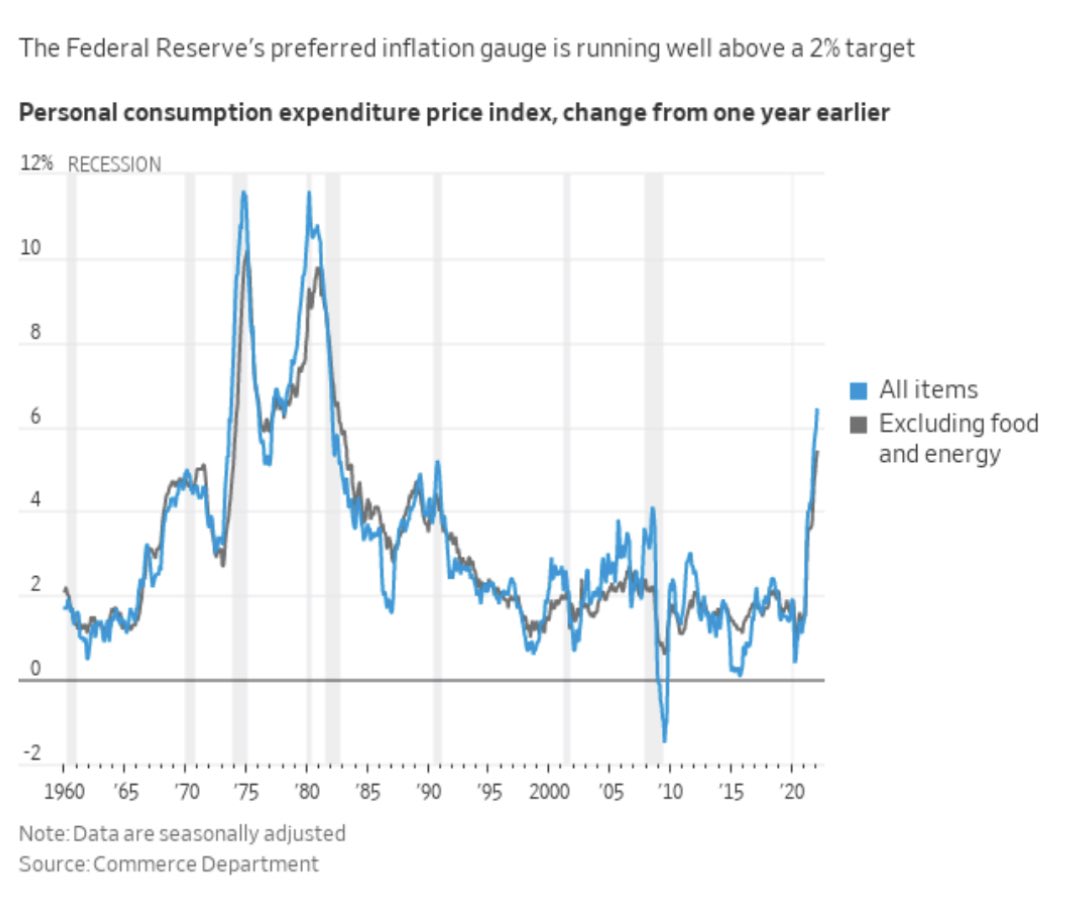

El viernes de esta semana se publicará la evolución del testigo favorito de inflación de la FED, el Personal Consumption Expenditures -PCE- y las expectativas del consenso apunta a un nuevo impulso al alza de al menos 4 décimas en el mes.

PCE, PERSONAL CONSUMPTION EXPENDITURES, USA

El PCE supera ya en más de 3 veces el umbral máximo de inflación tolerado por la FED y con la esperada subida que se publicará el viernes el mercado trabajará sobre las posibilidades de que la FED decida elevar los tipos el próximo miércoles +0.50 o +0.75 puntos.

Con los mercados al rojo vivo no es probable que la FED decida elevar los tipos +0.75, veremos!.

En cualquiera de los casos, los tipos de interés se situarán bien por encima de los del BOJ o del BCE, dotando al mercado de bonos USA de mayor interés para los inversores extranjeros cuya demanda ha comenzado a surgir en las últimas semanas. Compras de deuda suponen cambio de divisa y flujo comprador de Dólar.

Los Bancos Centrales tienen la misión, entre otras, de inspirar confianza y estabilidad, de mantener a raya la evolución de los precios e impulsar crecimiento económico ordenado.

Sin embargo, llevan años actuando de manera contraria a su mandato en lo referido a la inflación y lo que es peor, a los intereses generales, cometiendo errores de muy complicada resolución pero cumpliendo con su agenda (oculta).

Uno de sus principales mandatos de los bancos centrales es controlar la inflación y disponen de herramientas para ello pero han sido empleadas de manera contraria a lo que cabía esperar.

Después de años aplicando políticas pro inflacionistas masivas y viendo la fuerza de las presiones de precios desde hace ya cerca de un año, las han ignorado e inventado el famoso lema de la transitoriedad para justificarse, han permitido que la inflación continuase su ritmo.

Ahora que el IPC alcanza niveles record de hace 4 décadas y que está arruinando a la población, erosionando la capacidad de compra o deteriorando las posibilidades de crecimiento del consumo, es cuando deciden actuar endureciendo las políticas.

En el reino de los ciegos, el tuerto es el rey y resulta que la FED es el único Banco Central (entre los 3 grandes) predispuesto a elevar tipos.

Así, paradójicamente, en el universo global de monedas el Dólar, además de ser la moneda de reserva mundial, es la moneda menos frágil.

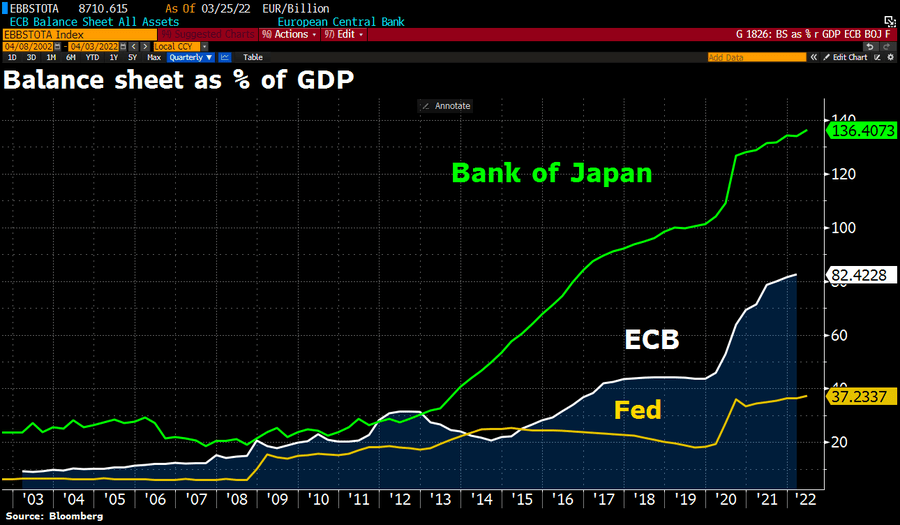

Los desmanes cometidos por las autoridades monetarias americanas no tiene precedente, las cometidas por el BOJ y el BCE son aún más potentes.

BALANCES FED, BCE Y BOJ.

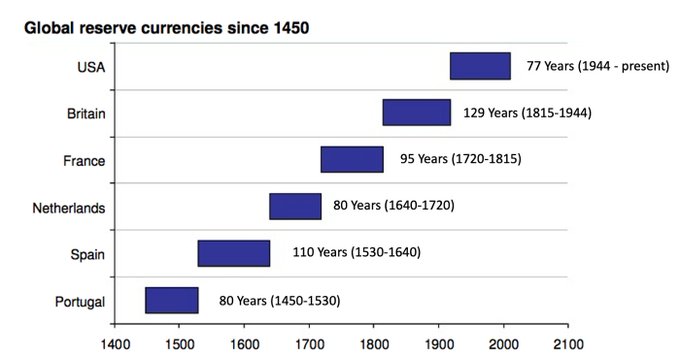

La hegemonía del Dólar como moneda de reserva mundial y principal medio de pago internacional está en juego, de hecho su posición global medido a través del porcentaje de reservas globales mantenidos en Dólar, viene perdiendo fuelle desde hace años, desde algo más del 72% en el año 2000, al 66% en 2015 y el 59% actual.

El Euro se ha visto ligeramente beneficiado, recobrando algo de protagonismo internacional aunque más por flujos originados por demérito del Dólar que por méritos propios.

La hegemonía del Dólar está siendo erosionada por la deficiente gestión monetaria y fiscal pero también por la creciente influencia de China en el escenario económico mundial así como por la desaparición del Petrodólar. Son demasiados los frentes abiertos en contra del la fortaleza del dólar en el medio y largo plazo.

No es el escenario más probable para el corto ni medio plazo pero las amenazas que rodean al Dólar sí son de peso suficiente para afectar a su influencia global en el largo. Por muy importantes que sean las monedas de reserva mundial, también decaen y con el tiempo dejan de serlo:

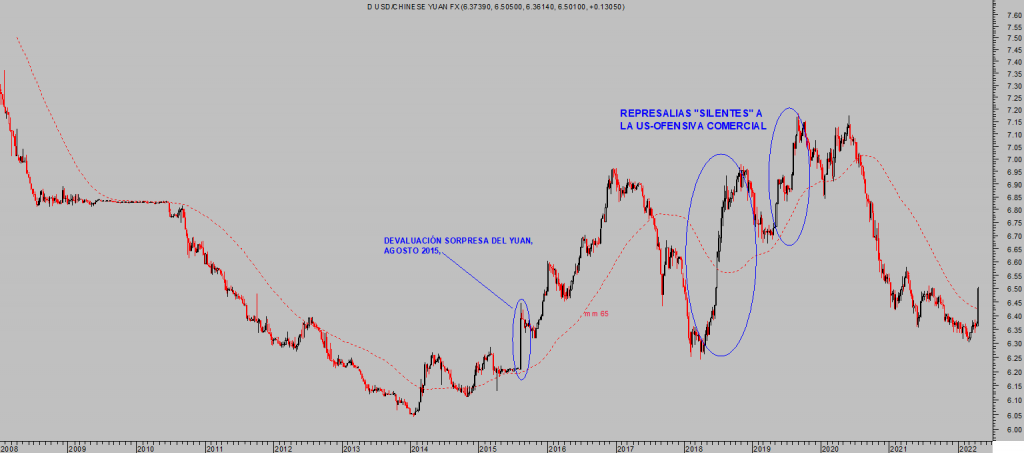

Se está produciendo una devaluación global y sincronizada de las monedas, el YUAN se presenta como principal beneficiado y ha ganado terreno claramente contra el Dólar en los últimos meses.

Aunque ha perdido algo de terreno recientemente debido a la ola de Covid que se extiende por distintas ciudades chinas y que están tratando de gestionar con la política denominada Covid Cero, es decir, con medidas de confinamiento total de la población, cierre de la economía, de la fábricas y de los puertos!.

La caída de la actividad económica se ha trasladado a la moneda, en una caída, subida del dólar, que previsiblemente será puntual y un movimiento técnico de corto plazo y grado menor.

DÓLAR-YUAN semana.

El cierre de la actividad supondrá escasez de bienes y de inputs que obligará al retraso en la producción en fábricas de distintos países y también ocasionará un entorno de subidas adicionales de precios.

Japón fue el primer país en implantar políticas monetarias ultra expansivas (QE y ZIRP) y las ha mantenido durante más de dos décadas, no es casualidad que el YEN sea la primera moneda en sufrir las consecuencias de sus erráticas políticas económicas.

El castigo al Euro, la Libra Esterlina o el Dólar puede venir después.

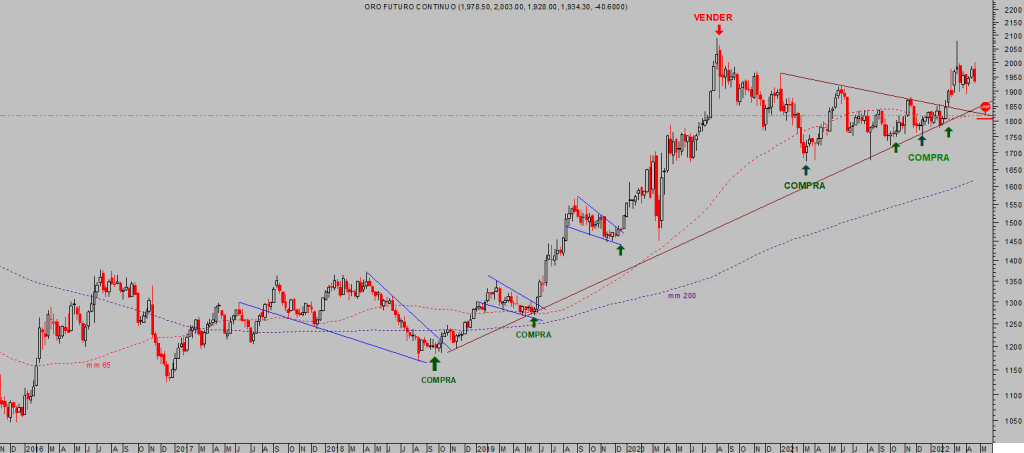

Activos considerados refugio como los metales o las criptomonedas están siendo objeto de escrutinio y de nuevos flujos de inversiones. El Oro por su fortaleza…

ORO, semana.

… pero el Bitcoin por la decepción que está ocasionando entre los inversores.

Venimos semanas observando un patrón de comportamiento negativo, advirtiendo de la debilidad y posibilidades de caída hacia la zona 26.000 dólares por Bitcoin,

BITCOIN, semana

La devaluación sincronizada global de las monedas responde a las presiones sincronizadas de precios alrededor del mundo.

La inflación es sinónimo de pérdida de poder adquisitivo, pérdida de competitividad, caída de la confianza, conflictividad social, etc…

La directora del FMI, Sra. Kristalina Georgieva ha sido realmente elocuente en unas declaraciones lanzadas la pasada semana en su reunión con los bancos centrales:

- «We printed too much money and didn’t think of unintended consequences.

- We are acting like 8 year olds playing soccer chasing the ball»

Se da la circunstancia de que las autoridades monetarias globales han abusado enormemente de sus políticas, también en China y, sin embargo, la evolución de la inflación en China es bastante comedida y ronda el 1.5%, frente al 8.5% en USA, una lectura realmente baja en comparación con la de USA y de las economías occidentales.

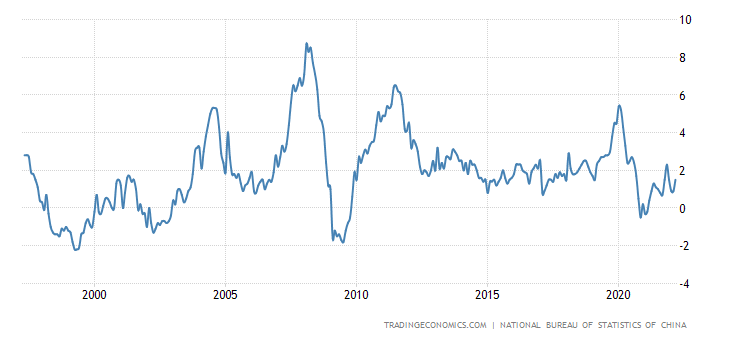

IPC CHINA.

Con la mirada atenta en las reuniones de los bancos centrales, en el drenaje de liquidez iniciado por la FED o en ciclo de final de mes, esta semana se presenta realmente interesante para los mercados de acciones, también de bonos, metales, divisas, criptos…

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com